Le normative KYC sempre più complesse hanno confuso il quadro normativo per qualche tempo, portando alla necessità di un cambiamento nel settore della conformità. I processi di onboarding sono ora altamente automatizzati e generalmente esternalizzati per consentire alle aziende di soddisfare i requisiti di conformità. La crescente domanda di un servizio di verifica KYC automatizzato ha portato a un aumento del numero di fornitori KYC disponibili sul mercato.

Scegliere il giusto partner per la verifica KYC automatizzata è un compito arduo. Questa guida spiegherà cosa comporta un processo di verifica KYC e in che modo le procedure automatizzate di verifica dell'identità semplificano i processi di acquisizione dei clienti. Discuterà inoltre cosa cercare quando si sceglie un servizio di conformità, approfondendo le sfumature della tecnologia che guida il settore.

Una panoramica della conformità KYC

Conosci il tuo cliente I processi (KYC) abbracciano le strategie utilizzate nella prevenzione delle frodi e nel monitoraggio di attività illecite come il riciclaggio di denaro e finanziamento del terrorismo. Più forte è il processo di verifica KYC, meglio un istituto sa esattamente chi sono i suoi clienti e minore è il rischio a cui è esposta l’azienda.

La conformità normativa varia a seconda dei settori. Nel settore bancario, i requisiti per KYC e antiriciclaggio (AML) sono molto più severi rispetto a quelli del settore dell'ospitalità o degli autisti privati. Questa differenza è dovuta alla maggiore accessibilità e opportunità di commettere crimini finanziari.

I fornitori KYC offrono soluzioni personalizzabili e specifiche del settore. Questi servizi possono essere adattati per diversi livelli di garanzia dell’identità, bilanciando rischio e tolleranza secondo necessità. Mirano a ridurre gli abusi del sistema finanziario e ad aumentare i profitti aziendali attraverso la garanzia dell’identità e una migliore efficienza operativa.

Pur sapendo che i tuoi clienti possono differire da un settore all'altro, i 3 passaggi chiave del processo rimangono gli stessi. Scopri di più sulla verifica KYC qui: Processo globale di verifica KYC in 3 passaggi.

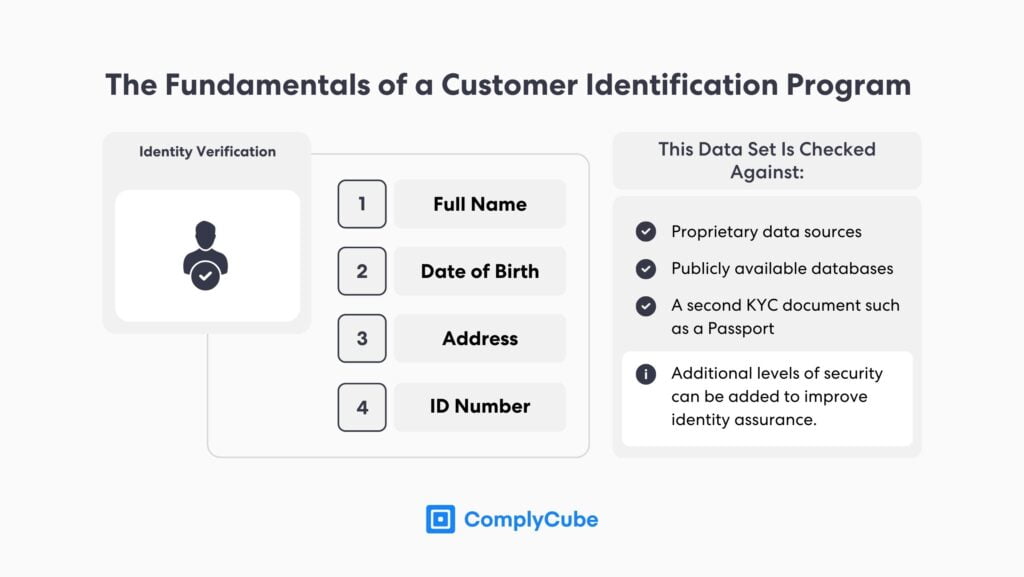

Programma di identificazione del cliente: acquisizione di informazioni sul cliente per creare un profilo incluso, ma non limitato a, nome, indirizzo, data di nascita e un documento d'identità rilasciato dal governo.

Due Diligence del cliente: Confrontando queste informazioni con fonti di dati proprietarie o pubbliche per verificare che le informazioni fornite siano corrette.

Monitoraggio continuo: verifica continua di queste informazioni come parte di una valutazione del rischio in tempo reale.

I requisiti normativi sono esclusivi degli istituti finanziari?

Indipendentemente dal settore di appartenenza, ogni azienda deve garantire il rispetto del relativo organismo normativo. Le organizzazioni potrebbero non condividere la stessa struttura di conformità basata sulle normative e sulla loro propensione al rischio. Ciò può essere dovuto a:

Discrepanze nella tolleranza al rischio aziendale

Differenze dimensionali aziendali (dipendenti e clienti)

Rischi specifici relativi a particolari prodotti o servizi

Pertanto, ogni azienda ha la propria tolleranza al rischio unica e richiederà una serie specifica di servizi KYC su misura per la propria attività. I fornitori KYC di terze parti stanno diventando sempre più popolari poiché eliminano i problemi derivanti da una regolamentazione sfumata e migliorano attivamente i tassi di acquisizione dei clienti. ComplyCube, uno dei principali fornitori KYC/AML sul mercato, migliora la redditività dei propri clienti ottimizzando l'efficienza operativa e riducendo il tasso di abbandono dei clienti.

Piattaforme KYC efficienti consentono alle aziende di alternare i propri "livelli di attrito" durante i processi di acquisizione dei clienti. Un buon esempio di ciò è l'uso di un flessibile soluzione di verifica dei documenti, in cui le aziende possono impostare il numero di caricamenti di documenti che un utente può "fallire" prima di essere "superato".

Queste informazioni sono immediatamente disponibili agli analisti KYC e fanno parte del profilo di rischio dell'utente. La possibilità di alternare tra i livelli di attrito ribadisce l'importanza della fluidità nel rispetto. I servizi di verifica Know Your Customer sono gli intermediari dell'Esercito svizzero tra le normative e le operazioni.

Programma di identificazione del cliente (CIP)

Un programma di identificazione del cliente è il processo seguito dalle aziende per dimostrare con chi hanno a che fare. I dati tipici richiesti a un nuovo cliente quando apre un nuovo account sono i seguenti:

Nome e cognome

Indirizzo

Data di nascita

documento rilasciato dal governo

Tuttavia, questo modello di informazioni è soggetto a modifiche a seconda del livello di garanzia dell'identità imposto dalle autorità di regolamentazione del settore. Un istituto finanziario, ad esempio, avrebbe bisogno di un livello più elevato di garanzia dell’identità per verificare l’autenticità del cliente.

Queste informazioni vengono quindi controllate tramite varie procedure KYC e sottolineano l'importanza della flessibilità nelle soluzioni eKYC. Confrontando nuovamente le banche e i servizi di consegna, una banca richiederà molto più di un controllo biometrico per soddisfare i propri obblighi di verifica dell’identità del cliente.

La probabilità che un servizio bancario venga sfruttato per abusare del sistema finanziario è di gran lunga superiore rispetto a un servizio da asporto. In quanto tali, le banche rappresentano l'apice della verifica Know Your Customer ed è quasi garantito che ad un certo punto del processo di riciclaggio di denaro, una banca avrà corso il rischio di subire abusi.

Cos'è la verifica dell'identità?

La maggior parte delle aziende che acquisiscono nuovi clienti deve disporre di una procedura per verificare che siano chi dicono di essere e questo processo è chiamato verifica dell'identità (IDV). Nell’ambito dei servizi eKYC ciò avviene digitalmente e in diversi modi. Scopri di più su eKYC qui: Che cos'è eKYC (Conosci il tuo cliente elettronico)?

A seconda del livello di garanzia dell’identità richiesto da un settore, l’IDV può essere effettuato in diversi modi, inclusi ma non limitati a:

Verifica del documento: gli utenti caricano un'immagine chiara del proprio passaporto, patente di guida o altro documento che riporta informazioni personali.

Verifica biometrica: l'utente viene verificato caricando un selfie dal vivo che viene confrontato con l'immagine sul documento fornito, come un passaporto.

Controllo multi-ufficio: le informazioni dei clienti vengono ratificate rispetto a terze parti fidate per garantire che siano chi dicono di essere.

Le procedure KYC automatizzate combinano l'IDV con un'accurata due diligence della clientela (CDD). Ciò consente ai clienti di eseguire l'onboarding in un processo continuo, sia confermando i dati acquisiti sia riducendo il processo a una questione di secondi.

Prova della verifica dell'indirizzo

Prova di indirizzo (PoA) i controlli sono una parte del processo IDV. Forniscono un ulteriore livello di garanzia per dimostrare che il cliente è chi dice di essere e che sta fornendo informazioni corrette. Per un controllo della prova dell'indirizzo, ciò include:

Convalida del cliente

Analisi del contenuto

Analisi della geolocalizzazione

La verifica PoA, come l'analisi di una bolletta, fornisce al fornitore di servizi informazioni di base su un utente. La tecnologia di estrazione di ComplyCube prende questi dati e li confronta con le informazioni fornite dall'utente al momento della registrazione. Per alcuni servizi e industrie che non hanno l’obbligo di frenare il riciclaggio di denaro, questo è un controllo soddisfacente. Scopri di più sulla PoA qui: Una guida efficace alla verifica dell'indirizzo (PoA)

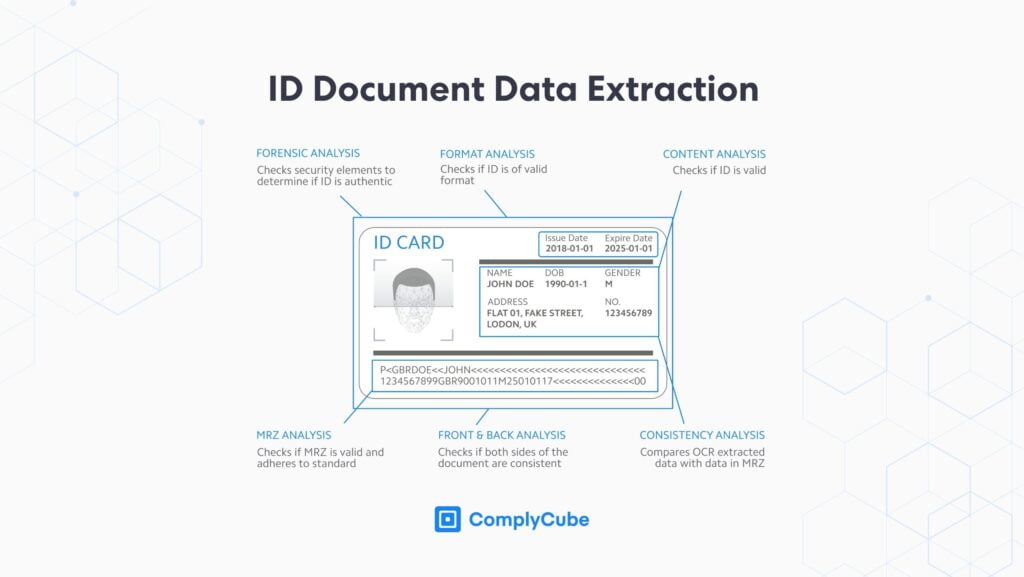

Controlli dei documenti

I controlli della prova di indirizzo non forniscono un livello di garanzia sufficientemente elevato per banche, FinTech e altri istituti finanziari. Nel settore finanziario, la verifica dei documenti è una soluzione IDV chiave. Il processo prevede un'analisi rigorosa dei documenti di identità come documenti d'identità rilasciati dal governo, passaporti e altro ancora.

I passaporti contengono informazioni di identificazione personale (PII) come Zona a lettura ottica (MRZ) numero e protocolli di sicurezza avanzati incorporati, incluso un chip di identificazione a radiofrequenza (RFID). Con l'aiuto della tecnologia moderna, ad esempio, il riconoscimento ottico dei caratteri (OCR) e comunicazione in campo vicino (NFC), un servizio di verifica KYC di terze parti può aiutare le aziende a verificare e integrare i propri clienti in tutta tranquillità.

I principali fornitori di soluzioni IDV/KYC come ComplyCube utilizzano una tecnologia proprietaria per verificare istantaneamente fino a 25 punti dati, verificare la presenza di incoerenze in tutto il documento e abbinare i dati alle informazioni fornite tramite un metodo di verifica alternativo. Per il massimo livello di chiarezza nell'estrazione dei dati, le aziende possono optare per la verifica NFC. Ulteriori informazioni sulla verifica dei documenti qui: Cos'è la verifica dei documenti? Uno sguardo approfondito alla verifica dell'identità

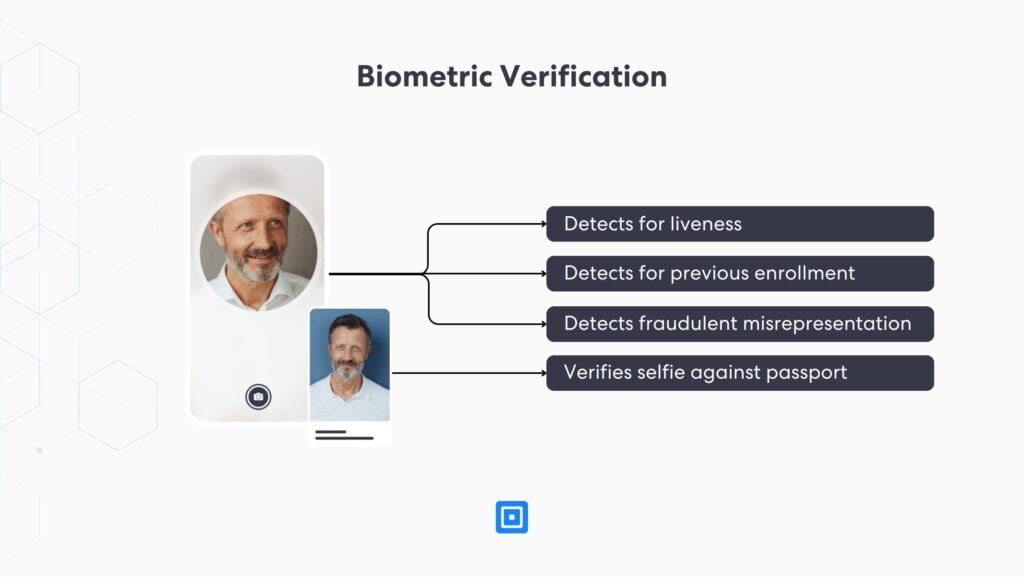

Verifica biometrica

L'autenticazione biometrica è una soluzione chiave di verifica dell'identità richiesta quando le istituzioni necessitano di una comprensione e di una conferma più approfondite dell'identità dei propri clienti. Questo tipo di controllo verifica un selfie caricato, scattato durante l'onboarding del cliente, rispetto all'immagine del documento dell'utente.

Utilizza un efficiente servizio di verifica KYC Controlli biometrici basati sull'intelligenza artificiale per garantire che l’individuo dall’altra parte del processo sia inequivocabilmente chi dice di essere e per limitare il furto di identità. Alcune delle caratteristiche chiave da cercare quando si sceglie una soluzione di riconoscimento facciale includono:

Rilevamento della vivacità: utilizzo della tecnologia avanzata PAD (Presentation Attack Detection) per analizzare microespressioni, struttura della pelle, manipolazione dei pixel e altro ancora, per stabilire la presenza autentica del cliente.

Registrazione del volto: verifica immediatamente la precedente registrazione dello stesso volto e segnala come requisito investigativo se è stato utilizzato in precedenza.

Rilevamento spoofing: rileva deepfake e false dichiarazioni nei selfie caricati tramite un algoritmo basato sull'intelligenza artificiale. Ciò potrebbe avvenire tramite una foto stampata, maschere 3D realistiche, replay video e spoofing di rete.

Funzionalità di redazione: offusca le immagini o altre informazioni di identificazione personale (PII) in base a diversi requisiti giurisdizionali.

- Autenticazione facciale: abbina le caratteristiche facciali di un cliente al volto precedentemente registrato, consentendo un'autenticazione forte e senza password, nuove verifiche di routine, sblocco di account e altro ancora.

Verifica multi-ufficio

Controlli multiufficio sono utilizzati come ulteriore misura per confermare che un cliente è chi afferma di essere. I partner di dati, come le cooperative di credito, hanno una portata globale e possono verificare istantaneamente i dettagli dei clienti. Le istituzioni possono specificare se i dati di un cliente devono essere verificati rispetto a un singolo partner di dati o a un minimo di 2 fonti indipendenti, nota come "verifica 2+2".

Le principali soluzioni KYC/AML considerano un cliente come verificato quando un ufficio ha abbinato almeno il suo nome e un altro attributo. Questo può essere il seguente:

Nome e data di nascita corrispondono

Nome e indirizzo corrispondono

Il nome e il numero ID corrispondono

In che modo un servizio di verifica KYC automatizzato può rivoluzionare l'acquisizione dei clienti e le operazioni aziendali

Una volta che le aziende sono soddisfatte di sapere chi è il loro cliente, possono iniziare il processo di due diligence della clientela. Ciò può variare dalla due diligence di base della clientela alla due diligence rafforzata.

I fornitori KYC all'avanguardia offrono servizi automatizzati che eseguono i controlli senza problemi e in pochissimo tempo. È importante notare che il processo di due diligence può anche essere completamente personalizzabile. Le soluzioni KYC automatizzate basate sull'intelligenza artificiale sono progettate tenendo conto delle preferenze operative e della flessibilità dei clienti.

In che modo questo massimizza il profitto?

L'automazione di ogni fase del processo KYC elimina l'errore umano dalla verifica del cliente. Ciò riduce il numero di falsi positivi che si insinuano nei rapporti dei clienti.

Un falso positivo è un errore nella segnalazione: un falso allarme. Si tratta di un avviso relativo a qualcosa relativo al profilo utente che indica che è necessaria un'indagine da parte di un MLRO, un analista di conformità o KYC. Un avviso può anche essere attivato come misura cautelativa quando c'è una potenziale somiglianza con i dati di un cliente già registrato o una corrispondenza PEP. L'automazione e la digitalizzazione riducono il tempo dedicato alle attività manuali e consentono ai dipendenti di concentrarsi su casi più importanti.

Onboarding dei clienti migliorato

I processi KYC digitali migliorano inoltre il processo di onboarding dei clienti durante la transizione da potenziali clienti a clienti reali. Esperienze cliente più rapide ed efficienti equivalgono a clienti più felici, ma, cosa ancora più importante, prevengono l'abbandono dei clienti, che porta a una perdita di entrate.

Funzionalità di dati migliorate

L'automazione del KYC con una tecnologia avanzata fornisce un sistema di archiviazione dei dati dei clienti, malleabile e sicuro. Ciò consente agli analisti KYC di eseguire attività con un ambito di efficienza molto maggiore poiché i dati dei clienti possono essere estratti e integrati senza problemi in base alle operazioni aziendali.

Conformità normativa e antiriciclaggio

Ultimo ma non meno importante, i processi KYC automatizzati facilitano l’adozione di politiche nuove e aggiornate. Pertanto, l’automazione del processo di verifica KYC diventerà sempre più parte integrante della moderna strategia di mitigazione del rischio per combattere il riciclaggio di denaro e altri crimini finanziari. Con l'aiuto di un flusso di lavoro combinato CIP, CDD e monitoraggio continuo, gli specialisti KYC possono dare priorità alle questioni più pertinenti e migliorare l'efficienza operativa.

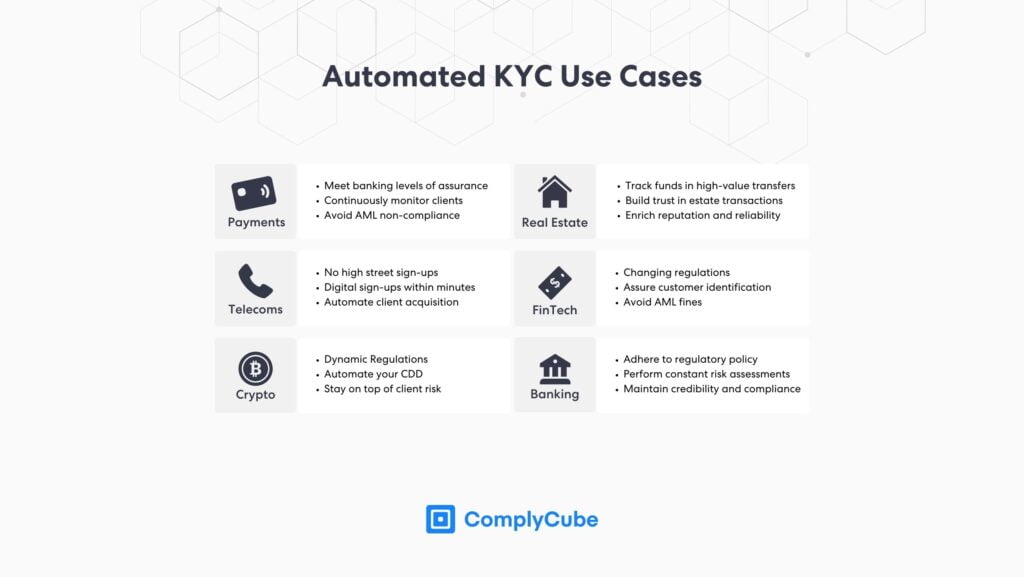

Casi d'uso nel settore dei servizi di verifica KYC

Poiché le esigenze normative diventano più severe nell’economia globale, la portata delle soluzioni KYC si sta espandendo oltre i settori finanziari tradizionali. In un’era in cui le aziende cercano modi per perfezionare i propri processi, adottare la verifica KYC automatizzata sta diventando una scelta sempre più ovvia. Indipendentemente da loro caso d'uso, le aziende possono migliorare significativamente l'efficienza a vari livelli integrando un sistema automatizzato Know Your Customer nelle loro operazioni.

Pagamenti

Le aziende possono soddisfare gli standard bancari di garanzia dell'identità con un flusso di lavoro automatizzato e personalizzabile di controlli Know Your Customer. I fornitori KYC consentono alle aziende di reagire alle mutevoli circostanze dei clienti, come l’esposizione politica e le relazioni avverse con i media, riducendo al contempo queste spese operative di circa 50%.

Immobiliare

Il settore immobiliare è un settore spesso abusato a causa della natura di alto valore delle transazioni. Alcune delle maggiori sfide che questo settore deve affrontare sono i processi KYC lunghi, manuali e dispendiosi in termini di tempo su grandi entità aziendali. Una procedura KYC/KYB automatizzata ed efficiente creerà fiducia ed efficienza nelle transazioni che separano le aziende dai concorrenti e beneficiano di una reputazione arricchita.

telecomunicazioni

I giorni delle registrazioni di alto livello sono finiti, con l'intero processo di acquisizione dei clienti delle telecomunicazioni che si sposta sempre più verso un ambiente online. Con le soluzioni KYC digitali, i fornitori di telecomunicazioni possono ridurre il costo di attivazione della SIM di oltre 63%, verificando gli utenti in meno di 15 secondi.

FinTech

Alleviare la minaccia di transazioni sospette, soddisfare gli standard di conformità KYC e AML sempre più complessi e allo stesso tempo fornire un'esperienza cliente fluida può essere difficile. I fornitori KYC semplificano in modo significativo i processi di due diligence, riducendo i costi di acquisizione dei clienti fino a 73% con tempi di onboarding ridotti da giorni a minuti.

Cripto

Con le normative che si evolvono quasi alla stessa velocità della tecnologia alla base, i protocolli e i progetti di criptovaluta richiedono un flusso di lavoro automatizzato per i controlli KYC. Un efficace servizio di verifica KYC può integrare fino a 98% di clienti con precisione in meno di 30 secondi. Poiché gli scambi di criptovaluta diventano un veicolo più comune per il riciclaggio di denaro, la creazione di profili cliente accurati aiuterà le società crittografiche a evitare multe.

Bancario

Mantenere la reputazione di una banca è la massima priorità per quanto riguarda la conformità e la verifica dell'identità. Le soluzioni eKYC possono ridurre i costi di acquisizione dei clienti di oltre il 73%. Questi processi automatizzati non solo migliorano l’esperienza del cliente, ma lasciano anche tempo ai dipendenti per concentrarsi su altre attività, come il monitoraggio delle transazioni finanziarie.

Scegli il tuo servizio di verifica KYC automatizzata

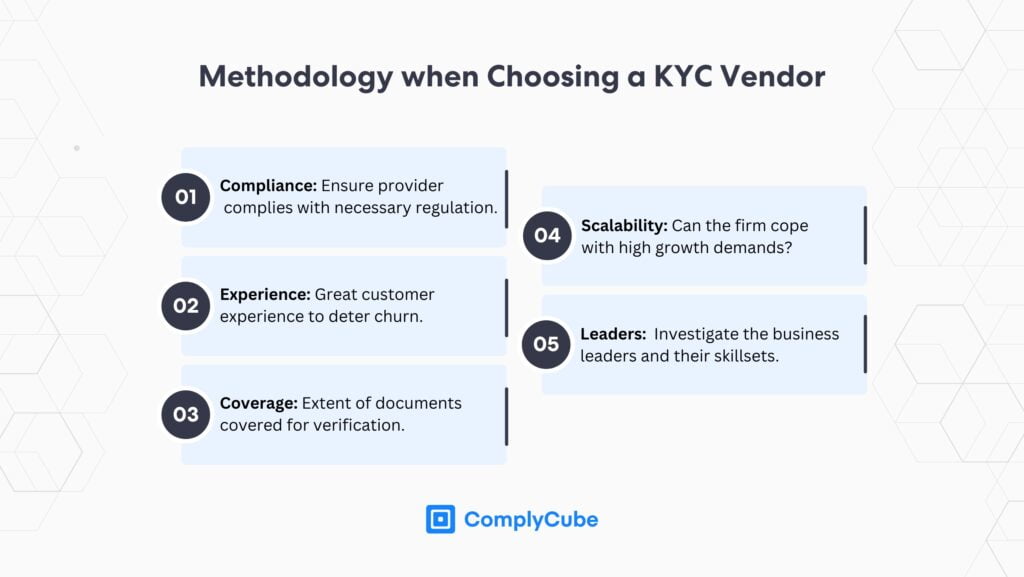

Per un elevato livello di flessibilità, gli efficaci fornitori KYC forniscono una suite di integrazioni completamente personalizzabile progettata per migliorare le operazioni aziendali. Quando si cerca un fornitore, assicurarsi che disponga dell'infrastruttura necessaria è fondamentale:

Verifica che siano conformi a tutte le normative KYC e AML pertinenti.

Assicurati che il percorso del cliente sia fluido e non favorisca registrazioni non riuscite.

Controlla l'ampiezza dei documenti con cui lavorano e da quali autorità.

Assicurati che il tuo provider possa adattarsi al tuo tasso di crescita.

Investigare su chi guida l'azienda e qual è il suo background.

ComplyCube elimina il problema della conformità alle politiche colmando il divario tra regolamentazione e funzionamento. Se desideri migliorare l'acquisizione di clienti e il know-how normativo, entra in contatto con il nostro team di specialisti IDV, KYC e AML.