L’intelligenza artificiale (AI) ha già rimodellato numerosi processi aziendali nel suo breve ciclo di vita. Reagire rapidamente alle sue capacità ti metterà davanti alla concorrenza. Lo stesso ragionamento si applica ai processi di verifica KYC automatizzati. L'automazione Know Your Customer o KYC ha colmato un notevole divario tra conformità normativa ed efficienza operativa.

Questa guida esplora il modo in cui l'automazione KYC alimenta le infrastrutture aziendali e consente il rispetto delle normative attraverso la verifica semplificata dell'identità, la due diligence della clientela e i processi antiriciclaggio.

Cos'è Conosci il tuo cliente?

KYC è il processo generale utilizzato dalle aziende per capire chi è un cliente. Ciò comporta molteplici fasi di verifica dell'identità, due diligence della clientela e monitoraggio continuo per garantire che un cliente non comporti rischi per la reputazione di un'azienda.

Processi di verifica dell'identità

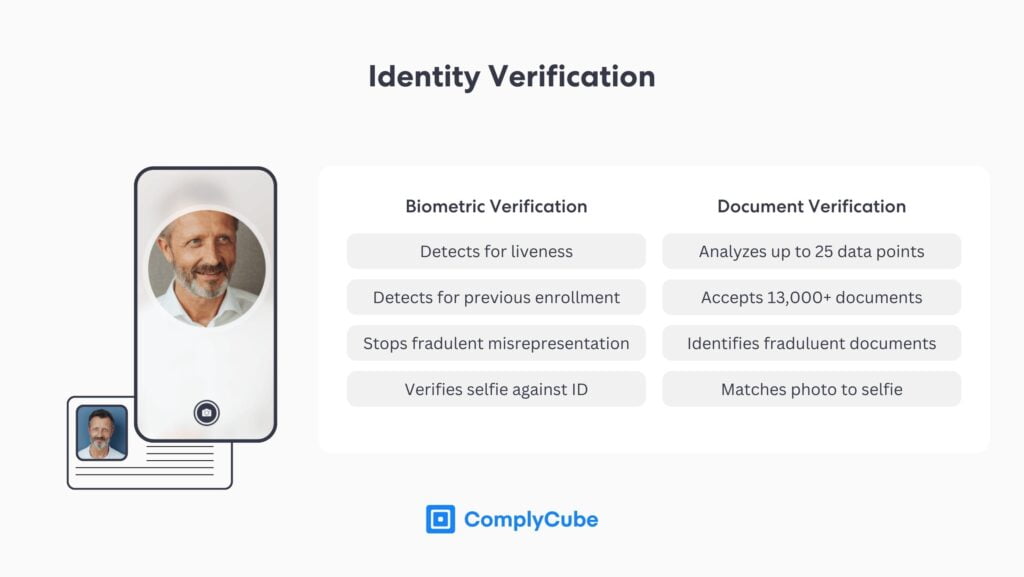

La verifica dell'identità (IDV) può essere completata in diversi modi, ma in genere segue un modello di caricamento di documenti e selfie per un livello sicuro di garanzia dell'identità. Queste immagini vengono quindi analizzate per somiglianze e potenziali manomissioni. In precedenza questo processo sarebbe stato eseguito manualmente da un essere umano e sarebbe stato molto soggetto a errori di precisione.

Due Diligence della clientela (CDD)

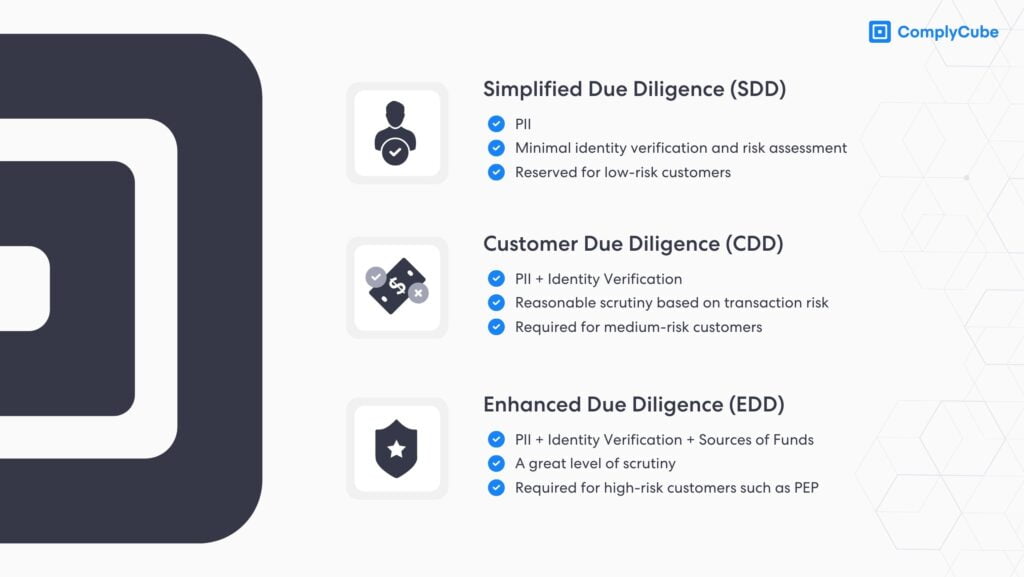

Una volta che l'azienda ha stabilito che l'identità dell'utente è autentica, può iniziare la due diligence del cliente. Questo processo, anch'esso scrupoloso da completare manualmente, prevede il controllo del profilo dell'utente rispetto a una serie di database partner, come quelli di un'agenzia di telecomunicazioni o di credito, per fornire ulteriore chiarezza sull'identità di un utente. Due diligence del cliente consente inoltre di valutare il rischio antiriciclaggio (AML) per i clienti, fornendo alle aziende informazioni adeguate per prendere decisioni informate sui propri utenti.

Monitoraggio antiriciclaggio continuo

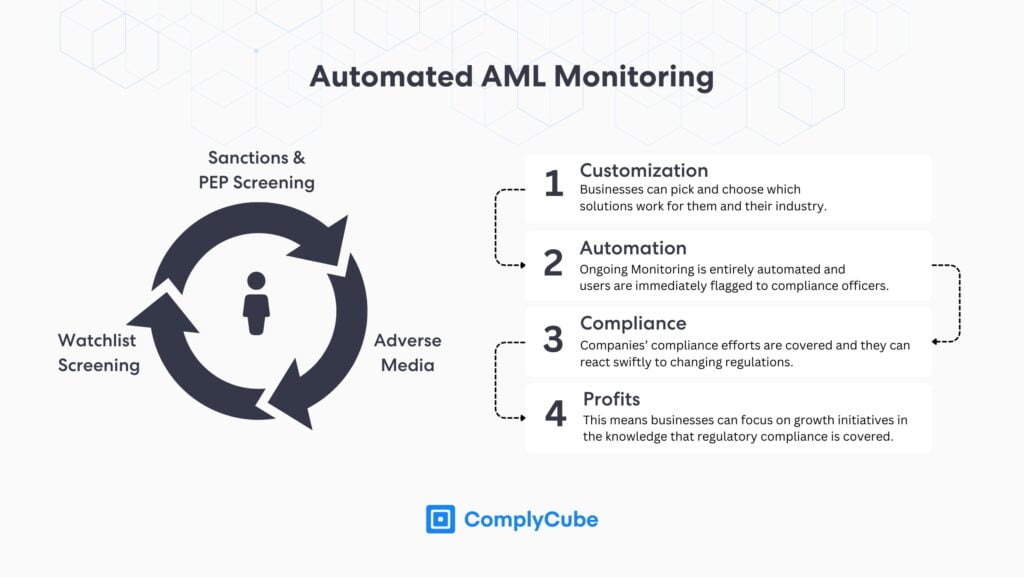

Il monitoraggio continuo è la due diligence e il controllo continui di un utente. Il monitoraggio AML continuo descrive processi simili alla CDD ma controlla costantemente i clienti in tempo reale. Un team manuale non potrebbe imitare questo processo a causa della grande quantità di dati che dovrebbero essere analizzati 24 ore su 24. Questo processo si basa su forti partnership con vari database e sulla tecnologia per consentire aggiornamenti in tempo reale.

La due diligence continua è ancora più pertinente ora che il Consiglio dell’UE ha aggiornato le sue normative AML sulle criptovalute. Tutte le transazioni crittografiche sono terminate 1.000 euro in tutta l’Unione europea devono essere esaminati attraverso una maggiore due diligence, rendendo il monitoraggio continuo dei dati dei clienti più importante che mai.

Le strategie KYC vengono generalmente impiegate per soddisfare la conformità normativa, ma vengono anche utilizzate in associazione con l'approccio basato sul rischio stabilito da un'azienda. Questi processi sono fondamentali per il monitoraggio, la prevenzione e il differimento di reati finanziari, come il riciclaggio di denaro, da parte di un'istituzione.

Limitazioni del KYC manuale

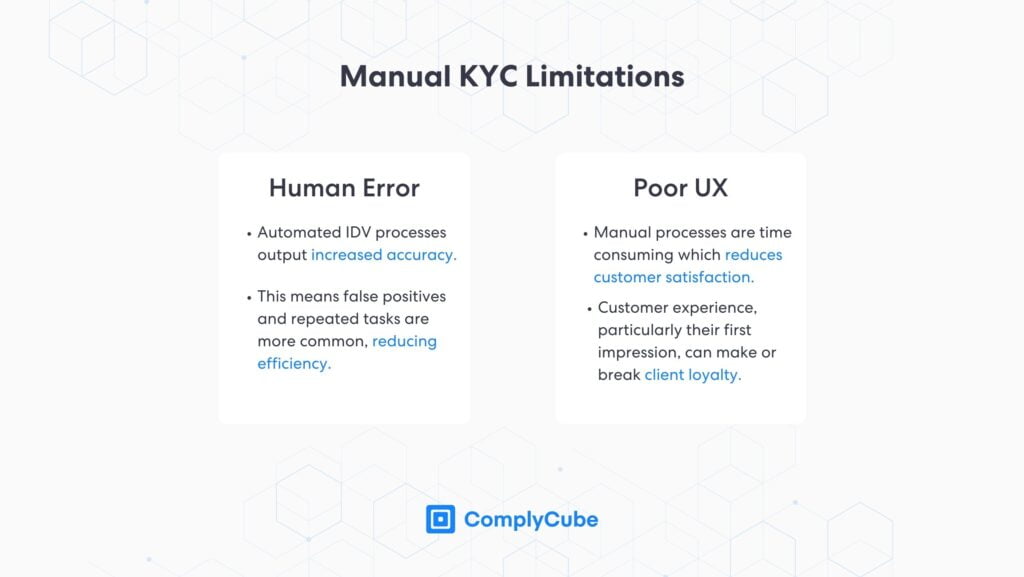

I processi KYC manuali non possono adattarsi al volume gestito dalle aziende moderne. La gestione manuale delle attività sopra menzionate è lenta, ardua e piena di errori umani. Ciò porta a una scarsa esperienza del cliente e aggrega i limiti naturali che sono stati superati dalla verifica KYC automatizzata.

Errore umano

Gli errori non possono mai essere eliminati, soprattutto quando si ha a che fare con la complessa verifica dei documenti di identità e delle immagini di supporto. Apprendimento automatico Le tecnologie (ML) possono essere addestrate per ottenere una precisione di gran lunga superiore a quella che un occhio umano potrebbe ottenere. Ciò consente alle aziende di impiegare il proprio personale per scopi molto più efficaci, come iniziative relative alla crescita dei ricavi e all’espansione aziendale.

L'errore umano nel reporting, nell'immissione manuale dei dati e nei controlli normativi contribuisce in modo significativo al numero di falsi positivi di cui sono gravati i team di conformità. Ciò ha un effetto a catena sui costi operativi netti poiché le attività devono essere ripetute inutilmente, con conseguente riduzione dell’efficienza.

Esperienza del cliente scadente

Forse ancora più significativo è il fatto che i controlli KYC manuali richiedono tempo. Anche se aumentare l'efficienza interna e ridurre i costi operativi dovrebbe essere una priorità per tutte le aziende, un lungo processo di acquisizione dei clienti potrebbe portare alla frustrazione dei clienti e gravi danni alla tua azienda a causa delle registrazioni fallite.

L'esperienza del cliente è vitale, soprattutto quando la concorrenza nel tuo mercato è agguerrita e un processo KYC manuale può richiedere giorni alla volta. Il KYC e, di conseguenza, l'acquisizione di clienti non istantanea limiterà la crescita e fungerà da collo di bottiglia per il successo.

Cos'è la verifica KYC automatizzata?

Le soluzioni KYC rappresentano un salto di trasformazione nella gestione, verifica e monitoraggio dei dati dei clienti. Le tecnologie AI impiegate migliorano la conformità normativa e migliorano significativamente l'esperienza di onboarding dei clienti con flussi di lavoro di verifica dell'identità fluidi e personalizzati. A questi si aggiungono la due diligence integrata del cliente e soluzioni di monitoraggio continuo in un'unica piattaforma onnicomprensiva.

È ben documentato che le soluzioni di verifica KYC automatizzate semplificare in modo significativo gli sforzi di conformità delle aziende. Ciò consente alle aziende di operare senza timore di un coinvolgimento implicito in crimini finanziari, garantendo un ambiente sicuro sia per l’azienda che per i suoi utenti.

Verifica automatizzata dell'identità

Le soluzioni eKYC, alimentate da potenti motori di intelligenza artificiale, verificano i documenti di identità e le loro specifiche caratteristiche di sicurezza con velocità e precisione senza precedenti. Questa impresa va oltre le capacità anche dell’occhio umano più allenato. Questi sistemi avanzati utilizzano sofisticati algoritmi di corrispondenza per esaminare fino a 25 punti dati su documenti d'identità come passaporti e patenti di guida e una potente tecnologia di riconoscimento facciale per controllare migliaia di pixel di selfie per garantirne l'autenticità.

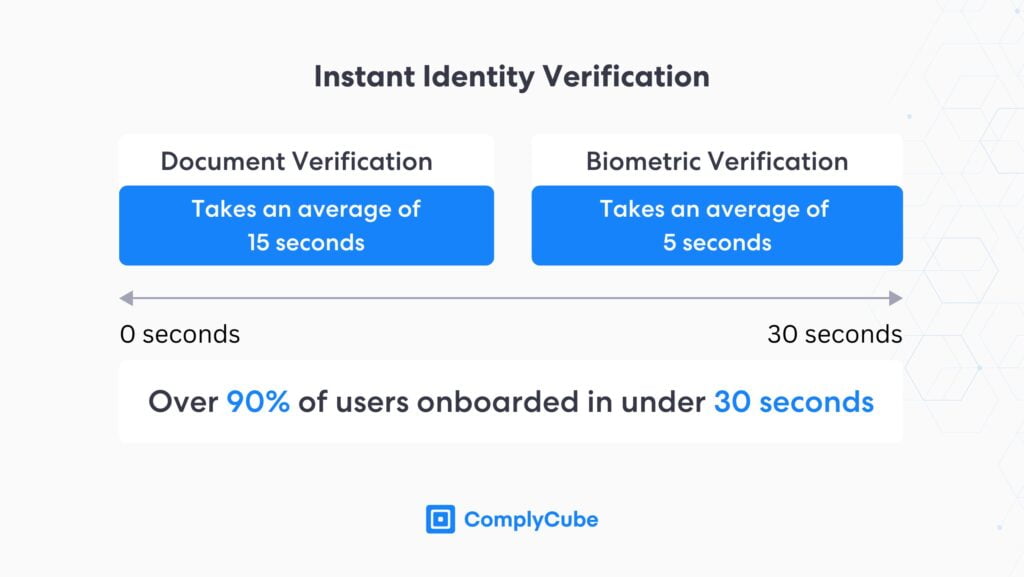

Questi processi, noti come verifica dei documenti e biometrica, riducono significativamente il tempo necessario affinché un cliente si registri e può esserlo completato in meno di 60 secondi. Le aziende che forniscono servizi KYC in genere ospitano una serie di servizi alternativi ma simili, che possono essere personalizzati in base alle esigenze dell'azienda. Per ulteriori informazioni sui tipi di soluzioni KYC automatizzate disponibili, sfoglia l'elenco di ComplyCube Qui.

Strumenti potenti per semplificare la due diligence dei clienti

L'automazione dei processi KYC non si ferma all'acquisizione del cliente. La due diligence del cliente e il monitoraggio continuo sono integrati nella stessa soluzione. Ciò rende i servizi di verifica KYC automatizzati uno strumento completo per la metodologia KYC e AML.

La due diligence della clientela si riferisce alla valutazione del rischio e alla profilazione di un cliente. Ciò comporta ulteriori misure IDV, controllo degli utenti rispetto a database multi-ufficio e screening di watchlist e media avversi. Questo processo è molto dispendioso in termini di tempo e denaro per le aziende a causa del volume di dati che devono essere elaborati. L'automazione risolve il problema.

Altri dati analizzati

Conferma più rapida

Punteggio di rischio preciso

Quando questo processo è automatizzato, nulla viene lasciato di intentato e questi set di dati possono essere esaminati immediatamente. Mitiga l’insoddisfazione dei clienti e garantisce il rispetto degli standard di conformità. Ai clienti viene quindi attribuito in modo accurato e rapido il loro punteggio di rischio e l'utente può essere acquisito in base al quadro normativo richiesto in vigore.

Monitoraggio antiriciclaggio automatizzato

Monitoraggio antiriciclaggio sarebbe un compito quasi impossibile da ottimizzare manualmente, richiedendo risorse significative. Questo perché la corretta applicazione del monitoraggio continuo richiede il controllo di un volume sempre crescente di set di dati.

Ad esempio, il cliente di una neobank start-up è stato descritto negativamente in un oscuro giornale colombiano per accuse di riciclaggio di denaro. I metodi tradizionali di verifica e due diligence avrebbero poche possibilità di rilevare questo problema, soprattutto se l’articolo non arrivasse ai media nazionali.

Una soluzione di monitoraggio AML automatizzata rileverebbe un simile evento. Analizzando continuamente i notiziari globali per la copertura mediatica negativa, il rilevamento di eventuali impressioni negative dei media viene immediatamente riportato sul profilo dell'utente. Questo rileva la comparsa e fornisce tutti i dati rilevanti ai responsabili della conformità per prendere decisioni informate e tempestive.

Vantaggi della verifica KYC automatizzata

La verifica dei clienti offre automaticamente numerosi vantaggi alle aziende, indipendentemente dal livello di garanzia dell'identità richiesto.

Che fa risparmiare tempo

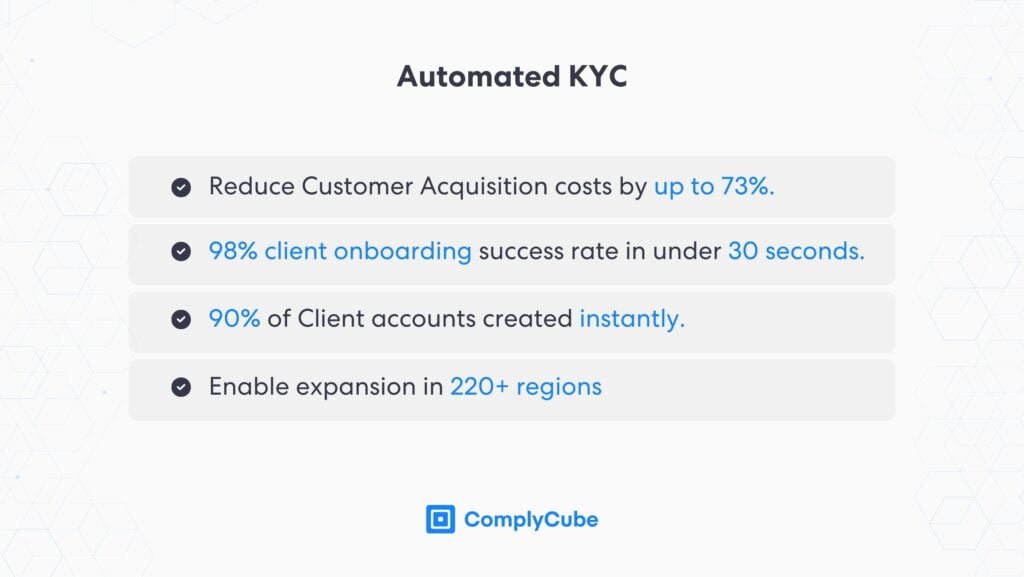

L'automazione Know Your Customer riduce significativamente il tempo impiegato nella revisione dei documenti degli utenti e nella verifica dell'autenticità. Ciò significa che l’efficienza operativa è sostanzialmente aumentata e le aziende vedono una riduzione degli errori manuali. La velocità di questi processi automatizzati migliora l’esperienza del cliente e consente alle aziende di elaborare e accettare un volume di clienti molto più elevato.

Riduzione dei costi

Ridurre il tempo dedicato alle attività banali significa ridurre significativamente i costi operativi. Le procedure KYC automatizzate consentono alle aziende di concentrarsi su ciò che è importante per loro riducendo il numero di falsi positivi e di attività ripetute. Ciò significa che può esserci una cultura aziendale più snella e l’efficienza può essere massimizzata.

Il KYC automatizzato inoltre salva le aziende da potenziali sanzioni derivanti dalla mancata conformità. Il Crypto KYC (e la sua non conformità) ne è un eccellente esempio. Nel 2023, le criptovalute e i relativi gruppi FinTech sono stati multati di $5,8 miliardi per non conformità con la normativa antiriciclaggio. Molte di queste sanzioni avrebbero potuto essere mitigate se fosse stata stabilita una strategia KYC e AML sufficiente.

Conclusioni accurate

La precisione delle soluzioni KYC significa che l'accuratezza dei dati è eccezionalmente elevata, migliorando l'analisi dei dati da parte dei responsabili della conformità. I processi eKYC, per loro natura, garantiscono informazioni sicure, malleabili e fluide. Poiché questi sistemi AML sono basati su cloud e forniti da aziende SaaS leader, i dati sono prontamente disponibili ed estraibili affinché i responsabili della conformità possano prendere decisioni immediate e precise.

Inoltre, i dati degli utenti sono rispettati secondo gli standard di sicurezza più rigorosi e avanzati, tra cui GDPR, CCPA e Data Protection Act. Ciò è esemplificato dalla funzione di oscuramento automatico di ComplyCube sulle immagini dei documenti d'identità e sui caricamenti di selfie degli utenti di età inferiore ai 18 anni.

La conformità diventa semplice

Le normative, in particolare nei settori FinTech, cambiano rapidamente. Le soluzioni di automazione e Know Your Customer rendono il rispetto di queste normative molto più semplice. Ad esempio, il GAFI aggiorna frequentemente quali paesi sono nelle loro liste nere e grigie a causa di movimenti finanziari e geopolitici. Le soluzioni KYC automatizzate consentono reazioni tempestive agli aggiornamenti di questi elenchi.

Le aziende crittografiche che già lavorano con un partner KYC sarebbero in grado di reagire rapidamente a questa notizia, discutendo quali soluzioni sono richieste dal loro fornitore esistente. Ciò consente di adottare facilmente misure reazionarie sotto pressione.

Integrazioni facili

Con la semplicità dell'integrazione al centro dell'automazione KYC, non è necessario che il tuo stack tecnologico esistente venga modificato per facilitare i servizi KYC. I flussi di lavoro sono integrati nel tuo sito web tramite una solida API (Application Programming Interface) o SDK (Software Development Kit). Ciò significa che possono essere personalizzati e progettati per il marchio della tua azienda.

Integrare le soluzioni KYC nel tuo flusso attuale è vitale. Contribuisce a un'esperienza utente eccezionale, migliorando la reputazione del marchio e lasciando i nuovi clienti soddisfatti con un'esperienza piacevole e facile da usare.

Intelligenza artificiale nella verifica KYC automatizzata

L’integrazione di intelligenza artificiale all’avanguardia e algoritmi avanzati nei processi automatizzati di verifica KYC è il potere dietro il cambiamento nel modo in cui le aziende acquisiscono i clienti e garantiscono la conformità. Queste tecnologie avanzate semplificano l'estrazione dei dati, la verifica dei documenti e tutte le fasi del processo KYC, migliorando l'efficienza della conformità normativa antiriciclaggio.

I motori di apprendimento automatico, come la tecnologia di riconoscimento facciale, garantiscono che gli errori siano ridotti al minimo e che le attività ripetute o i falsi positivi siano mitigati. L'intelligenza artificiale consente inoltre il monitoraggio 24 ore su 24 di fonti di dati approfondite per garantire che i profili di rischio degli utenti siano accurati e aggiornati in tempo reale.

I processi KYC automatizzati non sarebbero possibili senza lo sviluppo di una tecnologia AI avanzata. Per questo motivo, le aziende all’avanguardia nello sviluppo dell’intelligenza artificiale devono farlo in modo etico. Poiché questi sistemi gestiscono dati sensibili degli utenti relativi a razza, genere, sesso e molte altre categorie sensibili, lo sviluppo etico dell’IA è fondamentale per garantire che potenziali pregiudizi vengano omessi.

Dovrei integrare il KYC automatizzato?

I sistemi che alimentano le moderne strategie di verifica KYC automatizzata stanno portando enormi ROI alle aziende che li utilizzano. Ciò li pone in vantaggio rispetto alla concorrenza poiché l’efficienza operativa, i margini di profitto e la reputazione sono tutti ottimizzati.

Il futuro del KYC

Le aziende che utilizzano un processo KYC manuale non avranno la scalabilità operativa necessaria per crescere insieme al mercato o alla concorrenza. I requisiti normativi per conoscere il tuo cliente si stanno espandendo in più settori che mai; solo con l’automazione KYC una scala aziendale può soddisfare le richieste dei suoi utenti.

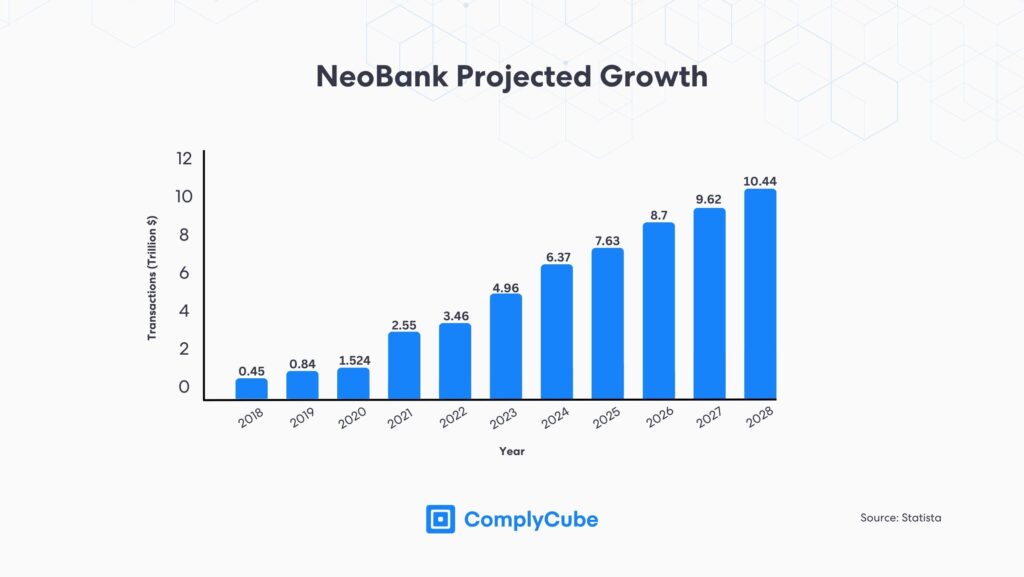

Prendendo Neobanking come esempio di settore, si prevede che il volume delle transazioni previsto per il 2024 sarà di $6,37 trilioni e salirà a $10,44 trilioni nel 2028.

Nel mercato Neobanking il numero di utenti dovrebbe essere pari a 386,30 milioni di utenti entro il 2028.

I volumi in aumento rappresentati in queste cifre evidenziano la traiettoria dei settori FinTech, come le Neobanche, e sottolineano l’imperativo che le strategie KYC si evolvano in tandem. Con l’espansione della base utenti e delle transazioni all’interno di questi settori, c’è una pressante necessità che i processi KYC abbraccino l’automazione e aumentino la scalabilità per gestire la domanda di servizi finanziari in modo efficace.

La tua azienda ha adottato la verifica KYC automatizzata?

La rapida espansione dei settori FinTech, comprese le Neobanche, richiede l’evoluzione delle strategie KYC per far fronte al crescente volume di transazioni e base di utenti, evidenziando l’importanza dell’automazione per la scalabilità e l’efficienza. La verifica KYC automatizzata, basata su tecnologie AI avanzate, semplifica la verifica dell'identità, la due diligence della clientela e il monitoraggio continuo, garantendo la conformità normativa e migliorando al tempo stesso l'efficienza operativa.

Le tecnologie proprietarie di ComplyCube forniscono una suite completa di utilità per consentire alle aziende di espandersi senza limiti. Ospitando oltre 220 regioni, oltre 13.000 documenti e tipici processi di onboarding completati con successo in meno di 60 secondi, stanno diventando una scelta comune per le aziende in crescita.

Il futuro di KYC risiede nell'abbracciare i progressi tecnologici per soddisfare le crescenti richieste del settore dei servizi finanziari, garantendo processi di verifica dei clienti sicuri, efficienti e scalabili. Se stai cercando un nuovo partner AML, KYC e IDV, inizia una conversazione con uno dei nostri specialisti oggi stesso.