La Inteligencia Artificial (IA) ya ha remodelado múltiples procesos comerciales en su corta vida. Reaccionar rápidamente a sus capacidades le pondrá por delante de su competencia. Este mismo razonamiento se aplica a los procesos automatizados de verificación KYC. La automatización Conozca a su cliente o KYC ha cerrado una brecha considerable entre el cumplimiento normativo y la eficiencia operativa.

Esta guía explora cómo la automatización KYC impulsa las infraestructuras empresariales y permite el cumplimiento normativo a través de una verificación de identidad simplificada, la debida diligencia del cliente y procesos contra el lavado de dinero.

¿Qué es Conozca a su Cliente?

KYC es el proceso general que utilizan las empresas para comprender quién es un cliente. Esto implica múltiples etapas de verificación de identidad, debida diligencia del cliente y monitoreo continuo para garantizar que un cliente no represente un riesgo para la reputación de una empresa.

Procesos de verificación de identidad

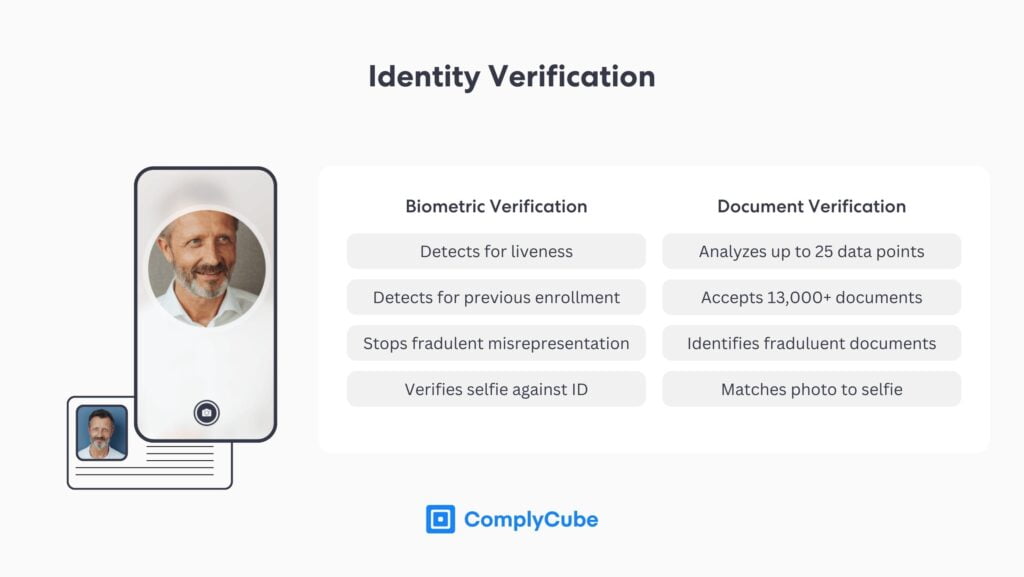

La verificación de identidad (IDV) se puede completar de diferentes maneras, pero generalmente sigue un patrón de carga de documentos y selfies para un nivel seguro de garantía de identidad. Luego, estas imágenes se analizan en busca de similitudes, así como de posibles alteraciones. Anteriormente, un humano habría realizado este proceso manualmente y habría sido muy propenso a errores de precisión.

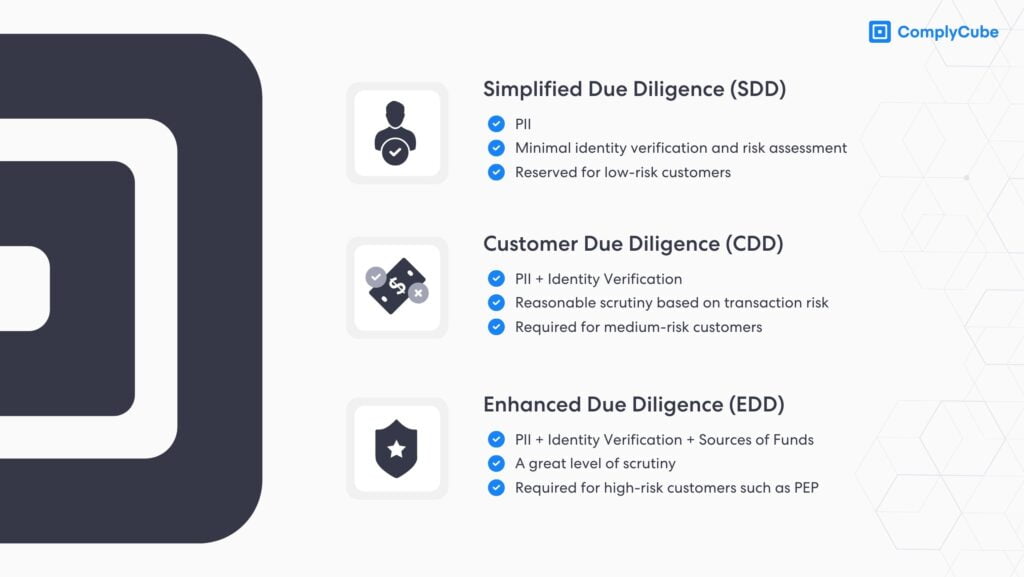

Diligencia debida del cliente (CDD)

Una vez que una empresa ha establecido que la identidad del usuario es auténtica, puede comenzar la debida diligencia con el cliente. Este proceso, que también es laborioso de completar manualmente, implica comparar el perfil del usuario con una gran cantidad de bases de datos asociadas, como las de una agencia de telecomunicaciones o de crédito, para proporcionar mayor claridad sobre la identidad de un usuario. Debida diligencia del cliente también permite la puntuación de riesgo contra el lavado de dinero (AML) para los clientes, brindando a las empresas información adecuada para tomar decisiones informadas sobre sus usuarios.

Monitoreo continuo de AML

El monitoreo continuo es la diligencia debida y la investigación continua de un usuario. El monitoreo continuo de AML describe procesos similares a los de CDD, pero examina a los clientes constantemente en tiempo real. Un equipo manual no podría imitar este proceso debido a la gran cantidad de datos que tendrían que analizarse las 24 horas del día. Este proceso se basa en asociaciones sólidas con varias bases de datos y la tecnología para permitir actualizaciones en vivo.

La debida diligencia continua es aún más pertinente ahora que el Consejo de la UE ha actualizado sus regulaciones ALD sobre criptomonedas. Todas las transacciones criptográficas terminadas 1.000 euros en toda la Unión Europea deben ser examinados mediante una diligencia debida reforzada, lo que hace que el seguimiento continuo de los datos de los clientes sea más crítico que nunca.

Las estrategias KYC se emplean normalmente para cumplir con las normativas, pero también se utilizan en asociación con el enfoque basado en riesgos establecido de una empresa. Estos procesos son críticos en el monitoreo, prevención y aplazamiento de delitos financieros, como el lavado de dinero, por parte de una institución.

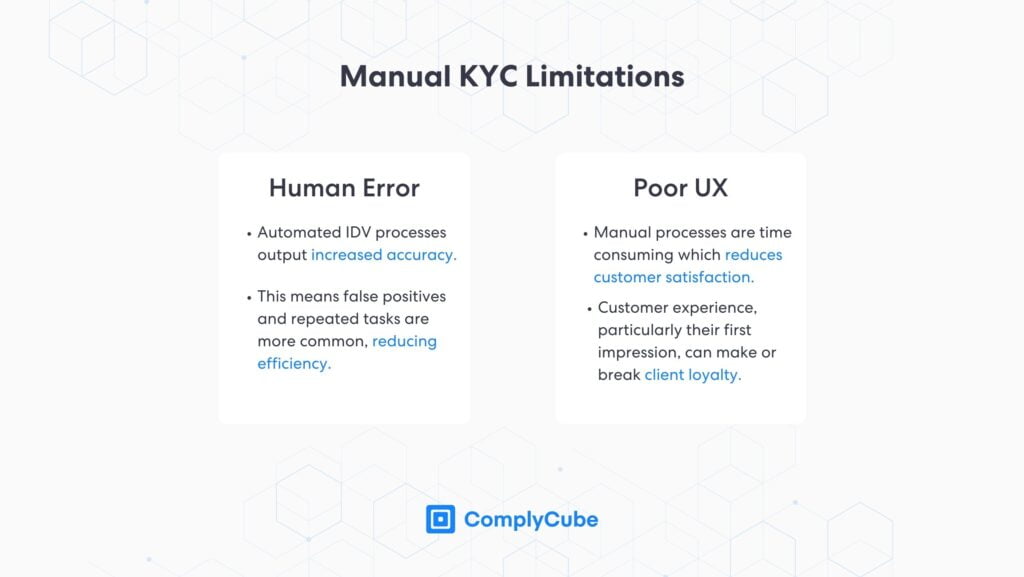

Limitaciones del KYC manual

Los procesos manuales de KYC no pueden escalar con el volumen que manejan las empresas modernas. El manejo manual de las tareas mencionadas anteriormente es lento, arduo y está plagado de errores humanos. Esto conduce a una mala experiencia del cliente y agrega las limitaciones naturales que han sido superadas por la verificación KYC automatizada.

Error humano

Los errores nunca podrán eliminarse, especialmente cuando se trata de la compleja verificación de documentos de identidad e imágenes de respaldo. Aprendizaje automático (ML) las tecnologías pueden entrenarse para producir una precisión mucho mayor que la que podría alcanzar el ojo humano. Esto permite a las empresas emplear a su personal para fines mucho más eficaces, como iniciativas relacionadas con el crecimiento de los ingresos y la expansión de la empresa.

Los errores humanos en los informes, el ingreso manual de datos y los controles regulatorios contribuyen significativamente a la cantidad de falsos positivos que enfrentan los equipos de cumplimiento. Esto tiene un efecto en cadena sobre los costos operativos netos, ya que las tareas deben repetirse innecesariamente, lo que lleva a una reducción de la eficiencia.

Mala experiencia del cliente

Quizás lo más importante es que las comprobaciones manuales de KYC llevan tiempo. Si bien aumentar la eficiencia interna y reducir los costos operativos debería ser una prioridad para todas las empresas, un proceso de adquisición de clientes prolongado podría generar frustración en el cliente y daños graves a su empresa debido a registros fallidos.

La experiencia del cliente es vital, especialmente cuando la competencia en su mercado es feroz y un proceso KYC manual puede llevar días. KYC y, como resultado, la adquisición de clientes que no es instantánea limitará el crecimiento y actuará como un obstáculo para el éxito.

¿Qué es la verificación KYC automatizada?

Las soluciones KYC representan un salto transformador en el manejo, verificación y monitoreo de los datos de los clientes. Las tecnologías de IA empleadas mejoran el cumplimiento normativo y mejoran significativamente las experiencias de incorporación de clientes con flujos de trabajo de verificación de identidad personalizados y fluidos. Estos se combinan con soluciones integradas de debida diligencia del cliente y monitoreo continuo en una plataforma integral.

Está bien documentado que las soluciones de verificación automatizada de KYC agilizar significativamente los esfuerzos de cumplimiento de las empresas. Esto permite a las empresas operar sin temor a verse involucradas implícitamente en delitos financieros, garantizando un entorno seguro tanto para la empresa como para sus usuarios.

Verificación de identidad automatizada

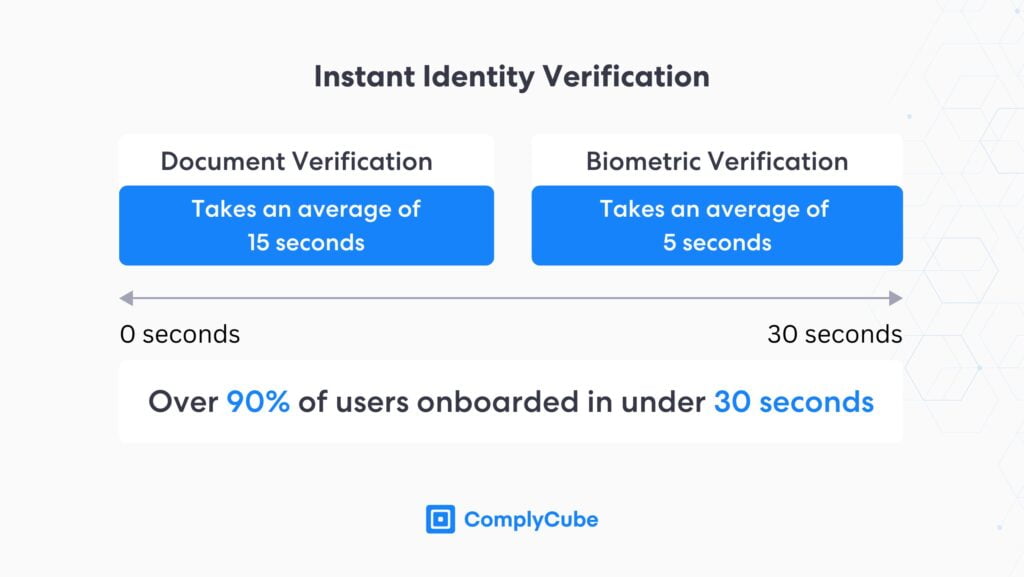

Las soluciones eKYC, impulsadas por potentes motores de inteligencia artificial, verifican documentos de identidad y sus características de seguridad específicas a una velocidad y precisión incomparables. Esta hazaña está más allá de las capacidades incluso del ojo humano más entrenado. Estos sistemas avanzados utilizan sofisticados algoritmos de coincidencia para examinar hasta 25 puntos de datos en documentos de identificación, como pasaportes y licencias de conducir, y una potente tecnología de reconocimiento facial para comprobar miles de píxeles de selfies y garantizar su autenticidad.

Estos procesos, conocidos como verificación biométrica y de documentos, reducen significativamente el tiempo que tarda un cliente en registrarse y pueden ser completado en menos de 60 segundos. Las empresas que brindan servicios KYC suelen ofrecer una variedad de servicios alternativos pero similares, que pueden personalizarse según los requisitos de la empresa. Para obtener más información sobre los tipos de soluciones KYC automatizadas disponibles, explore la lista de ComplyCube aquí.

Herramientas poderosas para optimizar la debida diligencia del cliente

La automatización de los procesos KYC no se limita a la adquisición de clientes. La debida diligencia del cliente y el seguimiento continuo se integran en la misma solución. Esto hace que los servicios automatizados de verificación KYC sean un instrumento integral para la metodología KYC y AML.

La debida diligencia del cliente se refiere a la evaluación de riesgos y la elaboración de perfiles de un cliente. Esto implica medidas adicionales de IDV, la verificación de los usuarios en bases de datos de múltiples oficinas y la selección de listas de vigilancia y medios adversos. Este proceso requiere mucho tiempo y es costoso para las empresas debido al volumen de datos que deben procesarse. La automatización resuelve el problema.

Más datos analizados

Confirmación más rápida

Puntuación de riesgo precisa

Cuando este proceso se automatiza, no se deja piedra sin remover y estos conjuntos de datos se pueden examinar al instante. Mitiga la insatisfacción del cliente y garantiza que se cumplan los estándares de cumplimiento. Luego, a los clientes se les atribuye con precisión y rapidez su puntuación de riesgo, y se puede adquirir al usuario de acuerdo con el marco regulatorio requerido vigente.

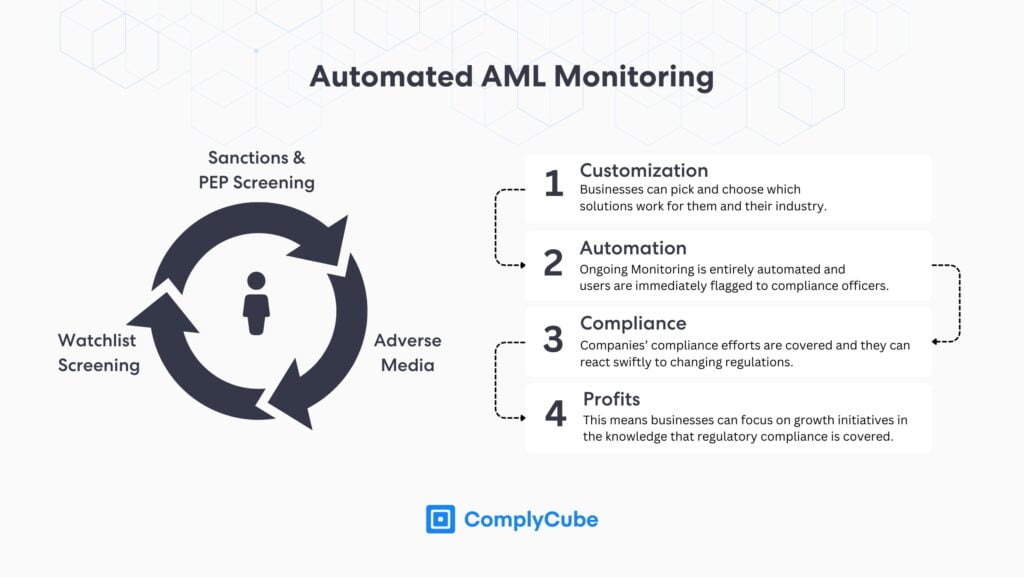

Monitoreo automatizado de ALD

Monitoreo ALD Sería una tarea casi imposible de optimizar manualmente y requeriría importantes recursos. Esto se debe a que la correcta aplicación del seguimiento continuo requiere comprobar un volumen cada vez mayor de conjuntos de datos.

Por ejemplo, el cliente de un nuevo banco neobanco fue retratado negativamente en un oscuro periódico colombiano por cargos de lavado de dinero. Los métodos tradicionales de verificación de antecedentes y diligencia debida tendrían pocas posibilidades de detectar esto, especialmente si el artículo de noticias no llegara a los medios nacionales.

Una solución automatizada de monitoreo AML detectaría tal ocurrencia. Al escanear continuamente los medios de noticias globales en busca de cobertura mediática adversa, la detección de cualquier impresión negativa en los medios se informa inmediatamente en el perfil del usuario. Esto detecta la apariencia y proporciona todos los datos relevantes a los responsables de cumplimiento para tomar decisiones informadas y oportunas.

Ventajas de la verificación KYC automatizada

La verificación de clientes aporta automáticamente una serie de beneficios a las empresas, sin importar el nivel de garantía de identidad requerido.

Ahorrar tiempo

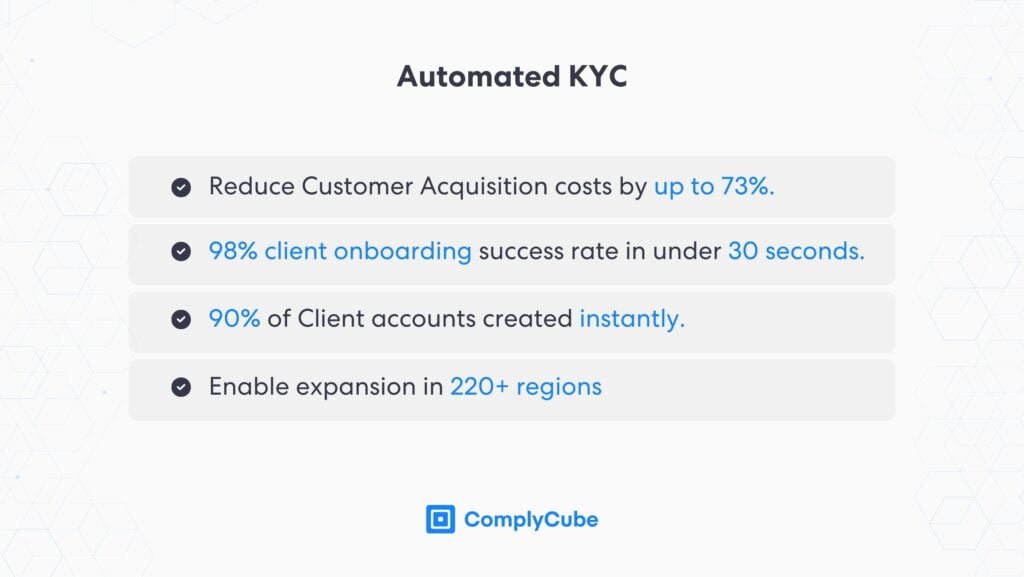

La automatización de Conozca a su cliente reduce significativamente el tiempo dedicado a revisar los documentos de los usuarios y verificar su autenticidad. Esto significa que la eficiencia operativa aumenta sustancialmente y las empresas ven una reducción de los errores manuales. La velocidad de estos procesos automatizados mejora la experiencia del cliente y permite a las empresas procesar y aceptar un volumen mucho mayor de clientes.

Ahorro de costos

Reducir el tiempo dedicado a tareas mundanas significa que los costos operativos se pueden minimizar significativamente. Los procedimientos KYC automatizados permiten a las empresas centrarse en lo que es importante para ellas al reducir la cantidad de falsos positivos y tareas repetidas. Esto significa que puede haber una cultura empresarial más racionalizada y se puede maximizar la eficiencia.

El KYC automatizado también salva a las empresas de posibles multas derivadas del incumplimiento. Crypto KYC (y su incumplimiento) es un excelente ejemplo de esto. En 2023, Los grupos de criptomonedas y FinTech relacionados fueron multados con $5.8 mil millones por incumplimiento con las regulaciones ALD. Muchas de estas multas podrían haberse mitigado si se hubiera establecido una estrategia KYC y AML suficiente.

Conclusiones precisas

La precisión de las soluciones KYC significa que la precisión de los datos es excepcionalmente alta, lo que mejora el análisis de datos de los responsables de cumplimiento. Los procesos eKYC, por su naturaleza, respaldan información segura, maleable y fluida. Como estos sistemas AML están basados en la nube y son proporcionados por empresas líderes de SaaS, los datos están fácilmente disponibles y se pueden extraer para que los funcionarios de cumplimiento tomen decisiones instantáneas y precisas.

Además, los datos de los usuarios se mantienen según los estándares de seguridad más estrictos y mejorados, incluidos GDPR, CCPA y la Ley de Protección de Datos. Esto se ejemplifica a través de la función de redacción automática de ComplyCube en imágenes de identificación y cargas de selfies de usuarios menores de 18 años.

Cumplimiento simplificado

Las regulaciones, particularmente en las industrias FinTech, cambian rápidamente. Las soluciones de automatización y Conozca a su cliente hacen que el cumplimiento de estas regulaciones sea mucho más sencillo. Por ejemplo, El GAFI actualiza con frecuencia qué países están en sus listas negra y gris. debido a movimientos financieros y geopolíticos. Las soluciones KYC automatizadas permiten reacciones oportunas a las actualizaciones de estas listas.

Las empresas de cifrado que ya trabajan con un socio de KYC podrían reaccionar rápidamente a esta noticia y analizar qué soluciones se requieren de su proveedor actual. Esto permite tomar medidas reaccionarias bajo presión con facilidad.

Integraciones fáciles

Con la simplicidad de integración en el corazón de la automatización KYC, su pila tecnológica existente no necesita cambiar para facilitar los servicios KYC. Los flujos de trabajo se integran en su sitio web a través de una sólida API (interfaz de programación de aplicaciones) o SDK (kit de desarrollo de software). Esto significa que pueden personalizarse y diseñarse según la marca de su empresa.

Es vital incorporar soluciones KYC en su flujo actual. Contribuye a una experiencia de usuario excepcional, mejora la reputación de la marca y deja a los nuevos clientes satisfechos con una experiencia agradable y fácil de usar.

Inteligencia artificial en la verificación KYC automatizada

La integración de IA de vanguardia y algoritmos avanzados en procesos automatizados de verificación KYC es el poder detrás del cambio en la forma en que las empresas incorporan clientes y garantizan el cumplimiento. Estas tecnologías avanzadas agilizan la extracción de datos, la verificación de documentos y todas las etapas del proceso KYC, mejorando la eficiencia del cumplimiento normativo contra el lavado de dinero.

Los motores de aprendizaje automático, como la tecnología de reconocimiento facial, garantizan que se minimicen los errores y se mitiguen las tareas repetidas o los falsos positivos. La IA también permite el monitoreo las 24 horas del día de fuentes de datos profundas para garantizar que los perfiles de riesgo de los usuarios sean precisos y estén actualizados en tiempo real.

Los procesos KYC automatizados no serían posibles sin el desarrollo de tecnología avanzada de IA. Por este motivo, las empresas que están a la vanguardia del desarrollo de la IA deben hacerlo de forma ética. Dado que estos sistemas manejan datos confidenciales de los usuarios sobre raza, género, sexo y muchas otras categorías sensibles, el desarrollo ético de la IA es fundamental para garantizar que se omitan posibles sesgos.

¿Debería integrar KYC automatizado?

Los sistemas que impulsan las modernas estrategias automatizadas de verificación KYC están generando enormes retornos de la inversión (ROI) a las empresas que los utilizan. Esto los coloca por delante de su competencia, ya que se optimizan la eficiencia operativa, los márgenes de beneficio y la reputación.

El futuro de KYC

Las empresas que emplean un proceso KYC manual no tendrán la escalabilidad operativa para crecer junto con el mercado o su competencia. Los requisitos reglamentarios para conocer a su cliente se están expandiendo a más industrias que nunca; Sólo con la automatización KYC una empresa a escala puede satisfacer las demandas de sus usuarios.

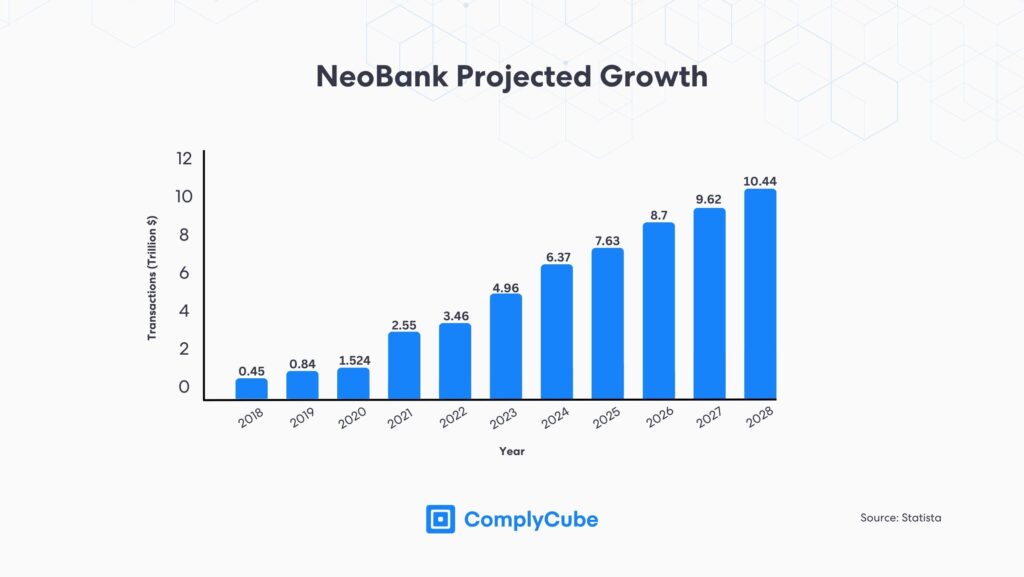

Tomando a Neobanking como ejemplo de la industria, se anticipa que el volumen de transacciones esperado para 2024 será de $6,37 billones y aumentará a $10,44 billones en 2028.

En el mercado de Neobanca se espera que el número de usuarios ascienda a 386,30 millones de usuarios para 2028.

Los volúmenes crecientes que se muestran en estas cifras resaltan la trayectoria de los sectores FinTech, como los neobancos, y subrayan la necesidad de que las estrategias KYC evolucionen en conjunto. A medida que se expanden la base de usuarios y las transacciones dentro de estas industrias, existe una necesidad apremiante de que los procesos KYC adopten la automatización y aumenten la escalabilidad para gestionar la demanda de servicios financieros de manera efectiva.

¿Su empresa ha adoptado la verificación KYC automatizada?

La rápida expansión de los sectores FinTech, incluidos los neobancos, requiere la evolución de estrategias KYC para adaptarse al creciente volumen de transacciones y base de usuarios, destacando la importancia de la automatización para la escalabilidad y la eficiencia. La verificación KYC automatizada, impulsada por tecnologías avanzadas de inteligencia artificial, agiliza la verificación de identidad, la diligencia debida del cliente y el monitoreo continuo, lo que garantiza el cumplimiento normativo y mejora la eficiencia operativa.

Las tecnologías patentadas de ComplyCube proporcionan un conjunto completo de utilidades para permitir que las empresas se expandan sin límites. Al alojar más de 220 regiones, más de 13 000 documentos y los procesos de incorporación típicos completados con éxito en menos de 60 segundos, se están convirtiendo en una opción común para las empresas en crecimiento.

El futuro de KYC radica en adoptar avances tecnológicos para satisfacer las crecientes demandas de la industria de servicios financieros, garantizando procesos de verificación de clientes seguros, eficientes y escalables. Si está buscando un nuevo socio AML, KYC e IDV, Inicie una conversación con uno de nuestros especialistas hoy.