La rapida crescita dell'economia online e la rapida ascesa del settore FinTech hanno portato a una domanda senza precedenti di strumenti antiriciclaggio (AML) e Know Your Customer (KYC). Cosa intendiamo per AML e KYC? Possiamo usare questi due termini in modo intercambiabile? Per comprendere la differenza tra KYC e AML, inizieremo osservando cosa implica ogni processo.

Che cos'è Conosci il tuo cliente (KYC)?

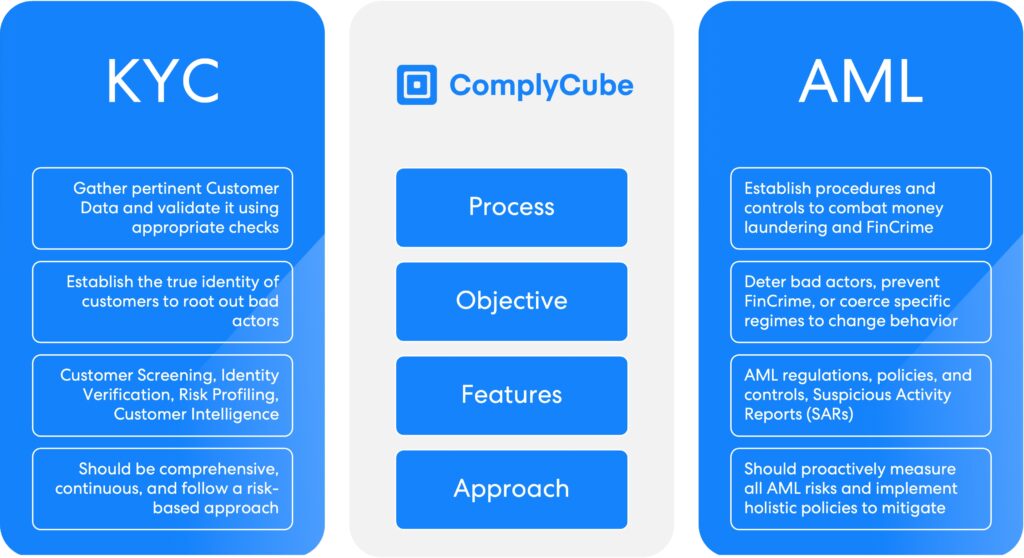

KYC è il processo che le istituzioni finanziarie seguono per raccogliere dati rilevanti dai loro clienti per stabilire la loro identità e il loro profilo di rischio. Ad esempio, gli investitori devono essere verificati prima di partecipare a un round di finanziamento e, allo stesso modo, gli individui devono essere verificati prima di aprire un conto bancario. Le normative antiriciclaggio (AML) richiedono KYC per le aziende regolamentate per garantire che non conducano affari con individui malintenzionati e contribuiscano al finanziamento del terrorismo.

Che cos'è l'Antiriciclaggio (AML)?

L'AML si riferisce a misure, politiche e controlli impiegati da istituzioni e governi regolamentati per prevenire, scoraggiare e combattere la criminalità finanziaria (FinCrime), in particolare il riciclaggio di denaro e il finanziamento del terrorismo. Comprende anche l'AML sanzioni, a cui fanno ricorso i governi o gli organismi internazionali costringere regimi specifici a modificare il loro comportamento. Inoltre, la politica antiriciclaggio di un ente regolamentato fa parte del suo più ampio programma di conformità antiriciclaggio, sviluppato per conformarsi ai requisiti delle normative antiriciclaggio locali.

Che cos'è un Programma di identificazione del cliente (CIP)?

Le aziende intraprendono un Customer Identification Program (CIP) per saperne di più sull'identità di un cliente quando inseriscono nuovi consumatori. È il primo passo per fermare i reati finanziari. I CIP aiutano le aziende a identificare i clienti in modo che possano condurre ulteriori controlli normativi su di loro, come lo screening AML. Scopri di più leggendo “Che cosa è il CIP?“

Che cos'è l'adeguata verifica del cliente (CDD)?

Le normative AML e KYC stabiliscono che una volta che un'azienda ha identificato un cliente, deve condurre una Customer Due Diligence per accertare il livello di rischio associato. La CDD comporta ulteriori controlli di identità e screening dei precedenti penali e AML, tra le altre attività.

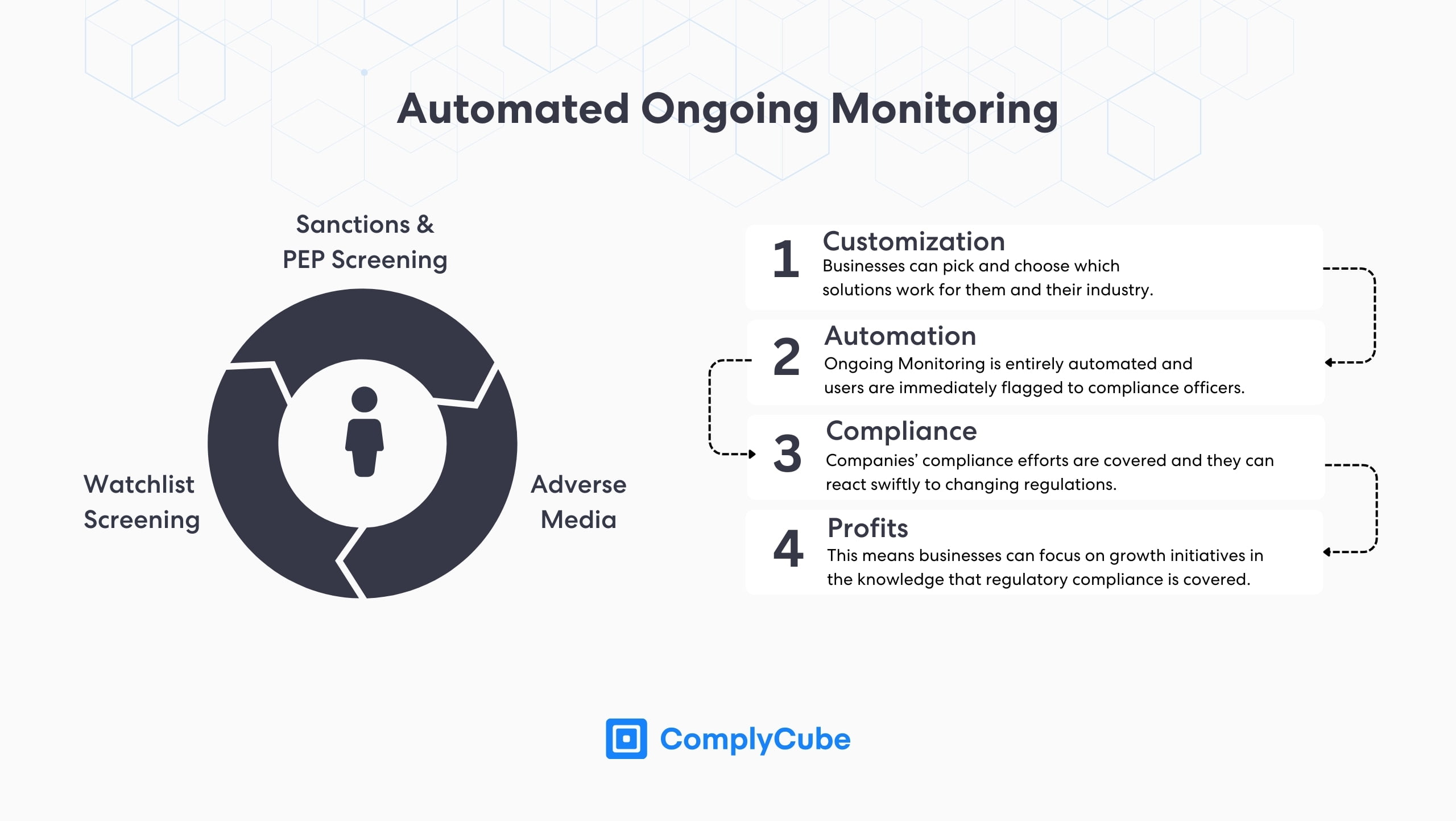

La Due Diligence Avanzata (EDD) è occasionalmente necessaria per gli individui ad alto rischio, come le Persone Esposte Politicamente (PEP). Per aiutare a prevenire il riciclaggio di denaro, questi processi vengono condotti 24 ore su 24 in quello che è noto come monitoraggio continuo. Scopri di più leggendo Cos'è la Due Diligence del Cliente?

In che cosa differiscono KYC e AML?

Sebbene le istituzioni possano offuscare i confini tra AML e KYC, sono due distinti quadri di conformità. Hanno ambiti, processi e obiettivi diversi, come illustrato nel grafico di confronto di seguito. L'AML ha una portata molto più ampia e in genere comprende molti componenti come:

- procedure KYC.

- Standard e linee guida antiriciclaggio.

- Politiche antiriciclaggio basate sul rischio.

- Manuali del personale antiriciclaggio.

- Valutazione continua del rischio e monitoraggio continuo.

- Programma di formazione sulla conformità antiriciclaggio per il personale.

- Controlli interni e audit interni.

- Matrici e procedure di escalation.

Detto questo, una politica antiriciclaggio efficace richiede un processo KYC affidabile, poiché senza stabilire la vera identità dei clienti e la loro fonte di finanziamento, FinCrime non può essere prevenuto o rilevato. D'altra parte, le leggi e le politiche antiriciclaggio informano l'approccio basato sul rischio che deve essere seguito per le procedure KYC.

Soluzioni di conformità AML vs KYC

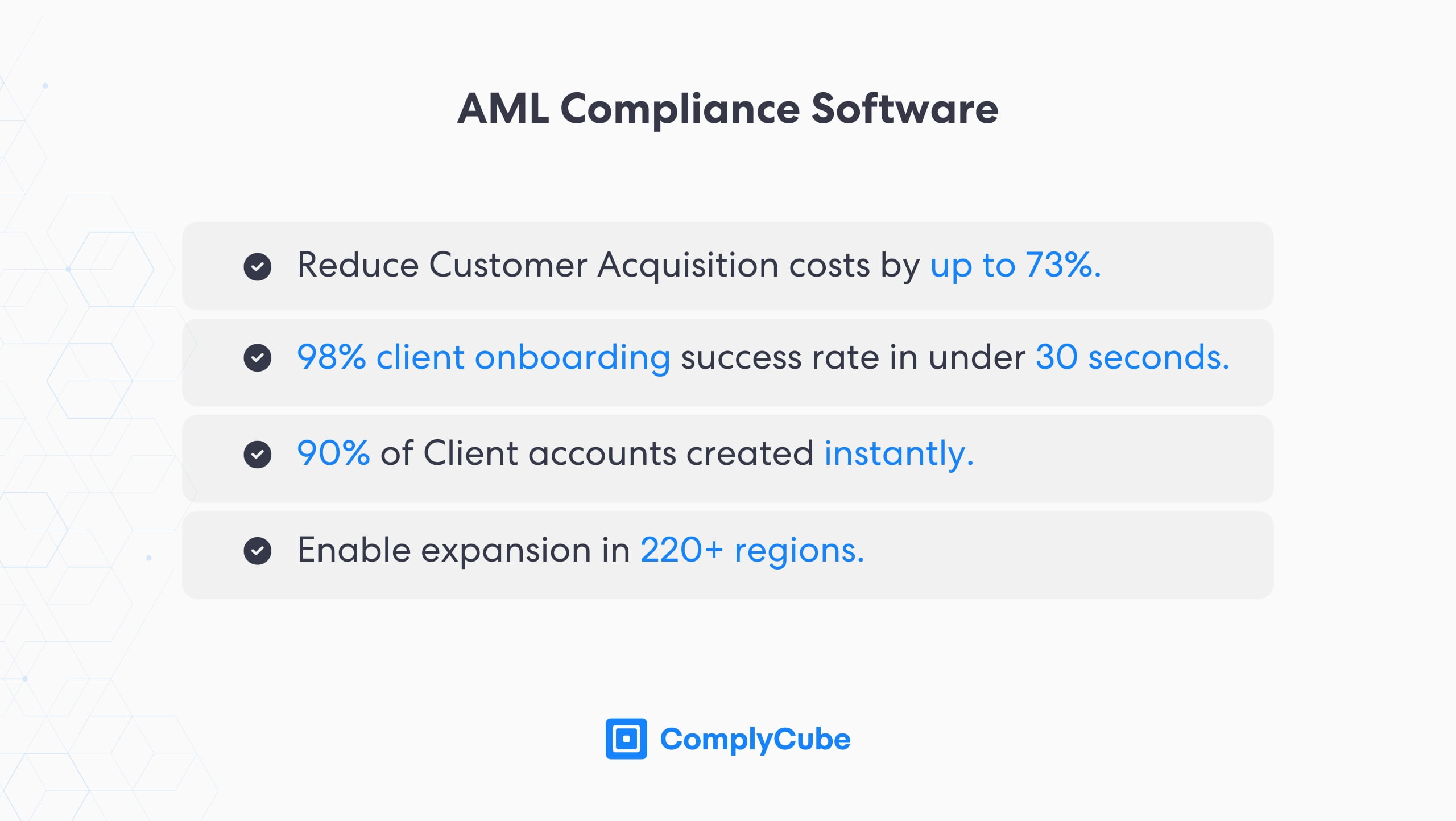

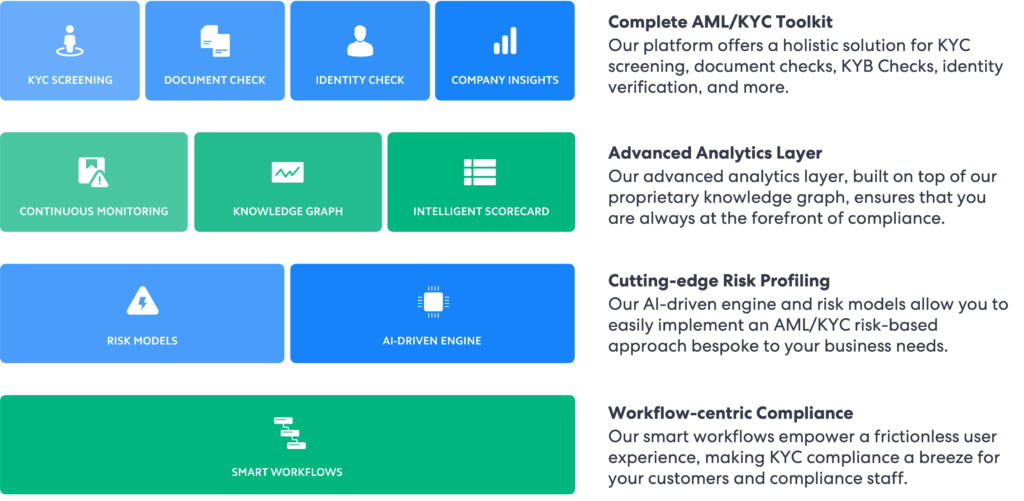

Raggiungere la conformità alle normative AML/CFT richiede un notevole sforzo amministrativo e grandi quantità di analisi dei dati. Pertanto, molte aziende optano per l'automazione dei processi AML con vari strumenti innovativi per ridurre l'errore umano ed evitare potenziali sanzioni per la conformità. L'automazione non solo offre maggiore velocità, precisione ed efficienza all'AML; aiuta inoltre le aziende a rispondere rapidamente alle nuove normative e continuare a fornire i più elevati standard di conformità.

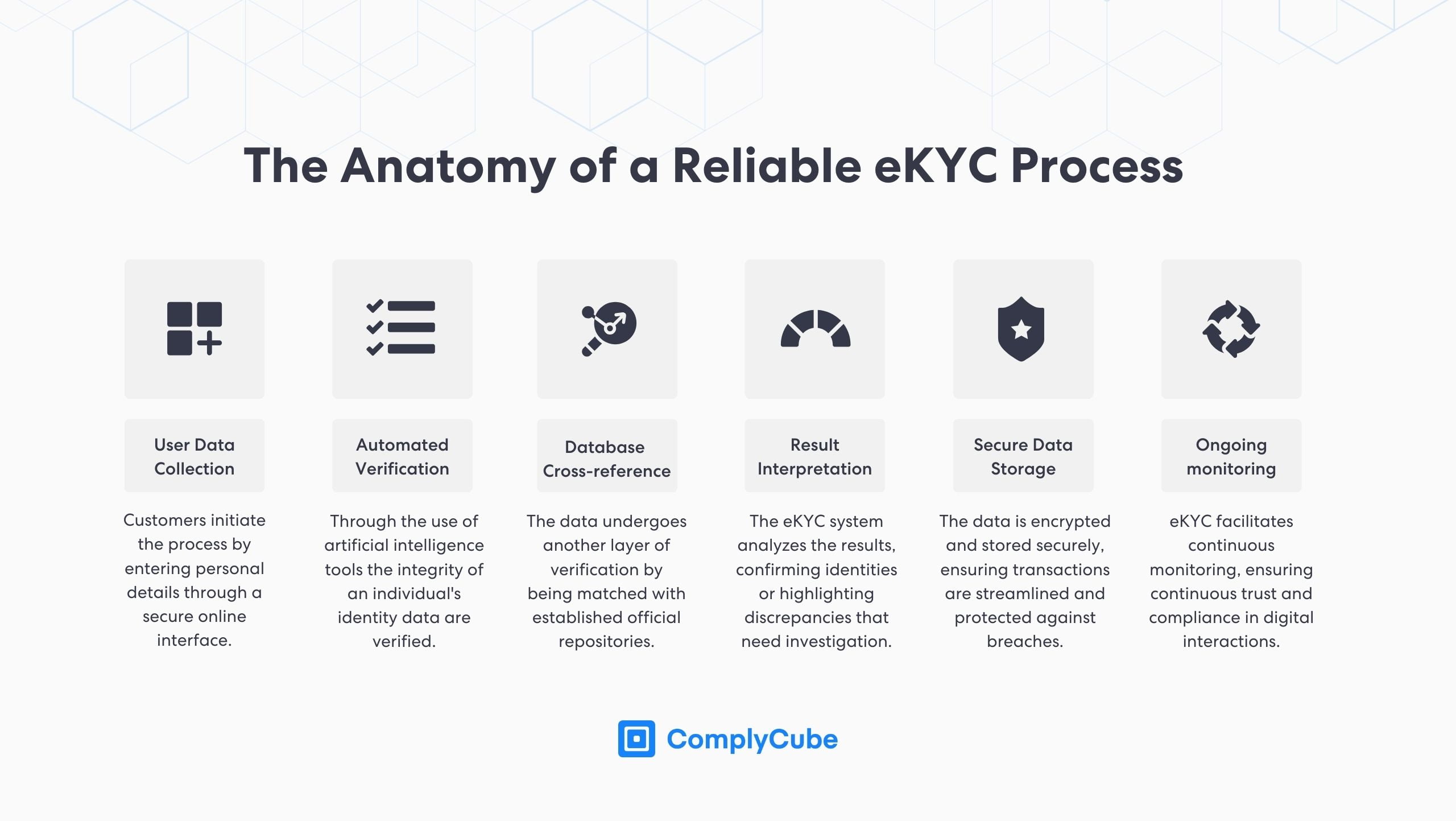

Ad esempio, le soluzioni AML possono analizzare rapidamente i dati dei clienti, cercare indicatori di rischio specifici e inviare avvisi in tempo reale Addetti alle segnalazioni in materia di riciclaggio di denaro (MLRO). Aiutano anche con l'automazione delle procedure KYC attraverso Verifica elettronica dell'identità (eIDV), che in genere prevede i seguenti due passaggi:

- Acquisizione di un documento d'identità, ad esempio passaporto, carta d'identità nazionale o patente di guida. Il documento di identità viene quindi analizzato su più vettori come autenticità, coerenza, scadenza e così via.

- Stabilire che il titolare del documento è effettivamente presente durante la transazione. Ciò si ottiene scattando un selfie/video insieme a un controllo della vivacità passivo o attivo.

In ComplyCube, abbiamo creato un potente stack di conformità AML/KYC, oltre a flussi di lavoro e API intelligenti. La nostra piattaforma unica consente alle aziende di implementare rapidamente un framework AML/KYC basato sul rischio su misura per le loro esigenze. Le aziende possono anche sfruttare i nostri SDK mobili e Web all'avanguardia per creare processi KYC di facile utilizzo che verificano l'identità dei clienti senza sforzo.

Per maggiori informazioni su come proteggere la tua organizzazione, contatta il nostro esperto di conformità squadra.