In breve: Le soluzioni di screening delle watchlist sono essenziali per la conformità alle normative antiriciclaggio (AML). Questi strumenti aiutano le aziende a combattere i reati finanziari segnalando i soggetti ad alto rischio. Tuttavia, buone pratiche di screening della watchlist possono variare a seconda dei settori, in particolare delle aziende fintech. Questa guida esplora cosa si intende per screening delle watchlist e come aziende fintech può essere utilizzato al meglio per la conformità alla normativa AML.

Che cos'è il software di screening delle watchlist per le FinTech?

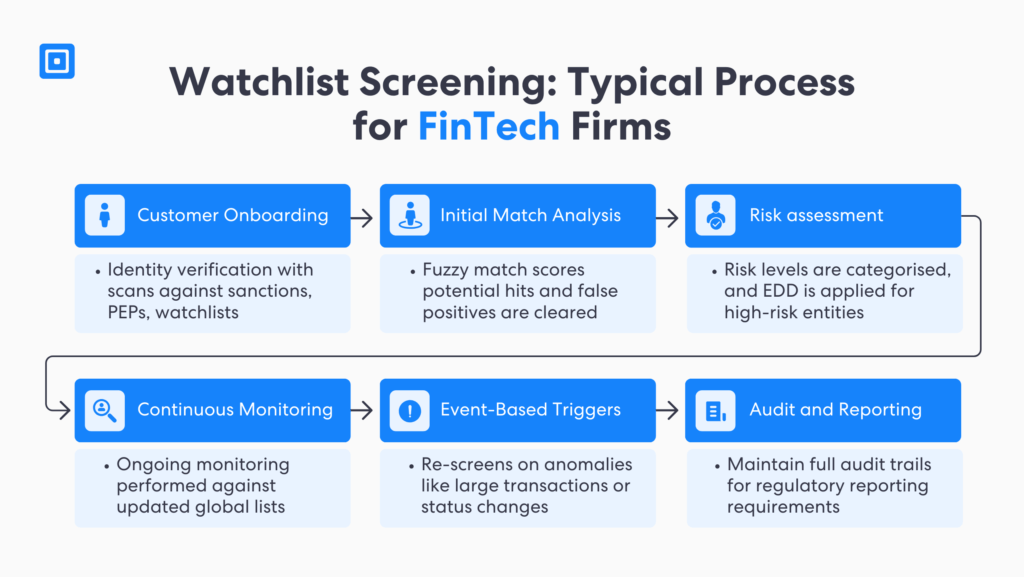

Lo screening delle watchlist è un metodo fondamentale utilizzato dai team di compliance per verificare clienti, partner commerciali ed entità rispetto ai database ufficiali delle forze dell'ordine. Con un software specializzato per la gestione delle watchlist, questo processo viene semplificato verificando gli utenti rispetto a più fonti di dati attendibili per identificare potenziali rischi. Inoltre, lo screening delle watchlist fa parte del più ampio processo antiriciclaggio, consentendo alle organizzazioni di contrastare il finanziamento del terrorismo e prevenire i reati finanziari.

Esistono diverse tipologie di liste che una piattaforma di screening delle watchlist verifica, tra cui liste di sanzioni governative (come quelle dell'UE, delle Nazioni Unite e dell'Office of Foreign Assets Control, noto anche come OFAC), database di persone politicamente esposte (PEP), liste di controllo criminali (come l'Interpol) e database di media avversi. Le soluzioni di screening delle watchlist sono fondamentali per le fintech globali per soddisfare i requisiti di Due Diligence del Cliente (CDD). Per saperne di più, clicca qui: Che cos'è l'adeguata verifica del cliente (CDD)?

Aziende bisogna dare priorità entità coinvolte in attività ad alto rischio, in particolare persone politicamente esposte (PEP) e clienti provenienti da paesi soggetti a designazioni ad alto rischio o giurisdizioni non GAFI.

La mancata implementazione di uno screening AML solido può portare a gravi problemi legali e sanzioni significative, con conseguenti ingenti danni alla reputazione. Gruppo di azione finanziaria (GAFI), l'organismo intergovernativo che si occupa di finanziamento del terrorismo, criminalità finanziaria e riciclaggio di denaro, raccomanda alle aziende di:

- Richiedere alle istituzioni e alle organizzazioni finanziarie di utilizzare un approccio basato sul rischio (RBA) per i controlli delle watchlist globali, inclusa la due diligence rafforzata (EDD) per i rischi più elevati.

- Sono necessarie misure rafforzate per le persone ad alto rischio, tra cui le persone politicamente esposte, che necessitano di controlli aggiuntivi.

- È necessario implementare un sistema chiaro per impedire e bloccare fondi o altri beni provenienti da individui sospetti e sanzionati.

- Un monitoraggio continuo è fondamentale per valutare i rischi e garantire che i sistemi di screening siano sempre aggiornati in base all'evoluzione della copertura mediatica negativa, della PEP e degli elenchi delle sanzioni.

Perché le FinTech devono dare priorità a solidi processi di screening delle watchlist

FinTech, in particolare, sono soggette a un controllo più rigoroso da parte degli organi di regolamentazione. Questo perché il settore FinTech presenta molteplici vulnerabilità che i malintenzionati possono sfruttare. La rapida integrazione, la portata globale, le transazioni di grandi dimensioni e l'elevato volume di nuovi clienti creano un ambiente ideale per l'elusione delle sanzioni. Pertanto, le aziende che operano nel settore FinTech devono implementare uno screening completo per rafforzare la conformità e costruire la fiducia nella normativa.

Per molte aziende, implementare processi efficaci di screening delle watchlist globali può essere complicato. Se il processo di onboarding dei clienti prevede troppi passaggi per garantire la conformità, si crea un compromesso in termini di customer experience. Per mantenere l'efficienza operativa e la fiducia degli utenti, gli strumenti di screening automatizzati sono essenziali. Le giuste soluzioni di screening delle watchlist consentono alle FinTech di identificare attività sospette in tempo reale, riducendo al minimo i falsi positivi.

Caso di studio: gli scioccanti fallimenti nella selezione della lista di controllo AML della Starling Bank

La multa da 28,96 milioni di sterline inflitta alla Starling Bank dal Regno Unito

Nel 2024, la Financial Conduct Authority (FCA) del Regno Unito ha multato la Starling Bank oltre £ 28 milioni. La sanzione è stata irrogata in seguito alla constatazione da parte della FCA che Starling Bank aveva violato numerose leggi antiriciclaggio. In particolare, ciò includeva la mancata verifica dei dati dell'OFAC e dell'elenco completo delle sanzioni del Regno Unito.

Principali lacune nel programma di conformità AML della Starling Bank

Le indagini hanno scoperto che l'azienda utilizzava un sistema di sanzioni obsoleto, che consentiva di esaminare solo una piccola parte dell'elenco completo delle sanzioni. Nonostante l'intensificarsi delle sanzioni geopolitiche in quel periodo, gli avvisi critici non venivano rilevati.

Soluzioni e risultati

Le carenze della Starling Bank hanno portato all'apertura di oltre 54.000 conti per 49.000 clienti ad alto rischio, causando danni alla reputazione e indebolendo la fiducia dei clienti.

La FCA ha sottolineato l'importanza di una governance solida, sottolineando che la supervisione dell'alta dirigenza e la formazione del personale sono essenziali per una valutazione efficace del rischio.

ComplyCube è stata in grado di fornire una verifica a più livelli, personalizzata in base ai rischi specifici del settore e del paese, supportando sia la conformità KYC che AML.

Caratteristiche principali delle soluzioni di screening delle watchlist per le FinTech

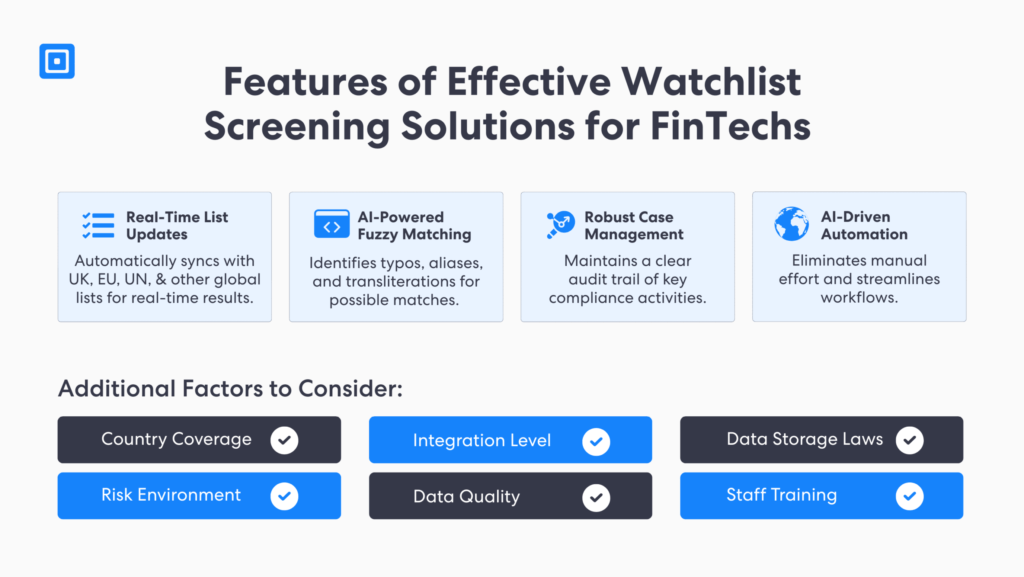

Dopo aver appreso cos'è lo screening delle watchlist e la sua importanza per le FinTech, è fondamentale comprenderne gli aspetti chiave. Secondo le raccomandazioni del GAFI, le sanzioni finanziarie mirate, che prevedono l'identificazione e il congelamento dei fondi di soggetti sanzionati o ad alto rischio, devono essere attuate senza indugio.

Per garantire la conformità normativa, le FinTech devono dare priorità agli strumenti di watchlist globali con screening in tempo reale, fuzzy matching e gestione efficace dei casi. Insieme, queste funzionalità aiutano le aziende a identificare efficacemente gli individui ad alto rischio e sanzionati e a impedire loro l'accesso a servizi cruciali. Inoltre, la conformità a certificazioni indipendenti sulla sicurezza dei dati, come ISO 27001 e GDPR, è essenziale per proteggere i dati dei clienti.

Sincronizzazione dei dati in tempo reale con gli elenchi ufficiali

Per garantire l'accuratezza dello screening, è essenziale integrare watchlist aggiornate e in tempo reale. Poiché i dati sui database ufficiali vengono aggiornati quotidianamente, le aziende devono quindi assicurarsi di utilizzare dati aggiornati sulle watchlist. A tal fine, le FinTech dovrebbero rivolgersi a fornitori di servizi di controllo delle watchlist dotati di API e SDK potenti in grado di rilevare modifiche in tempo reale nei database delle watchlist, nelle fonti di media avversi e negli elenchi PEP.

Algoritmi avanzati di fuzzy matching per bassi falsi positivi

Il fuzzy matching sfrutta l'intelligenza artificiale e l'apprendimento automatico per catturare corrispondenze simili o parziali in varianti di nomi, traslitterazioni e alias. In questo modo, il fuzzy matching aiuta gli istituti finanziari a identificare piccole varianti di nomi o errori di ortografia utilizzati da entità sanzionate per eludere il rilevamento. Tuttavia, una sfida comune nelle aziende FinTech è l'elevato tasso di falsi positivi. Per superare questa sfida, le aziende FinTech devono scegliere strumenti che offrano soglie di fuzzy matching personalizzabili per ridurre i falsi positivi.

Gestione dei casi, registri e preparazione all'audit

Per soddisfare i rigorosi requisiti di rendicontazione di revisione, gli istituti finanziari devono gestione completa dei casi. La gestione dei casi supporta gli sforzi di screening delle watchlist globali garantendo un audit trail completo delle principali attività di conformità. I team di conformità e valutazione del rischio possono condurre indagini e monitorare tendenze chiave, come i falsi negativi, durante lo screening dei clienti. Il vantaggio è duplice: rispettare le rigide regole di reporting delle agenzie governative e ottimizzare l'efficienza operativa.

Screening automatico per l'ottimizzazione dei costi

Per le FinTech in rapida crescita, investire in strumenti di screening automatizzati basati sull'intelligenza artificiale è fondamentale. Semplificano i flussi di lavoro di conformità eliminando lo screening manuale. Per le FinTech, questo significa riduzione degli errori umani e dei costi. Questi sistemi possono apprendere dai modelli passati per produrre risultati di screening accurati, riducendo i falsi positivi. Inoltre, un software RegTech all-in-one unifica il monitoraggio continuo e l'EDD in un'unica soluzione, garantendo una solida copertura di conformità.

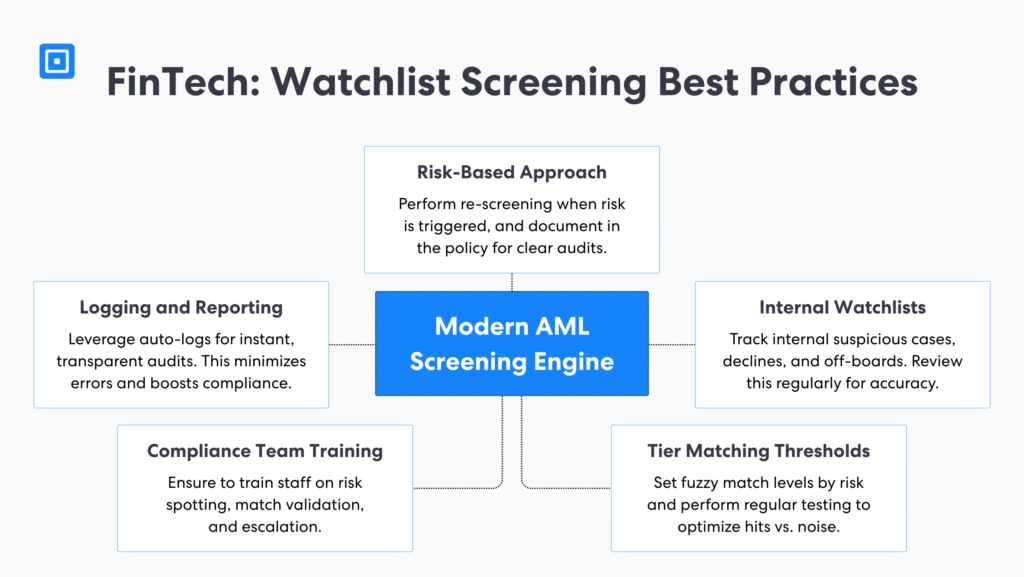

Best practice per lo screening delle watchlist per la conformità normativa FinTech

Per le FinTech, la fiducia e la credibilità dei clienti sono vitali. Ciò è particolarmente vero data la natura competitiva del settore. Secondo Juniper Research, si prevede che l'adozione di portafogli digitali nei mercati fintech e dei pagamenti aumenterà del 15.3% entro il 2029, che rappresenta una crescita del 52,6% dal 2024. Un solido quadro di controllo globale delle liste di controllo può rafforzare la fiducia delle autorità di regolamentazione, degli investitori e dei clienti.

Il Gruppo Wolfsberg, un'associazione di 12 banche mondiali tra cui Citibank, Barclays, HSBC e Santander, stabilisce i principi sui reati finanziari per sostenere le migliori pratiche delle società finanziarie per mitigare i rischi di riciclaggio di denaro e finanziamento del terrorismo. In particolare, secondo i suoi principi, i programmi di screening devono rimanere dinamici, basati sul rischio e operativi durante l'intero ciclo di vita del cliente:

1. Screening dinamico con un RBA

I controlli di screening devono essere effettuati al momento dell'onboarding iniziale e ripetuti con regolarità in caso di rischio. Inoltre, le FinTech devono documentare questi scenari nelle policy aziendali per fornire percorsi di controllo trasparenti e difendibili. Per saperne di più, clicca qui: Che cos'è un approccio basato sul rischio (RBA)?

2. Creare e monitorare liste di controllo interne

Oltre ai database esterni, ogni FinTech deve mantenere le proprie watchlist interne. Questa lista deve documentare attività sospette, entità rifiutate e clienti esclusi. Inoltre, per garantire l'accuratezza e prevenire distorsioni, deve essere rivista periodicamente.

3. Soglie di corrispondenza dei livelli

Ogni FinTech deve implementare una logica di abbinamento dei livelli basata sulla tipologia di entità, sulla geografia e sul livello di rischio del prodotto. Ad esempio, le piattaforme che operano in giurisdizioni ad alto rischio devono applicare soglie più restrittive. Il back-testing e il campionamento rispetto a corrispondenze note possono bilanciare sensibilità ed efficienza.

4. Formazione dei team di conformità

Per una governance solida, le aziende FinTech devono mantenere programmi di formazione affidabili sull'analisi contestuale del rischio e sui criteri di escalation. Ad esempio, le differenze tra corrispondenze "vero" e "falso" sono fondamentali in caso di problemi di qualità dei dati, come errori di ortografia.

5. Registrazione e reporting

La completa tracciabilità supporta decisioni efficaci nella valutazione del rischio. A tal fine, i team di gestione del rischio devono essere formati per mantenere aggiornati gli audit interni. L'utilizzo di solidi sistemi di gestione dei casi con registrazione automatica riduce l'errore umano e supporta le modifiche degli audit in tempo reale.

Punti chiave

Liste di controllo verifica i clienti e le entità in base a più fonti di dati, tra cui sanzioni, PEP ed elenchi di media avversi.

I contorni del GAFI raccomandazioni chiave per le FinTech, tra cui un approccio basato sul rischio e una due diligence rafforzata per supportare programmi AML efficaci.

Gestione dei casi solida supporta le aziende FinTech nel soddisfare le esigenze di rendicontazione normativa e fornisce una traccia di controllo difendibile delle principali attività di screening.

Il gruppo Wolfsberg delinea soglie di corrispondenza dinamiche e a livelli, con scenari a rischio più elevato che richiedono soglie più severe e una corrispondenza fuzzy migliorata.

In tempo reale, automatizzato Gli strumenti di watchlist consentono alle aziende FinTech di semplificare la conformità AML, migliorando l'accuratezza e la velocità delle verifiche.

Soluzioni complete per lo screening delle liste di controllo antiriciclaggio

Investire in soluzioni di screening affidabili per le watchlist è fondamentale per aiutare le operazioni FinTech a garantire la conformità alle normative AML. Collaborando con un AML tutto in uno Grazie a un fornitore che offre servizi avanzati di screening PEP e sanzioni, monitoraggio continuo e gestione dei casi, le aziende possono ridurre la complessità e semplificare i flussi di lavoro di conformità. Inoltre, ComplyCube offre oltre 2.000 elenchi globali affidabili in 230 paesi per aiutare le aziende a implementare solide pratiche antiriciclaggio e di prevenzione delle frodi. Per saperne di più, parlare con un membro della squadra oggi.

Domande frequenti

Qual è lo scopo della watchlist?

Una watchlist è un database di individui o entità ad alto rischio selezionati per il loro coinvolgimento in sanzioni, riciclaggio di denaro o altre attività illecite. Le watchlist svolgono un ruolo cruciale nei programmi antiriciclaggio, aiutando le organizzazioni a identificare ed evitare di avere a che fare con questi soggetti.

Che cosa è la due diligence di screening della watchlist?

La due diligence sulle watchlist si riferisce al processo di verifica delle informazioni degli utenti rispetto a queste liste (lista dei ricercati, database delle sanzioni, lista PEP) durante le procedure KYC e AML. Nell'ambito del GAFI, lo screening delle watchlist consente alle aziende di valutare il rischio attraverso controlli incrociati con le liste ufficiali, tra cui la lista delle Nazioni Unite, l'Interpol e le liste delle sanzioni del Regno Unito.

Quali sono le sfide che le aziende fintech devono affrontare per quanto riguarda lo screening delle liste di controllo?

A causa della natura globale e transazionale delle aziende FinTech, il controllo normativo è comune. Le aziende FinTech faticano a bilanciare la sensibilità alle variazioni dei nomi e gli errori di corrispondenza fuzzy che incidono sulle operazioni. Ciò si traduce in un sistema di allerta inadeguato e in un elevato tasso di falsi positivi. Per contrastare questa sfida, le aziende FinTech devono sfruttare soluzioni di screening automatizzate e personalizzabili e impostare soglie di corrispondenza proporzionali al rischio rappresentato da un cliente/entità.

Quali sono le migliori pratiche per uno screening efficace delle liste di controllo?

Secondo organismi globali come il GAFI e il Wolfsberg Group, l'adozione di un approccio basato sul rischio per lo screening antiriciclaggio è fondamentale. Inoltre, una solida gestione dei casi e la formazione del personale sono incoraggiate per garantire una governance solida e una preparazione adeguata agli audit. Gli strumenti basati sull'intelligenza artificiale possono eliminare la dipendenza dalla revisione manuale, risparmiando tempo e costi per le aziende in espansione.

Come selezionare il miglior fornitore di screening delle watchlist?

Per selezionare il miglior fornitore di screening per le watchlist, considerate la copertura e il contesto di rischio della vostra azienda. Scegliere fornitori con un'ampia copertura, aggiornamenti in tempo reale, integrazioni solide e tecnologie avanzate di intelligenza artificiale e apprendimento automatico contribuisce alla scalabilità e al contenimento dei costi. Inoltre, la soglia di corrispondenza personalizzabile e il fuzzy matching supportano un approccio basato sul rischio nell'ambito del GAFI.