El software de detección de sanciones es una herramienta o servicio diseñado para ayudar a las organizaciones a identificar a las partes incluidas en la lista oficial de sanciones. Desempeña un papel fundamental para garantizar que las empresas no se vean involucradas en transacciones con entidades sancionadas, garantizando así el cumplimiento de los requisitos regulatorios. El software de detección de sanciones desempeña un papel clave en la lucha contra el blanqueo de capitales (AML) y es fundamental para prevenir delitos financieros y el riesgo de sanciones legales.

La importancia del software moderno de detección de sanciones

Utilizar software de detección es esencial para que las empresas cumplan con los requisitos de cumplimiento normativo y mitiguen eficazmente el riesgo de sanciones. El software de cumplimiento normativo optimiza significativamente las operaciones al reducir la carga de trabajo manual, mejorar la detección de riesgos potenciales en tiempo real y minimizar los falsos positivos. Al automatizar el proceso de detección, las empresas pueden evitar multas cuantiosas, acciones legales e incluso restricciones en sus operaciones comerciales.

Cómo el software de detección de sanciones detecta riesgos

Moderno evaluación de sanciones Los sistemas suelen integrarse en la infraestructura tecnológica existente de una empresa, lo que les permite filtrar automáticamente a clientes, socios y usuarios según las listas de sanciones globales mediante un análisis automatizado. Esta integración garantiza la monitorización continua de todas las transacciones, lo que proporciona a las organizaciones internacionales una capa adicional de seguridad contra posibles riesgos.

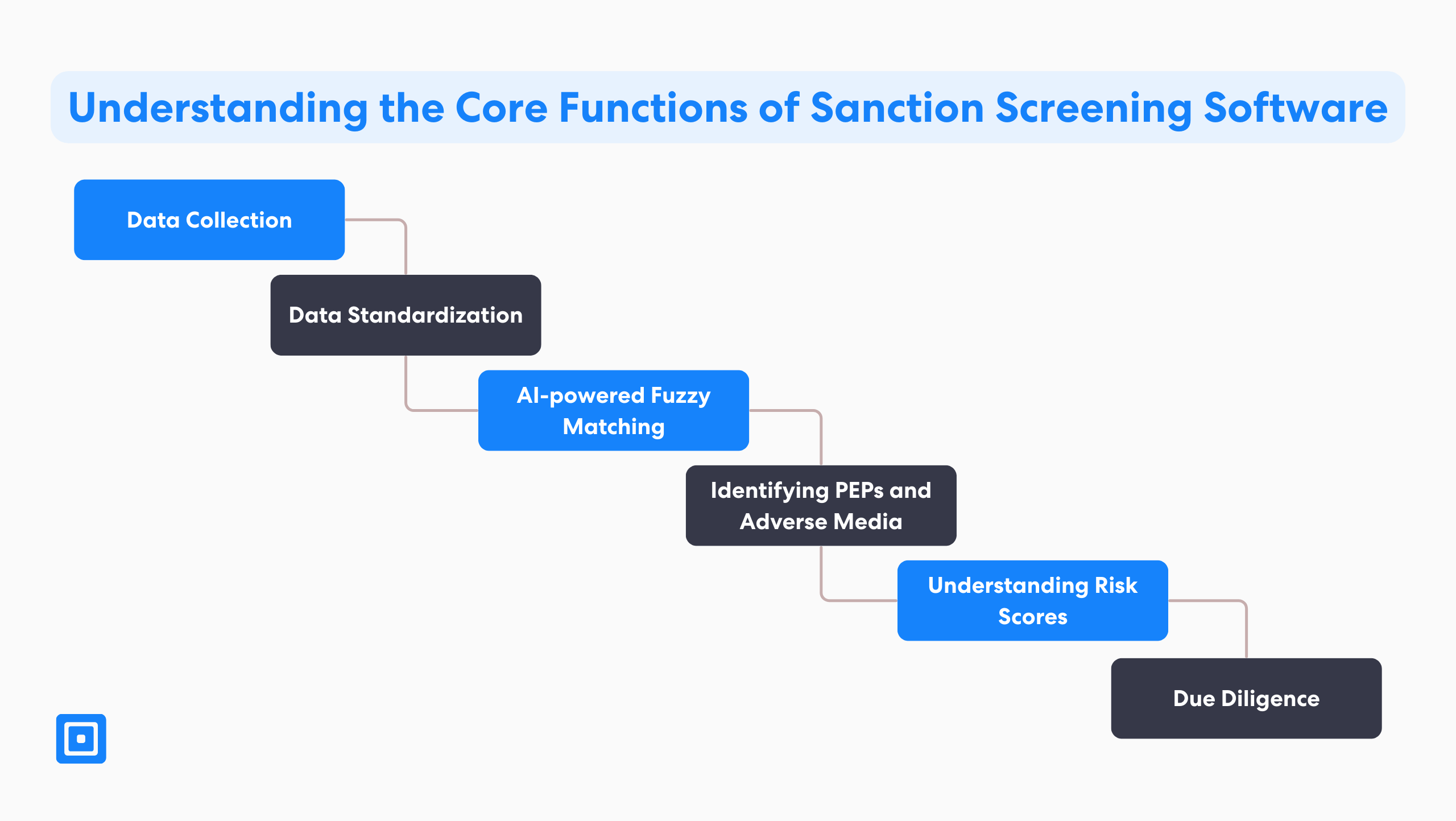

La mecánica detrás del software de detección de sanciones

La evaluación de sanciones es una parte más amplia del Antilavado de dinero (AML) y el proceso de Lucha contra la Financiación del Terrorismo (CTF). El análisis exhaustivo implica una evaluación inicial de riesgos, un seguimiento continuo y una diligencia debida avanzada para abordar el incumplimiento de las sanciones, la implementación de sanciones financieras y las violaciones de las sanciones impuestas por organismos reguladores, como la Unión Europea, la OFAC y otros organismos sancionadores. Veamos un ejemplo detallado de su funcionamiento.

Recopilación de datos

La primera etapa consiste en recopilar información esencial para verificar la identidad del usuario y evaluar los posibles riesgos. Esto implica la revisión inicial de documentos como documentos de identidad oficiales, pasaportes, extractos bancarios o facturas de servicios públicos. Los documentos recopilados proporcionarán datos esenciales del cliente, como su nombre completo, dirección, fecha de nacimiento, nacionalidad, etc. En algunos casos, se pueden recopilar datos adicionales mediante reconocimiento facial o verificación biométrica.

Estandarización de datos

Los datos de los clientes se estandarizan, lo que garantiza la coherencia y precisión de todos los registros. El proceso implica convertir toda la información a un formato uniforme, como convertir nombres o direcciones a mayúsculas y eliminar caracteres especiales para facilitar comparaciones precisas con las listas oficiales de sanciones gubernamentales. Esto minimiza las discrepancias que puedan surgir debido a variaciones ortográficas y de abreviaturas.

Emparejamiento difuso impulsado por IA

El software de cribado avanzado aprovecha técnicas de Inteligencia Artificial (IA) y Aprendizaje Automático (AA), como la coincidencia difusa, para mejorar la precisión de la verificación de identidad. Esta coincidencia permite al sistema reconocer y tener en cuenta las variaciones en los datos, incluyendo errores ortográficos o transliteraciones. Esto garantiza que las posibles coincidencias no se detecten ni se pasen por alto accidentalmente debido a pequeñas discrepancias.

Identificación de PEP y medios adversos

Un aspecto clave de la evaluación de sanciones es identificar personas expuestas políticamente (PEP) y evaluar la presencia mediática de una persona para detectar posibles riesgos. El software cruza bases de datos globales de PEP, artículos periodísticos u otras fuentes públicas para determinar si dichas personas han estado involucradas en actividades ilegales. Esta evaluación en tiempo real permite a las empresas tomar decisiones informadas antes de proceder con las transacciones y la incorporación de clientes.

Comprensión de las puntuaciones de riesgo

La entidad que se somete a evaluación recibirá una puntuación de riesgo basada en la información completa consolidada, como la coincidencia de nombres o la credibilidad de los datos. Una puntuación de riesgo más alta indica una mayor probabilidad de incumplimiento o exposición a delitos financieros. Los responsables de cumplimiento pueden establecer alertas para determinar la validez de los datos propuestos y optar por denunciar a la entidad o pasarla a la etapa de incorporación.

Debida diligencia

Debida diligencia Se refiere a la monitorización de las transacciones o el comportamiento de un cliente. Dado que las listas de sanciones y los factores de riesgo cambian con frecuencia, es fundamental implementar una monitorización continua ante la aparición de riesgos con el tiempo. El uso de software de detección permite a las empresas mantenerse al día con cualquier cambio emergente o en evolución en la lista de sanciones y la lista de vigilancia.

Los componentes clave del software de detección de sanciones

Las soluciones de detección de sanciones pueden incluir diversas funciones que refuerzan las iniciativas de cumplimiento. Aquí hemos recopilado los términos más comunes y su significado.

- Evaluación de sanciones: Cruza entidades con listas de sanciones internacionales y emitidas por el gobierno.

- Detección de medios adversos: Banderas si una persona o empresa ha sido mencionada negativamente en informes de los medios, lo que indica riesgos potenciales.

- Personas Expuestas Políticamente (PEP): Identifica si una persona ocupa cargos públicos destacados o tiene un parentesco cercano con dichas personas. Son considerados de mayor riesgo debido a su potencial influencia y acceso a los recursos.

- Lista de vigilancia: Un término más amplio que incluye la comparación de una parte con varias bases de datos, incluidas listas de sanciones, personas políticamente expuestas (PEP) y listas de medios adversos.

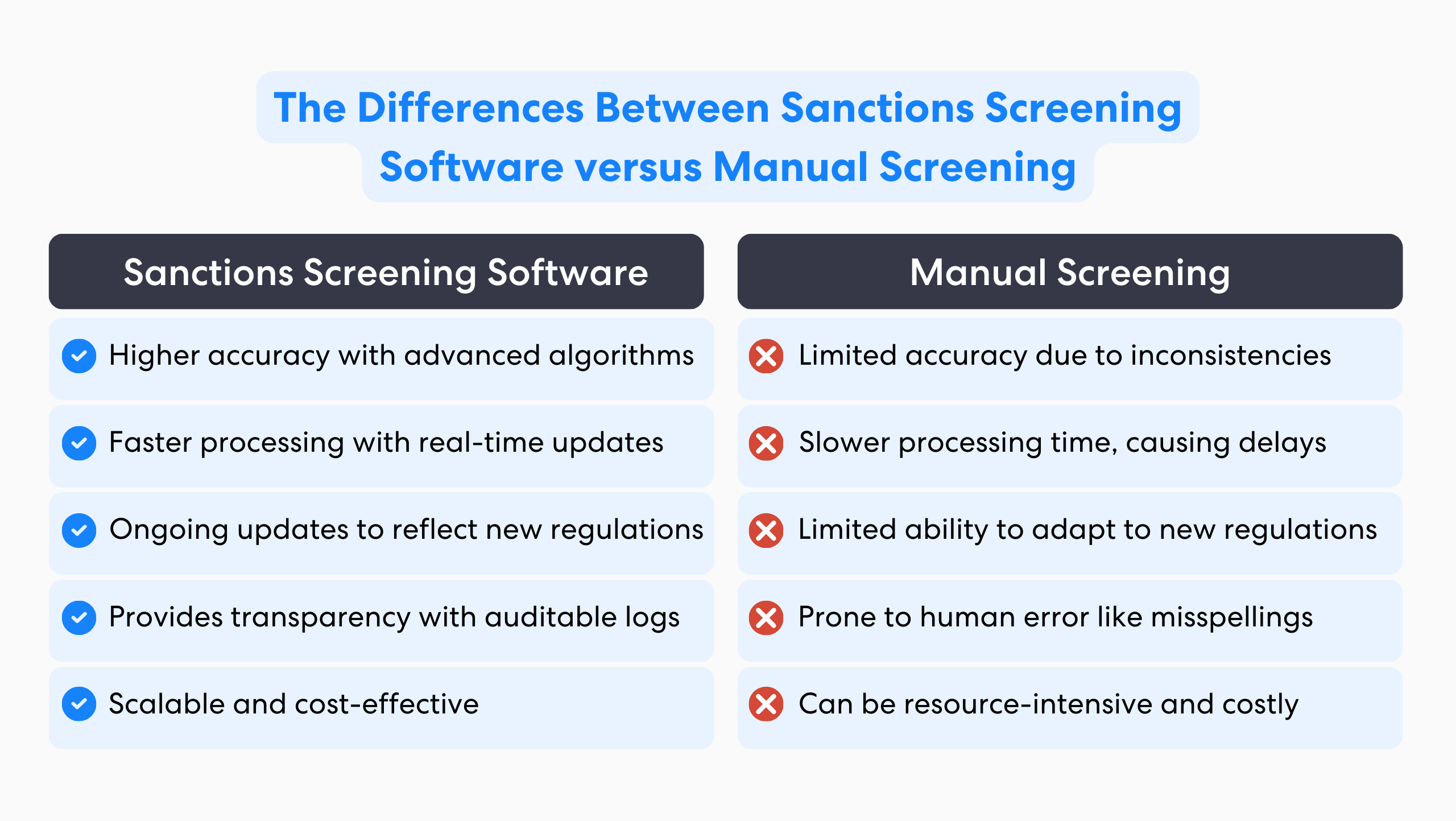

Software de detección de sanciones versus detección manual

Históricamente, las empresas dependían de métodos manuales de evaluación, que requieren mucho tiempo y son propensos a errores humanos. El software de cumplimiento moderno, como la plataforma integral de ComplyCube, ofrece una alternativa más eficiente para que las organizaciones internacionales gestionen el riesgo y mantengan el cumplimiento.

Reducción de falsos positivos

Uno de los mayores desafíos en el control de sanciones es la gestión de falsos positivos, que se refieren a casos en los que se identifican incorrectamente entidades legítimas. En este contexto, ComplyCube utiliza sofisticadas IA y algoritmos propios para controlar a los usuarios en una gran variedad de puntos de contacto, lo que garantiza precisión y consistencia en la verificación.

Aprendizaje automático avanzado y procesamiento del lenguaje natural

El software de cumplimiento normativo aprovecha tecnología avanzada y extensas bases de datos que incorporan inteligencia artificial y aprendizaje automático para ayudar a las empresas a encontrar nombres más adecuados, gestionar las variaciones lingüísticas y analizar conjuntos de datos complejos con mayor eficacia. Los resultados incluyen tiempos de procesamiento de transacciones más rápidos, menos retrasos y una mejor experiencia del cliente.

Cobertura global

El software de evaluación permite a las empresas cumplir con las regulaciones en diversas jurisdicciones. Dada la constante evolución de las sanciones globales y los requisitos regulatorios, estas herramientas brindan acceso a bases de datos completas y actualizadas que reflejan los cambios más recientes en las listas de sanciones a nivel mundial.

Debida diligencia mejorada y gestión de riesgos

Las empresas pueden tomar decisiones informadas gracias a un registro sistemático y auditable de sus actividades, lo que facilita el cumplimiento normativo, haciéndolo accesible, transparente y eficiente. Además, se puede acceder a actualizaciones y notificaciones en tiempo real sobre el estado de un cliente, lo que permite a las empresas mitigar los riesgos de forma proactiva antes de que se agraven.

Soluciones a medida

Otra ventaja significativa del software de detección es su flexibilidad. Permite a las organizaciones personalizar su flujo de trabajo de cumplimiento normativo para adaptarlo a sus necesidades específicas. Muchas plataformas ofrecen opciones de bajo código o sin código, API e integraciones de CRM, lo que permite a las empresas ajustar los parámetros de detección según su tolerancia al riesgo y los requisitos regulatorios.

Los altos costos de ignorar las sanciones

Cualquier organización que no implemente un sistema seguro de control de sanciones y medidas contra el blanqueo de capitales puede enfrentarse a graves sanciones regulatorias, daños monetarios y riesgos para su reputación. Empresas de todos los sectores, como instituciones financieras, tecnología, hostelería o comercio minorista, pueden ser sancionadas por interactuar con las partes sancionadas. Los daños pueden ir desde multas millonarias hasta la paralización total de sus operaciones. Algunos de los casos más significativos involucran a importantes instituciones financieras que enfrentan consecuencias sustanciales debido a un control de sanciones inadecuado.

Los errores de sanciones en Starling Bank — 2024

En 2024, la principal firma financiera Starling Bank fue multada una enorme suma de £28,96 millones La Autoridad de Conducta Financiera (FCA) del Reino Unido lo ha sancionado por deficiencias en su proceso de control de sanciones contra el blanqueo de capitales y los delitos financieros. El banco había utilizado un sistema obsoleto, controlando solo una fracción de la lista completa de sanciones desde 2017. Esto provocó la apertura de más de 54.000 cuentas bancarias para 49.000 clientes de alto riesgo que pudieron realizar transacciones financieras entre septiembre de 2021 y noviembre de 2023.

Barclays bajo escrutinio por blanqueo de capitales — 2025

Barclays, el gigante bancario, se enfrentó previamente a una multa de 72 millones de libras en 2015 por no gestionar los riesgos de delitos financieros relacionados con personas políticamente expuestas (PEP) de alto patrimonio. La compañía ahora enfrenta una segunda investigación por delitos financieros en poco menos de tres años debido a la deficiente implementación de una verificación de identidad robusta y la evaluación de sus clientes. La información completa aquí.

Multa récord de TD Bank — 2024

Tan solo el año pasado, TD Bank fue multado con casi C$9.2 millones Por la agencia canadiense contra el blanqueo de capitales. Este es el primer caso de esta magnitud en Canadá. El Centro de Análisis de Transacciones e Informes Financieros de Canadá (FINTRAC) descubrió que el banco no había presentado informes de transacciones sospechosas para clientes de alto riesgo ni documentado los riesgos de blanqueo de capitales y financiación del terrorismo, lo que pone de relieve la importancia del cumplimiento normativo.

En el cambiante panorama actual de sanciones, las instituciones financieras deben anticiparse a la evolución de los requisitos de control de sanciones para proteger el sistema financiero y prevenir delitos financieros como el blanqueo de capitales y la financiación del terrorismo. Ante una aplicación más estricta de las normas por parte de organismos reguladores como la Unión Europea, la OFAC y otros organismos sancionadores, las empresas necesitan soluciones fiables de control de sanciones para gestionar el riesgo y evitar sanciones significativas.

Protección de empresas con software de sanciones mejoradas

Más allá de los ejemplos mencionados del sector de las instituciones financieras, la gestión de los programas de sanciones globales es esencial para garantizar el cumplimiento de las regulaciones internacionales. Las soluciones eficaces de detección de sanciones son vitales para detectar entidades sancionadas, personas de alto riesgo y personas políticamente expuestas, mitigando así los riesgos de delitos financieros y prohibiendo actividades ilícitas. A medida que los organismos reguladores endurecen los requisitos de cumplimiento, las organizaciones deben adoptar una mayor diligencia debida y una gestión de alertas para prevenir el incumplimiento de las sanciones y reducir los falsos positivos.

Las plataformas automatizadas de cumplimiento, como el software moderno de detección de sanciones, permiten a las empresas incorporar rápidamente a sus clientes y realizar transacciones financieras seguras, a la vez que gestionan los riesgos asociados con las personas de alto riesgo y las entidades sancionadas. Soluciones como ComplyCube ayudan a las instituciones financieras a detectar sanciones, realizar evaluaciones iniciales de riesgos y garantizar el cumplimiento de las sanciones financieras, las restricciones comerciales y las regulaciones internacionales.