Resumen: Operando un Intercambio de criptomonedas sin KYC Expone tanto a usuarios como a operadores a riesgos significativos. Con el endurecimiento de las normas contra el blanqueo de capitales en criptomonedas a nivel mundial, los requisitos de KYC en criptomonedas son... volviéndose esencial en toda la industria. Muchas plataformas sin KYC criptográfico permanecer en incumplimiento, poniendo a las bolsas y a sus fundadores en serias responsabilidades regulatorias y riesgo reputacional.

¿Qué es un intercambio de cifrado sin KYC?

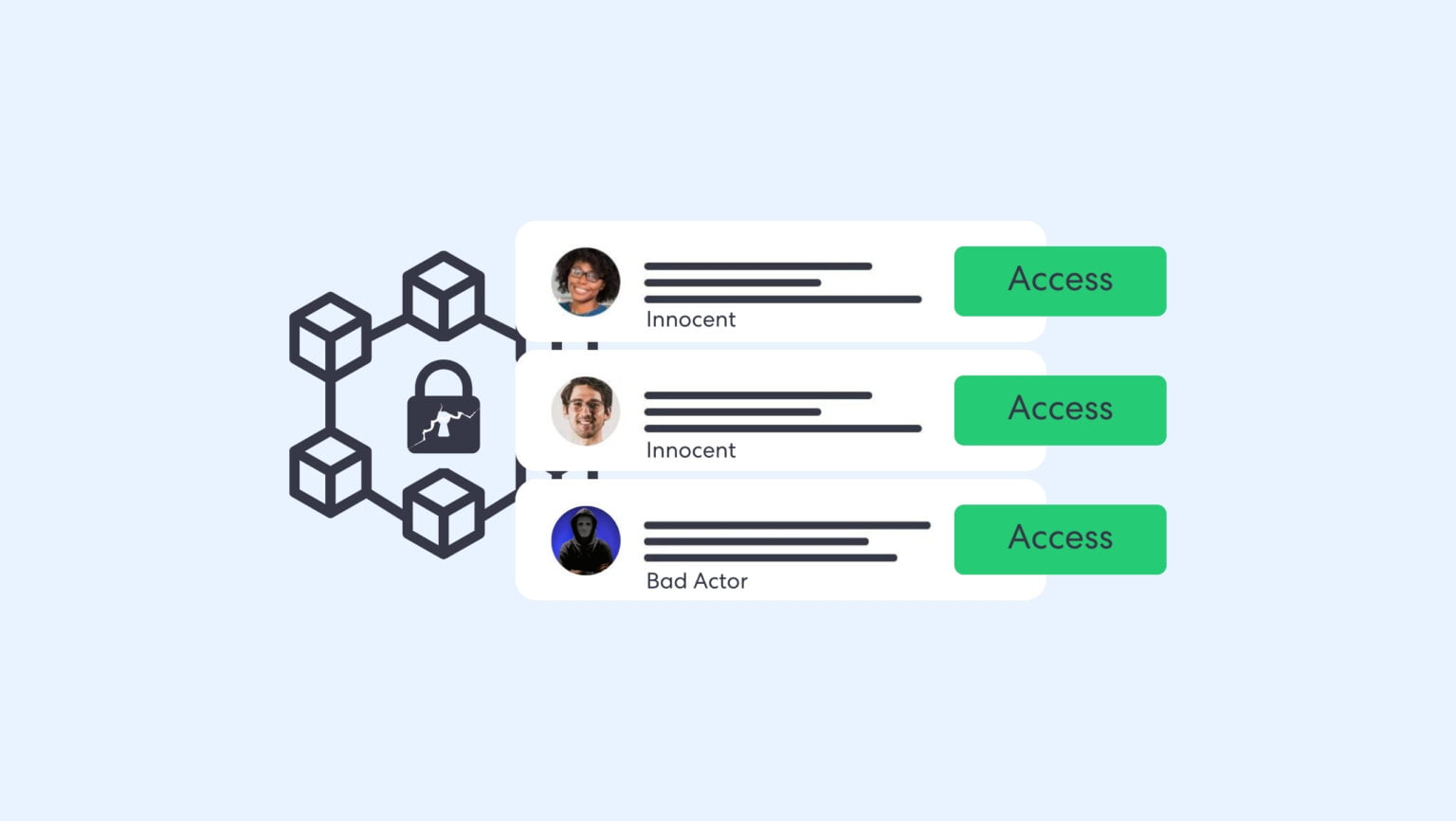

Operar una plataforma de intercambio de criptomonedas sin un programa KYC la hace extremadamente accesible tanto para usuarios comunes que desean usar la plataforma de forma inocente como para usuarios maliciosos que desean usarla con fines maliciosos. Las plataformas de intercambio de criptomonedas sin una estrategia KYC pueden atraer rápidamente una amplia base de usuarios.

¿Qué ayudan los procedimientos KYC de criptomonedas a lograr en los intercambios de criptomonedas sin KYC?

KYC en la industria de las criptomonedas establece quiénes son los usuarios al registrarse y monitorea continuamente sus perfiles. Esto garantiza que no representen una amenaza para el cumplimiento de la bolsa con los organismos reguladores nacionales e internacionales.

Entonces, si los procesos KYC están diseñados para salvaguardar la industria tanto desde la perspectiva del usuario como del Proveedor de servicios de activos virtuales (VASP), ¿por qué los intercambios no implementarían uno? Ésta es una pregunta matizada. La industria de las criptomonedas se estableció sobre la base del anonimato y la privacidad, siendo la capacidad de realizar transacciones de forma anónima el principal caso de uso.

Por lo tanto, ciertos intercambios de cifrado no requieren un proceso KYC para que los usuarios operen en su plataforma. Esto permite a los usuarios comerciar bajo el principio central de anonimato de la industria. Sin embargo, el problema que esto genera es que la falta de un proceso KYC aumenta la capacidad de los usuarios para enmascarar el origen de los fondos. Esto atrae a malos actores, como los blanqueadores de dinero, a su intercambio.

Esto hace que ningún intercambio KYC sea un objetivo principal para actividades financieras maliciosas. Para obtener más información sobre lo que implica un proceso KYC criptográfico y su propósito, lea Cómo las regulaciones criptográficas KYC protegen la industria.

Peligros de los intercambios de criptomonedas sin KYC

Organismos reguladores contra el lavado de dinero, incluida la Red de Ejecución de Delitos Financieros (FinCEN) en Estados Unidos, el Grupo de Acción Financiera Internacional (GAFI) a nivel mundial, y políticas relacionadas como la Ley de Secreto Bancario (BSA) son fundamentales para regular las instituciones financieras.

A principios de 2024, el El GAFI publicó una actualización de estado sobre qué tan bien varias regiones habían implementado la Recomendación 15: la regla de viaje criptográfico. Esto se adelantó a su esperado informe de Evaluación Mutua programado para 2025. Este tipo de informes desempeñan un papel fundamental a la hora de generar transparencia en toda la industria.

La Quinta Ronda de Evaluaciones Mutuas debería ofrecer un estudio integral de cómo todas las regiones miembros del GAFI han implementado múltiples políticas. Para la industria de las criptomonedas, este podría ser un momento decisivo en materia regulatoria.

Peligros de un intercambio de cifrado sin KYC para los usuarios

Los intercambios de cifrado que no utilizan un programa KYC generalmente no están regulados. Si bien esto no los convierte en un lugar inmediatamente peligroso para comerciar, ciertamente es más amenazante que utilizar otros intercambios regulados con un riguroso programa KYC y AML.

Estos intercambios, si bien son más accesibles y anónimos, pueden albergar una variedad de tendencias negativas.

Los usuarios son más vulnerables a las estafas y los esquemas Ponzi respaldados por el intercambio. Como la plataforma no está regulada y los operadores potencialmente no están doxxados (conocidos públicamente), la probabilidad de que se robe dinero directa o indirectamente es mucho mayor.

Esto también aumenta la probabilidad de que el intercambio bloquee los fondos de los usuarios. Los intercambios centralizados (CEX) tienen el control total de los fondos que deposita. Mientras sus fondos estén en la plataforma, técnicamente usted no es su propietario.

Es probable que los usuarios negocien con menor liquidez, lo que provocará volatilidad de precios y manipulación del mercado. Los intercambios no regulados no necesitan proporcionar la misma liquidez que los intercambios regulados. Por tanto, los grandes fondos, conocidos como ballenas, pueden provocar una enorme volatilidad y manipular el precio de los tokens.

Estos intercambios no serán transparentes sobre su solvencia, en esencia, el valor de los fondos que poseen (lo que hacen con los depósitos de los usuarios). En períodos particularmente volátiles, muchos usuarios querrán retirar fondos de forma esporádica e inmediata.

Finalmente, en lo que respecta a cuestiones de disputas, las plataformas reguladas brindan un servicio al cliente fluido y las 24 horas. Los intercambios más pequeños y no regulados no proporcionarán esto, y es probable que el usuario pierda las disputas sobre fondos.

Los intercambios de cifrado más pequeños y no regulados son conocidos por su accesibilidad y anonimato, pero tienen el precio de la seguridad del usuario. Los intercambios regulados, como BitGet, tienen la responsabilidad de proteger a sus usuarios, como lo demuestra su solvencia y Prueba de Reserva documentación.

Los intercambios de criptomonedas deben ser solventes para garantizar que todos puedan retirar sus fondos cuando lo deseen. La insolvencia y el mal uso de los fondos de los usuarios fueron los factores principales detrás de la caída del intercambio de cifrado FTX, que intercambiaba ilegalmente fondos de los usuarios con su institución hermana, Alameda Research.

A medida que las regulaciones criptográficas globales se vuelven más holísticas y el "problema del amanecer" de la regla de viaje comienza a disminuir, los procesos de Conozca a su cliente se volverán más importantes para el éxito de la industria, y la prevalencia de intercambios criptográficos que no son KYC probablemente disminuirá.

Reguladores de criptomonedas contra el blanqueo de capitales para intercambios de criptomonedas sin KYC

Los VASP y las empresas de criptomonedas se perciben más comúnmente como servicios financieros tradicionales y, por lo tanto, se regulan de manera similar a ellos. En enero de 2024, la UE confirmó que los intercambios de criptomonedas deberían ser tan responsables como los bancos en la salvaguardia del sistema financiero.

Se trata de un intercambio de cifrado que identifica a los clientes con un riguroso proceso de verificación de identidad (IDV), que es el comienzo de un ciclo KYC. No cumplir con las regulaciones globales establecidas por el GAFI, así como con las regulaciones locales y federales, puede resultar en multas significativas por incumplimiento.

Más recientemente, estos han sido cargos de violaciones ALD; La Recomendación 15 del GAFI está diseñada para mejorar la interoperabilidad global de datos entre VASP para ayudar en las medidas contra el lavado de dinero. Para obtener más información sobre esto, lea La regla de los viajes criptográficos.

Reguladores de criptomonedas de Hong Kong

Hong Kong se está convirtiendo rápidamente en un punto de acceso para la adopción de criptomonedas. En junio de 2023, el Comisión de Valores y Futuros (SFC) en Hong Kong introdujo un nuevo marco regulatorio para todos los VASP que operan una plataforma de comercio de cifrado. Este nuevo conjunto de estándares regulatorios se alinea firmemente con la Recomendación 15 del GAFI y, por lo tanto, se puede considerar que la región cumple con la Regla de Viaje a partir de junio de 2023.

El nuevo marco de la SFC, el 'Directriz sobre lucha contra el lavado de dinero y la financiación del terrorismo (para corporaciones autorizadas y proveedores de servicios de activos virtuales autorizados por la SFC),' probablemente catalizará el progreso de la región hacia un peso pesado de las criptomonedas y, por lo tanto, restaurará su estatus como centro financiero.

Políticas criptográficas de Singapur

El Autoridad Monetaria de Singapur (MAS) publicó un marco para la implementación de la Regla de Viaje en 2019. Este marco, llamado PSN02, entró en vigor a finales de enero de 2020 e incorporó a su legislación la industria de las criptomonedas.

Si bien Singapur fue uno de los primeros impulsores globales en regular la industria de las criptomonedas, hace algún tiempo que no lanza un nuevo marco, como las Directrices de la SFC. Esto podría jugar en contra de la región en el corto plazo, ya que las regiones rivales buscan capitalizar la industria en rápida expansión y volverse más 'listo para criptografía'.

Caso práctico: Acuerdo $300M de KuCoin por fallas en las normas AML y KYC

En enero de 2025, KuCoin, una de las plataformas de intercambio de criptomonedas más grandes del mundo, se declaró culpable en Estados Unidos de operar un negocio de transferencia de dinero sin licencia y de no mantener programas adecuados de prevención del lavado de dinero y de verificación de identidad (KYC). Los reguladores destacaron cómo los deficientes controles de cumplimiento de KuCoin permitían a los delincuentes blanquear fondos a través de la plataforma, lo que refleja las mismas vulnerabilidades observadas en plataformas de intercambio de criptomonedas sin KYC.

El intercambio acordó pagar casi $300 millones En multas y decomisos, y se firmó un acuerdo de enjuiciamiento diferido. Este resultado demuestra los riesgos que enfrentan los operadores cuando las obligaciones de prevención del blanqueo de capitales y de conocimiento del cliente (KYC) se consideran secundarias al crecimiento y la adquisición de usuarios. Incluso para los actores globales, los reguladores están dejando claro que no aplicar un sólido "KYC" de criptomonedas es insostenible.

Para los intercambios que aún operan sin fuertes controles KYC, El caso de KuCoin sirve como advertencia:El cumplimiento inadecuado puede provocar sanciones severas, colapso de la reputación y posible pérdida de acceso al mercado.

La importancia de AML y KYC para los intercambios de criptomonedas sin KYC

Es bien sabido que el mercado de las criptomonedas está expuesto a algunos de los mayores riesgos de lavado de dinero. Su anonimato a escala, además de ser superfluo para los intermediarios financieros, los convierte en un objetivo principal para transacciones financieras maliciosas.

La integración de medidas criptográficas KYC es esencial para que los intercambios de criptomonedas mitiguen los delitos financieros. Un error común con respecto a Conozca a su cliente es que el proceso simplemente depende únicamente de la Verificación de identidad (IDV).

Los sólidos procesos KYC van mucho más allá de la simple identificación de un usuario. Los programas AML y KYC modernos brindan un servicio todo en uno para cumplir con las pautas internacionales en evolución. Son fundamentales para determinar qué transacciones criptográficas de cuentas necesitan monitoreo y ofrecer monitoreo de transacciones como servicio.

Cumplimiento de VASP para intercambios de criptomonedas sin KYC

Plataformas como SDK.finanzas Ofrecen un punto de inflexión para los desarrolladores que crean aplicaciones de pago con criptomonedas compatibles. SDK.finance ofrece una infraestructura de backend lista para usar diseñada específicamente para aplicaciones de pago, como las criptomonedas. Este software no solo ahorra a los desarrolladores tiempo y recursos valiosos, sino que también agiliza la integración de proveedores de KYC/AML.

Para cumplir con los requisitos de KYC, un VASP debe:

Establecer un programa de identificación de clientes.

Solicitar datos y realizar la debida diligencia del cliente (CDD) necesaria sobre los usuarios.

Asigne una calificación de riesgo adecuada al nuevo usuario.

Supervise continuamente sus perfiles para garantizar que los niveles de riesgo de los clientes sigan siendo tolerables.

¿Cómo se ve el futuro de los criptoactivos y los intercambios de criptomonedas sin KYC?

A medida que la industria de la criptografía se expande y los sistemas regulatorios se endurecen, la integración de estrictos protocolos KYC y AML se vuelve fundamental tanto para las plataformas centralizadas como para las aplicaciones descentralizadas (dApps). Estos incluyen intercambios descentralizados (DEX), billeteras privadas y no alojadas, y muchos otros.

Garantizar el cumplimiento de estas medidas es esencial para cumplir con las regulaciones federales, gestionar los desafíos legales y mantener las expectativas legales establecidas para la mayoría de los intercambios de criptomonedas. Por lo tanto, KYC en criptografía es parte integral del desarrollo y la adopción continuos de la tecnología blockchain y sus diversos casos de uso.

Puntos clave sobre los intercambios de criptomonedas sin KYC

- Intercambios de criptomonedas sin KYC son blancos principales de fraudes, estafas y lavado de dinero.

- Estos intercambios no cumplen con las normas con regulaciones globales AML y KYC.

- El futuro de las criptomonedas sin KYC Los intercambios se están volviendo cada vez más limitados debido a regulaciones estrictas.

- Los usuarios se enfrentan a riesgos como fondos congelados, manipulación del mercado, baja liquidez y falta de protección en caso de disputas.

- ComplyCube ayuda a los intercambios de criptomonedas sin KYC a realizar la transición al brindar soluciones AML, KYC e IDV para garantizar el cumplimiento, proteger a los usuarios y mantenerse competitivos.

No hay intercambio de criptomonedas KYC frente a VASP regulados

Los intercambios que emplean procesos KYC garantizan el cumplimiento de las regulaciones KYC, lo que reduce los riesgos de delitos financieros y financiación del terrorismo. Se alinean con los estándares globales, mejorando la confianza del usuario y la aprobación regulatoria.

Por el contrario, los intercambios que no son KYC enfrentan riesgos importantes, incluidas estafas y sanciones regulatorias, que pueden socavar su operación y la confianza de los clientes. Las perspectivas futuras para los intercambios de cifrado que no son KYC parecen desafiantes a medida que los marcos regulatorios se endurecen en todo el mundo, lo que impulsa un mayor cumplimiento de KYC.

Los intercambios de criptomonedas deberán adoptar estrictas medidas AML y KYC para garantizar su funcionamiento continuo. ComplyCube se encuentra en la conjunción crítica entre operaciones seguras y cumplimiento normativo.

Los servicios AML, KYC e IDV brindan soluciones líderes en la industria que ayudan a los intercambios a cumplir con las regulaciones dinámicas de KYC y salvaguardar sus operaciones. Esto garantiza que los VASP puedan seguir siendo competitivos en un campo altamente competitivo. Si su plataforma criptográfica, VASP o empresa relacionada requiere una solución de cumplimiento, póngase en contacto con un experto en reglamentación hoy.

Preguntas frecuentes sobre los intercambios de criptomonedas sin KYC

¿Qué es un intercambio de criptomonedas sin KYC?

Un exchange de criptomonedas sin KYC es una plataforma que permite a los usuarios operar con criptomonedas sin verificación de identidad. Si bien esto ofrece anonimato, expone tanto a usuarios como a operadores a fraudes, estafas y sanciones regulatorias.

¿Es seguro utilizar un intercambio de criptomonedas sin KYC?

Los exchanges de criptomonedas sin KYC suelen ser de alto riesgo en comparación con las plataformas reguladas. Los usuarios pueden enfrentarse a fondos congelados, estafas, baja liquidez, manipulación de precios y una resolución de disputas deficiente.

¿Por qué algunos intercambios de criptomonedas no requieren KYC?

Algunas plataformas de intercambio evitan el KYC para atraer a usuarios que buscan anonimato, un principio fundamental de la industria de las criptomonedas. Sin embargo, esta falta de supervisión atrae a actores maliciosos y socava el cumplimiento de las normas globales contra el lavado de dinero.

¿Cuáles son los principales riesgos de operar en un exchange de criptomonedas sin KYC?

Los riesgos incluyen la exposición a esquemas Ponzi, la manipulación del mercado, la insolvencia y el bloqueo del acceso a fondos. Sin regulación, los usuarios tienen poca protección ante disputas.

¿Cómo puede ComplyCube soportar intercambios de criptomonedas sin KYC?

ComplyCube ayuda a las plataformas de intercambio de criptomonedas sin KYC a adaptarse al cumplimiento normativo, ofreciendo soluciones AML, KYC e IDV. Estas herramientas protegen a los usuarios, cumplen con los estándares regulatorios y ayudan a las plataformas a mantenerse competitivas en un mercado cada vez más competitivo.