La sécurité des transactions en ligne est devenue la pierre angulaire de la confiance dans les entreprises, dans un monde de plus en plus numérique. D'où l'importance cruciale d'un processus de vérification d'identité en ligne rigoureux. L'eKYC (Connaissance du Client Électronique) est un processus numérique qui s'impose rapidement comme la référence en matière de garantie d'identité. Ce guide explique ce que sont les solutions eKYC, leur rôle dans le processus de vigilance à l'égard de la clientèle (CDD), les mécanismes de vérification et leur impact sur les entreprises mondiales dans l'environnement numérique actuel.

Que signifie eKYC ?

L'eKYC est la solution aux défis modernes de l'authentification d'identité. Cette méthode simplifie la vérification de l'identité des clients par les entreprises. Elle permet aux entreprises de répondre aux exigences numériques. Conformité KYC et prévenir la criminalité financière et le blanchiment d’argent.

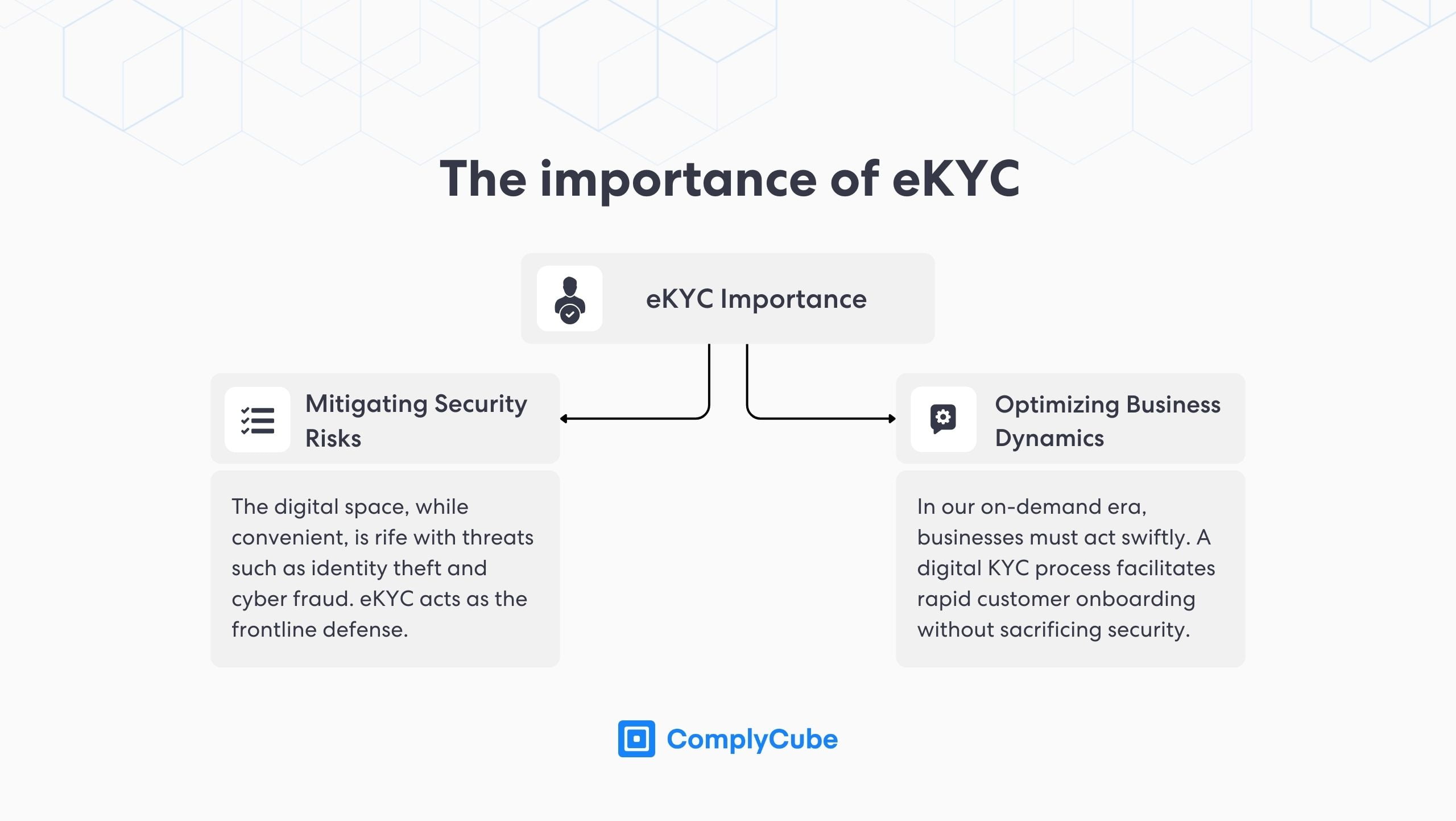

Pourquoi eKYC est-il important ?

L'intégration numérique des clients repose en grande partie sur des mesures eKYC robustes. eKYC permet aux entreprises de :

- Atténuation des risques de sécurité : L’espace numérique, bien que pratique, regorge de menaces telles que le vol d’identité et la cyberfraude. eKYC agit comme la défense de première ligne contre ces adversaires numériques.

- Optimiser la dynamique commerciale : À l’ère de la demande, les entreprises doivent agir rapidement. Un processus KYC numérique facilite une intégration rapide des clients sans sacrifier un iota de sécurité.

Le marché électronique de la connaissance du client (eKYC) devrait croître d'environ $2,79 milliards d'ici 2030.

eKYC vs. Processus KYC traditionnels :

Les méthodes KYC traditionnelles reposent depuis longtemps sur une vérification manuelle, nécessitant une présence physique, une documentation papier et des contrôles en personne. Cette méthode, bien que approfondie, s’est souvent avérée chronophage et gourmande en ressources.

eKYC exploite la puissance de la technologie pour rationaliser vérification de l'identité du client Grâce à des plateformes en ligne, une documentation numérique et des contrôles automatisés, le processus eKYC en ligne offre une vérification d'identité plus rapide et plus efficace, réduit les erreurs humaines et garantit une approche cohérente grâce à un processus dématérialisé. De plus, il permet de servir des clients du monde entier, sans les contraintes des frontières physiques.

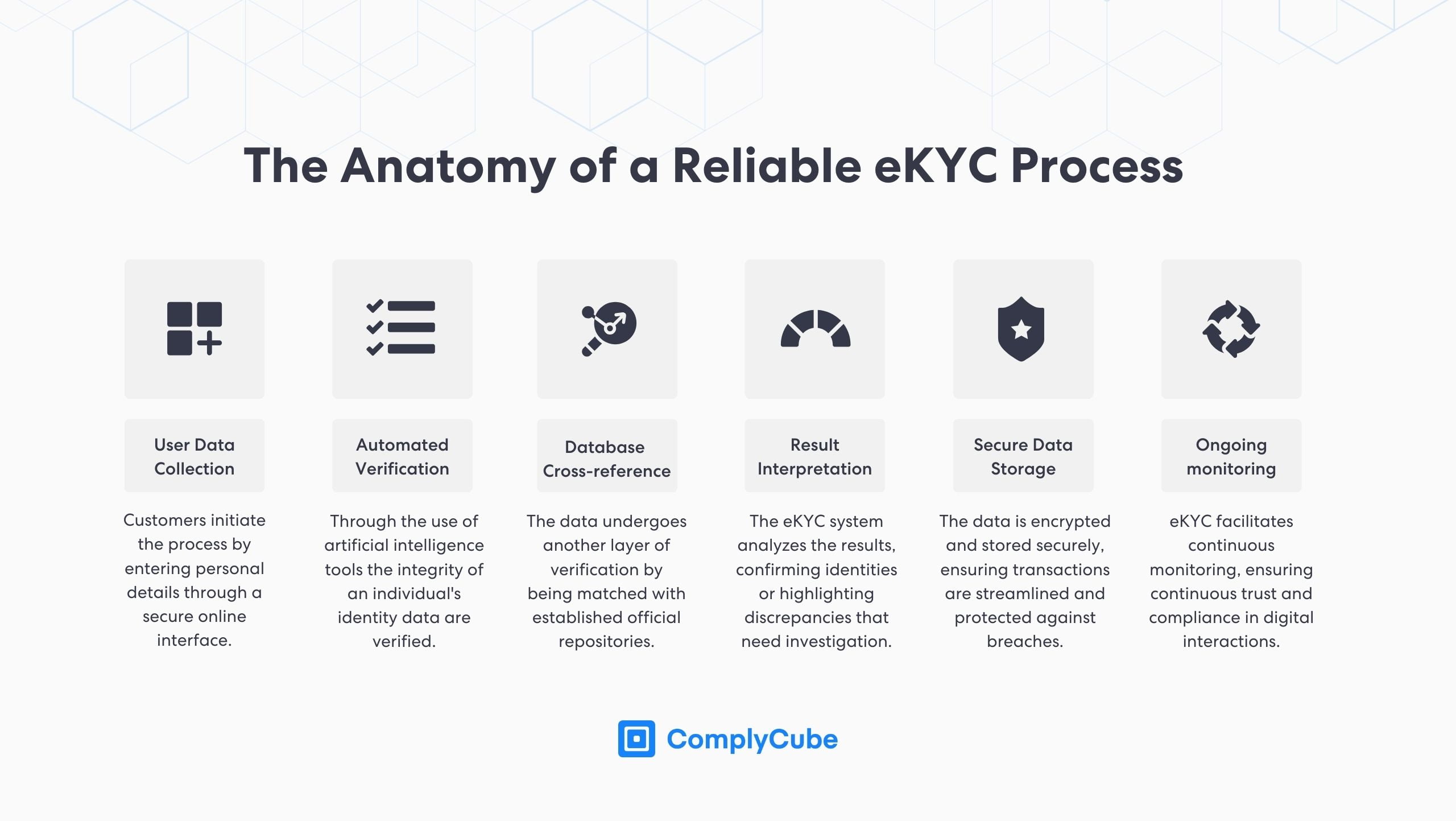

L'anatomie d'un processus eKYC fiable

Pour les institutions financières et divers autres secteurs, comprendre le processus électronique KYC est essentiel pour comprendre son efficacité en matière de vérification de l'identité numérique et prévenir la fraude à l'identité:

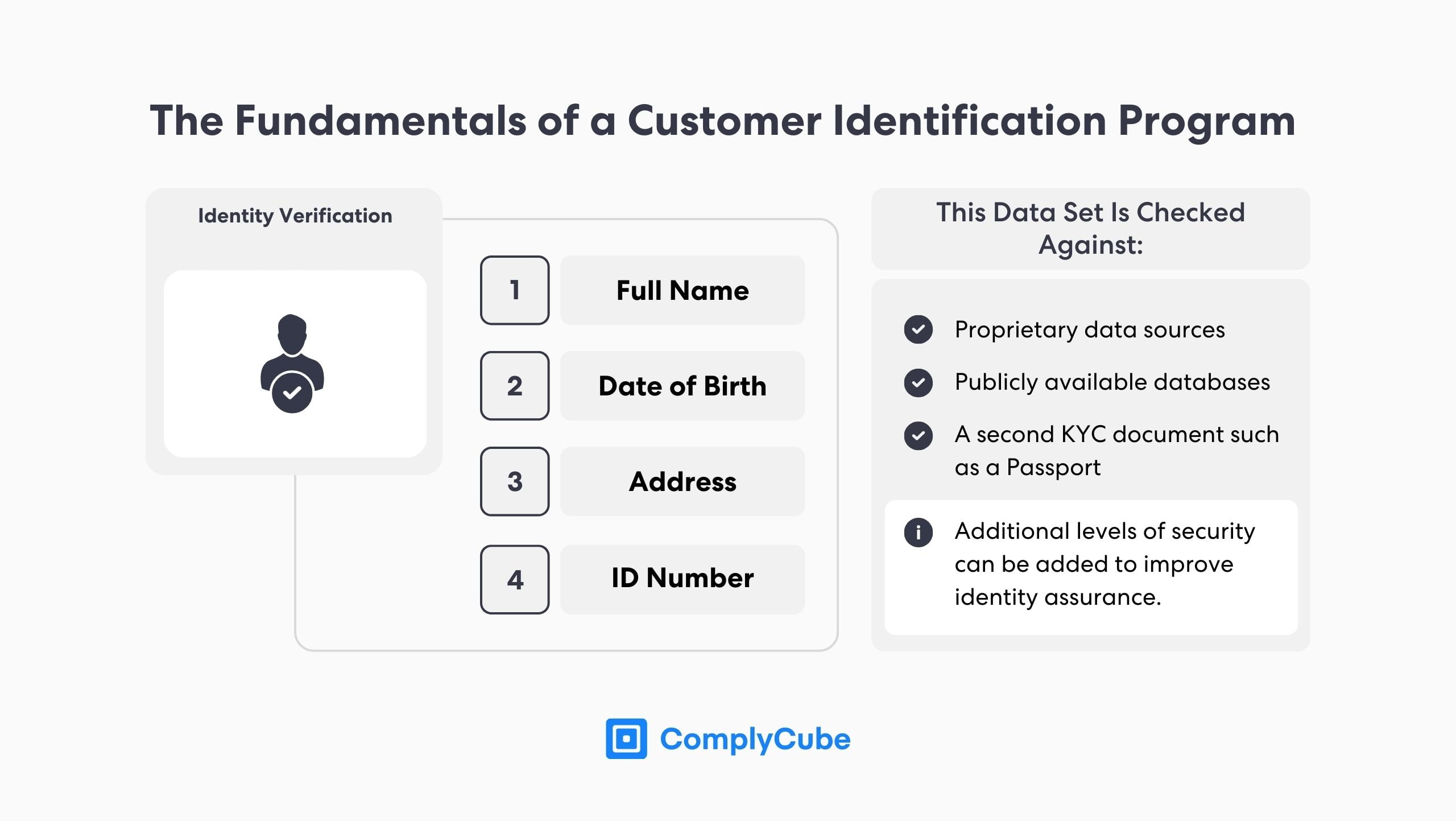

Programme d'identification des clients (CIP)

UNE CIP Le CIP est essentiel pour les entreprises lorsqu'elles souhaitent obtenir des informations sur leurs clients. Il est complété lors du processus d'inscription en ligne. Lorsqu'un nouveau compte est créé, l'utilisateur saisit ses informations personnelles via une interface en ligne sécurisée. Le début du parcours d'un client lors de l'ouverture d'un nouveau compte bancaire en est un bon exemple.

Vérification automatique de l'identité (IDV)

L'identification des identités est réalisée pour vérifier l'identité d'un client, prouvant qu'il est bien celui qu'il prétend être. L'authenticité et l'intégrité des données d'identité collectées sur un individu sont vérifiées à l'aide d'outils d'intelligence artificielle tels que la vérification des documents d'identité, les contrôles de données biométriques, la reconnaissance faciale, etc. Vous pouvez en savoir plus sur la vérification sécurisée de l'identité ici : Le guide essentiel pour une vérification d’identité robuste.

Due Diligence Client (CDD)

Une fois l'identité du client confirmée, les utilisateurs sont soumis à des vérifications supplémentaires via la lutte contre le blanchiment d'argent (AML) et à des comparaisons exhaustives avec des bases de données tierces, appelées « multi-bureaux ». Par exemple, le lieu de résidence d'un utilisateur pourrait être comparé aux vérifications des bases de données partenaires d'un bureau de crédit.

Commentaires et interprétation des résultats

Le système eKYC analyse les résultats vérifiés électroniquement, en confirmant les identités réelles ou en mettant en évidence les divergences qui pourraient nécessiter une enquête plus approfondie. Un score de risque est rapidement généré et, en fonction de l'approche basée sur le risque (RBA) d'une institution financière, l'utilisateur est automatiquement admis ou rejeté.

Stockage sécurisé des données

Les données vérifiées sont stockées en toute sécurité, ce qui garantit que les transactions futures sont plus rationalisées et protégées contre les violations. Lorsque vous choisissez un fournisseur eKYC, assurez-vous qu'il est conforme à vos réglementations locales et internationales en matière de données.

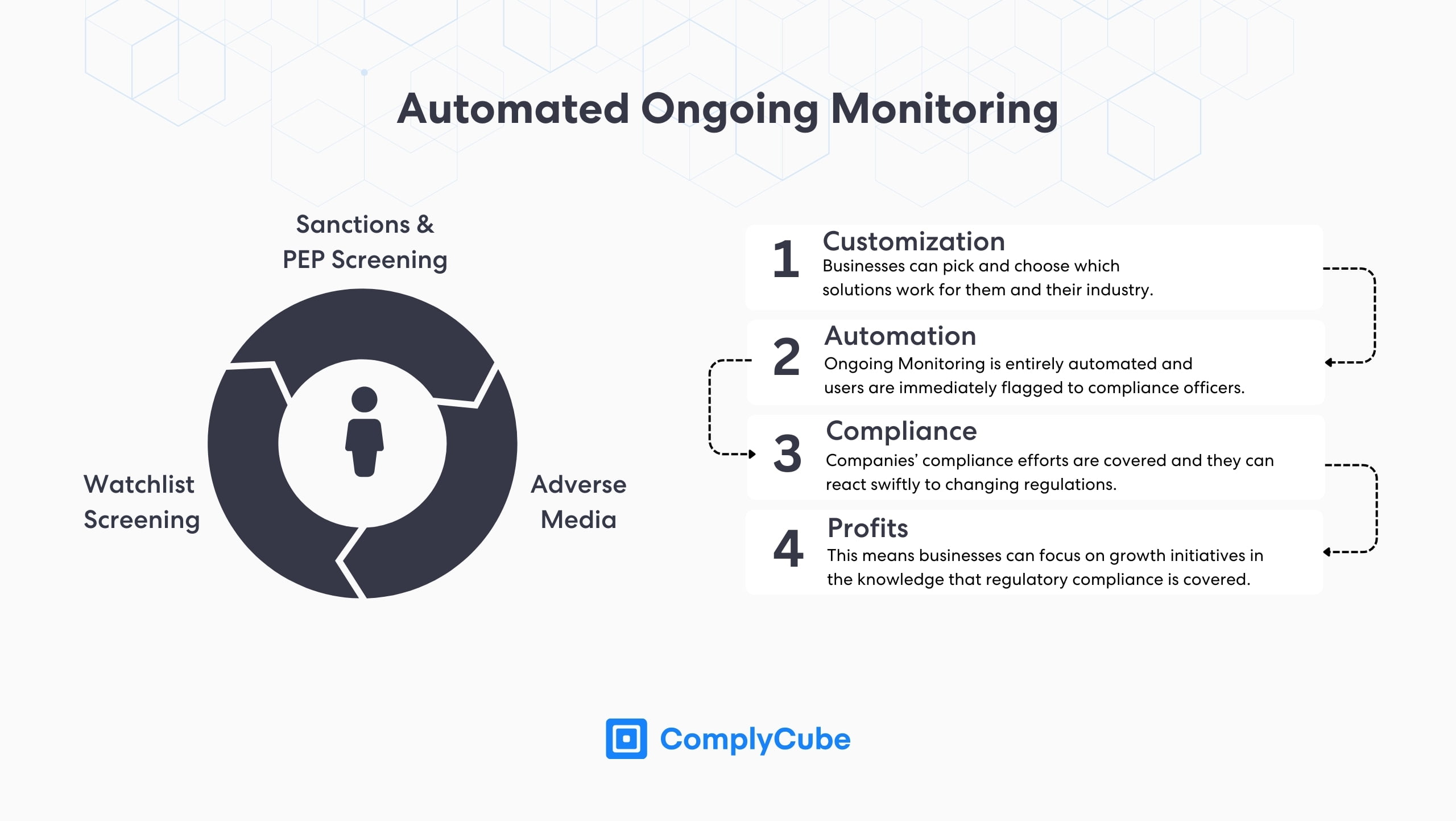

Surveillance continue

La vérification eKYC simplifie non seulement l'assurance initiale de l'identité, mais facilite également contrôle continu, garantissant une confiance et une conformité continues dans les interactions numériques. À l'ère moderne, il s'agit d'une solution essentielle pour garantir la pérennité des dispositifs de conformité KYC des utilisateurs.

Choisir le bon fournisseur eKYC

Pour rester au courant des besoins eKYC de votre entreprise, assurer une croissance évolutive et promouvoir la lutte contre le blanchiment d'argent, il est essentiel de s'associer avec le bon fournisseur. Voici quelques lignes directrices pour garantir une sélection qui correspond à vos normes d'identification électronique requises :

- Réputation et antécédents : Recherchez la réputation des fournisseurs potentiels sur le marché et leurs performances passées. L’examen des commentaires, des avis et des réussites des clients peut offrir une image claire.

- Capacités technologiques : Assurez-vous que le fournisseur que vous avez choisi est à la pointe de la technologie, en utilisant des outils tels que l'IA, la biométrie faciale, l'identification vidéo automatique et d'autres méthodes de vérification de pointe.

- Conformité aux exigences réglementaires : Le fournisseur doit bien connaître les politiques et réglementations KYC mondiales et locales, garantissant le respect des normes mondiales en matière de confidentialité des données.

- Capacités d'intégration transparentes : Votre solution eKYC doit facilement s'intégrer à votre écosystème numérique actuel, offrant un minimum de perturbations et une efficacité maximale.

- Support client robuste : La valeur d'un prestataire réside également dans son accompagnement post-intégration. Une équipe dédiée et réactive est indispensable pour répondre à des soucis ou des optimisations.

- Le rapport qualité prix: Un fournisseur eKYC efficace doit offrir des services de premier ordre qui s’alignent sur vos contraintes budgétaires sans compromettre la qualité.

En gardant ces critères à l’esprit, les entreprises et les agents économiques peuvent naviguer en toute confiance dans le paysage des services en ligne eKYC, en s’assurant de s’associer à une entité qui complète véritablement leurs objectifs de vérification d’identité de manière cohérente, sécurisée et efficace.

Processus eKYC : avantages et défis

cd Bien qu'il offre de nombreux avantages, il est crucial de reconnaître les défis qui l'accompagnent. Comprendre les deux côtés de la médaille peut aider les entreprises à mettre en œuvre plus efficacement les processus et les solutions eKYC.

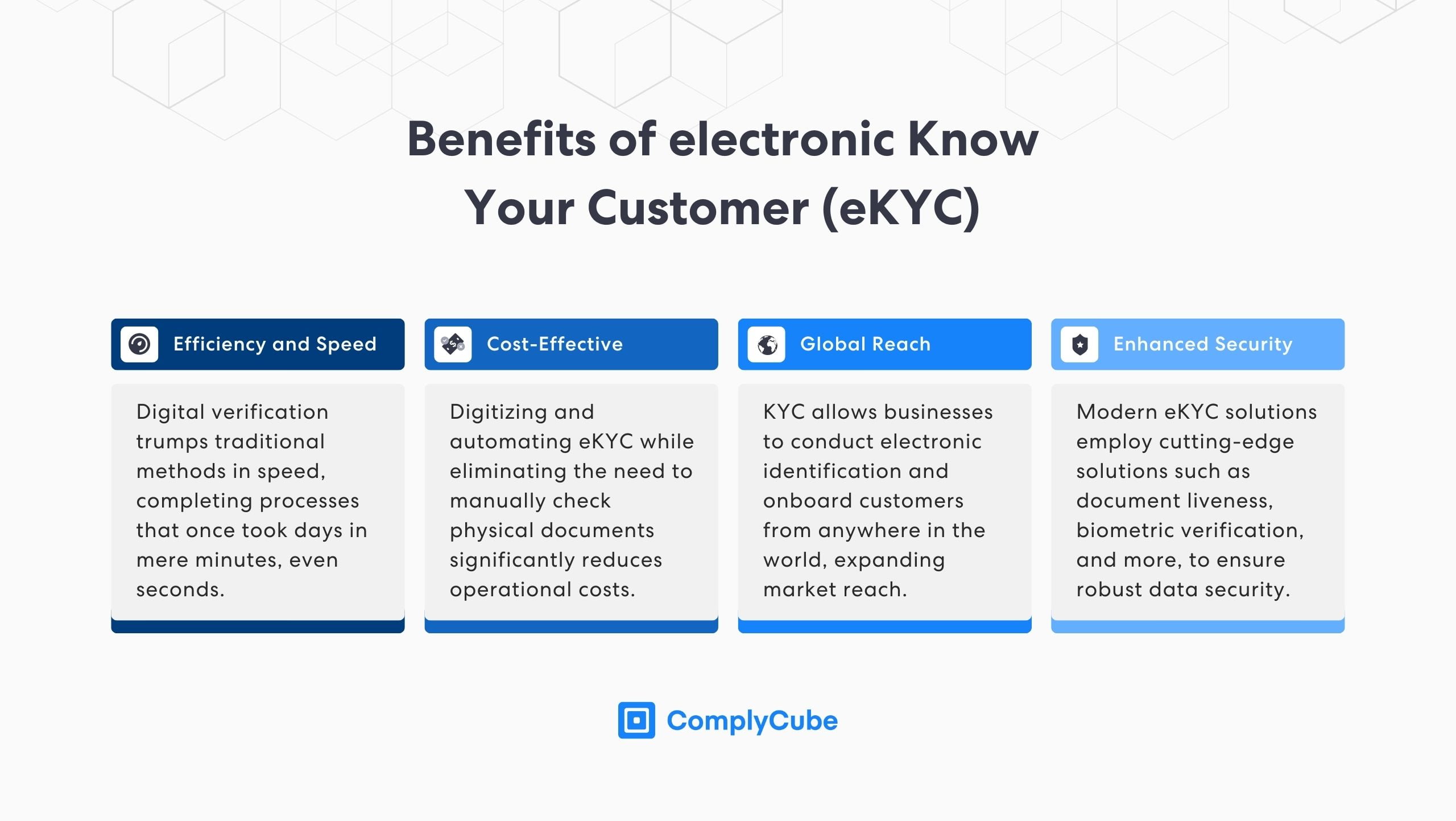

Avantages d’eKYC :

- Efficacité et rapidité : La vérification numérique surpasse les méthodes traditionnelles en termes de rapidité, réalisant des processus qui prenaient autrefois des jours en quelques minutes, voire quelques secondes.

- Rentable: La numérisation et l'automatisation des services eKYC tout en éliminant le besoin de vérifier manuellement les documents physiques réduisent considérablement les coûts opérationnels.

- Portée mondiale: KYC permet aux entreprises de procéder à une identification électronique et d'intégrer des clients de n'importe où dans le monde, élargissant ainsi leur portée sur le marché.

- Sécurité renforcée: Les solutions eKYC utilisent des technologies de pointe telles que la vivacité des documents, la vérification biométrique et l'IA, garantissant ainsi le respect des réglementations en matière de protection des données.

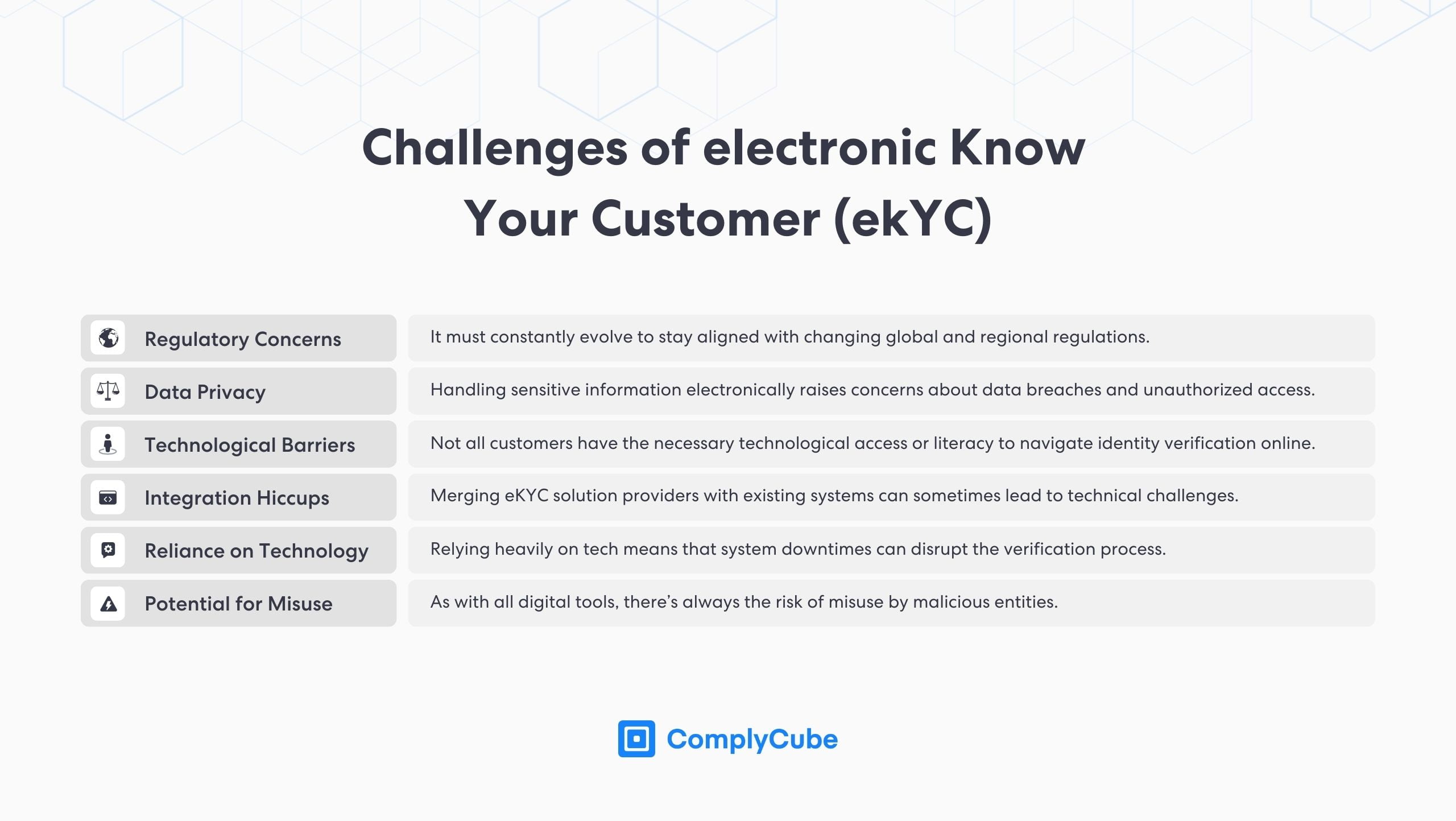

Les défis de l'eKYC :

- Préoccupations réglementaires : Il doit constamment évoluer pour rester aligné sur l’évolution des réglementations mondiales et régionales.

- Confidentialité des données: La gestion électronique d’informations sensibles soulève des inquiétudes quant aux violations de données et aux accès non autorisés.

- Barrières technologiques : Tous les clients ne disposent pas nécessairement de l’accès technologique ou des connaissances nécessaires pour naviguer sans problème dans les processus de vérification d’identité en ligne.

- Problèmes d'intégration : La fusion de fournisseurs de solutions eKYC avec des systèmes existants peut parfois entraîner des défis techniques.

- Dépendance à la technologie : S'appuyer fortement sur la technologie signifie que les temps d'arrêt du système peuvent perturber le processus de vérification.

- Potentiel d'utilisation abusive : Comme pour tous les outils numériques, il existe toujours un risque d’utilisation abusive par des entités malveillantes.

Reconnaître à la fois les avantages et les défis de l'eKYC permet aux entreprises de prendre des décisions éclairées, en optimisant les processus de vérification de l'identité de leurs clients tout en évitant les pièges potentiels.

Secteurs prospères grâce à eKYC

À mesure que l’ère numérique évolue, eKYC est devenu la pierre angulaire de divers secteurs, garantissant une vérification d’identité sécurisée et rationalisée. L'application d'eKYC trouve un écho dans divers secteurs, chacun tirant parti de ses capacités pour améliorer les opérations. Voici un aperçu de certains secteurs qui capitalisent véritablement sur les solutions eKYC :

Institutions bancaires et financières

Le fondement de beaucoup opérations bancaires modernes, eKYC fournit un processus d'intégration client rapide et sécurisé pour l'ouverture de compte bancaire. Il est également crucial de respecter les obligations de diligence raisonnable tout au long de la relation client, afin de prévenir les délits financiers et le blanchiment d’argent et de renforcer la confiance des utilisateurs dans le secteur financier.

Télécommunications

À mesure que le nombre d'abonnés et de services augmente, fournisseurs de télécommunications utiliser les pratiques électroniques KYC pour valider l’identité des utilisateurs, facilitant ainsi les procédures juridiques d’enregistrement de nouveaux utilisateurs et d’activations SIM.

Immobilier et gestion immobilière

eKYC aide à vérifier à la fois les acheteurs et les vendeurs documents d'identité, rationalisant l'intégration des clients, les transactions immobilières et les contrats de location tout en prévenant le blanchiment d'argent, la fraude d'identité et d'autres délits financiers.

Voyages et hôtellerie

Pour les réservations et les enregistrements en ligne, e-KYC fournit un niveau de vérification supplémentaire, renforçant la confiance des clients et garantissant des réservations authentiques.

L'avenir de l'électronique Connaissez votre client

Alors que nous regardons vers l’avenir le paysage en évolution de la vérification d’identité :

- Fusion technologique : La fusion de technologies révolutionnaires telles que la Blockchain et l’IA devrait amplifier l’efficacité et la fiabilité des processus eKYC et des procédures en ligne.

- Protocoles de sécurité améliorés : Le paysage numérique étant en constante évolution, l’accent sera mis davantage sur l’adaptation continue de l’intégration numérique des clients et le renforcement des processus électroniques KYC pour relever les défis numériques émergents.

À propos de la solution eKYC de ComplyCube

L'eKYC n'est pas une simple tendance numérique ; c'est un élément fondamental des interactions numériques de demain. À l'ère du numérique, l'eKYC s'impose comme un allié précieux pour les entreprises, offrant la rapidité, la sécurité et l'adaptabilité nécessaires à la prévention du financement du terrorisme. Découvrez comment intégrer rapidement les solutions eKYC dès aujourd'hui. Parlez à un membre de l'équipe.