Le marché des crypto-monnaies a été confronté à des années de résistance de la part de divers cadres, notamment la réglementation britannique sur les crypto-monnaies et les essais de crypto-monnaie de la SEC. Cela a fait de la conformité cryptographique KYC une question prioritaire pour de nombreuses entreprises basées sur le Web3 et la blockchain. Alors que la législation mondiale continue de trouver ses marques dans ce secteur dynamique, les entreprises fournissant un service de cryptographie KYC deviendront fondamentales pour la croissance et le succès des institutions de cryptomonnaie.

Ce guide digère les réglementations dynamiques auxquelles ce secteur notoirement volatil est confronté, y compris la manière dont les projets de cryptographie s'adaptent aux nouvelles réglementations mises en œuvre par le Royaume-Uni, les États-Unis et l'UE en réponse à l'adoption croissante des crypto-monnaies.

Qu’est-ce que le KYC ?

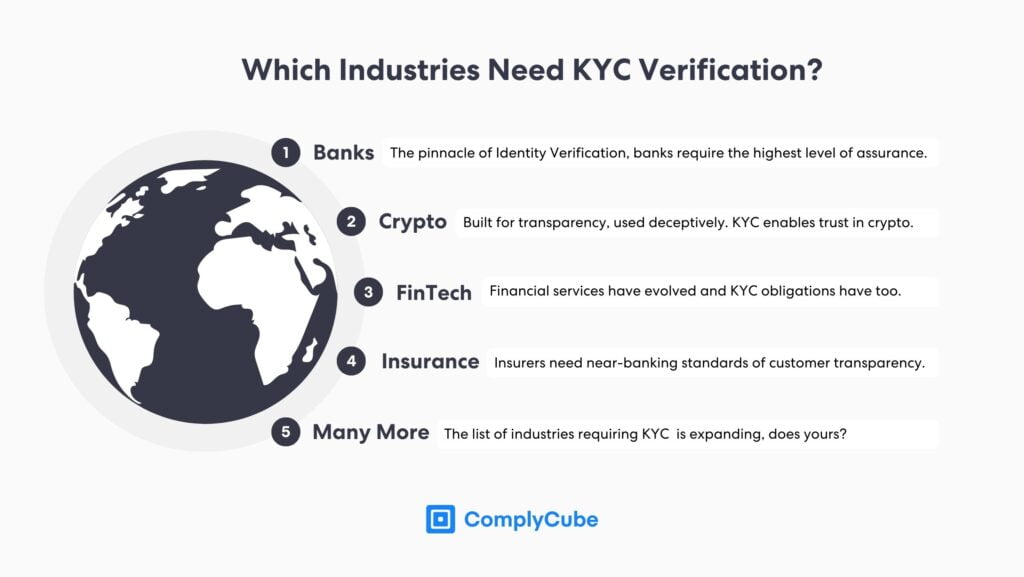

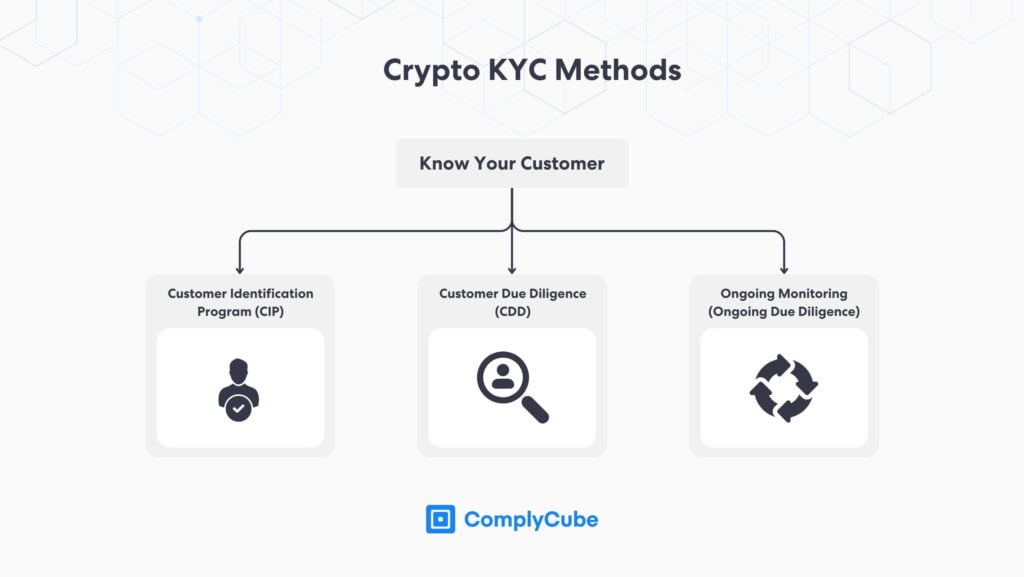

Connaissez votre client KYC (Know Your Customer) est le processus qui englobe les stratégies utilisées pour vérifier l'identité d'un utilisateur et permettre aux institutions de mieux comprendre qui sont réellement leurs clients. Cela implique d'effectuer les contrôles de vérification nécessaires pour garantir que les clients sont bien ceux qu'ils prétendent être et ne menacent pas les opérations et la réputation d'une entreprise. Des mesures KYC ont été mises en œuvre pour empêcher les mauvais acteurs d'accéder aux plateformes financières pour mener des activités illicites. Cependant, les procédures KYC sont plus couramment mises en œuvre dans des secteurs autres que la finance.

Les stratégies KYC sont un phénomène en évolution et, à mesure que les technologies financières ont prospéré, les adaptations du KYC et des solutions associées ont également prospéré.

La loi sur le secret bancaire, créée en 1970, exige que toutes les banques américaines aident le gouvernement américain à détecter, surveiller et prévenir les crimes financiers, tels que le blanchiment d'argent et le financement du terrorisme.

Le Patriot Act américain et la règle finale du Financial Crimes Enforcement Network (FinCEN) oblige les institutions financières à croire raisonnablement qu'elles savent qui sont leurs clients. Ce mandat implorait les services financiers d'introduire les mesures de vérification d'identité (IDV) les plus strictes dans leurs opérations.

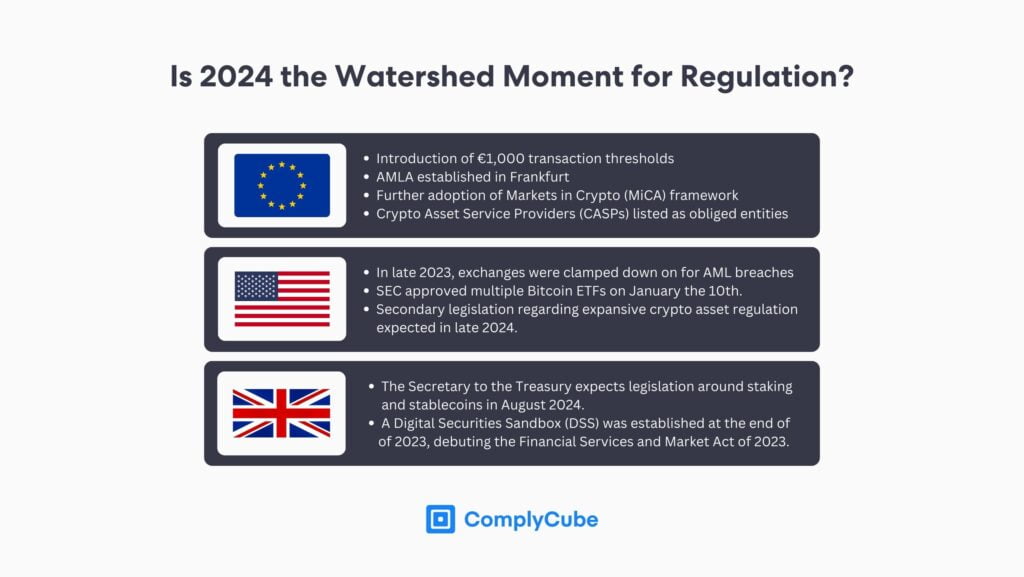

Le dernier décret du Conseil de l'UE stipule que les CASP (Crypto Asset Service Providers) détiennent désormais un niveau d'autorité similaire à celui des banques en matière de protection du système financier. Cela nécessite des exigences réglementaires renforcées et des stratégies KYC plus strictes, notamment des mesures accrues de vérification de l'identité et un renforcement du CDD pour les personnes effectuant des transactions supérieures à 1 000 €.

À quoi ressemble le Crypto KYC ?

Les crypto-monnaies sont conçues pour être anonymes et sans autorisation, ce qui rend difficile la traçabilité de l'identité des clients. Le concept de Bitcoin, conçu par Satoshi Nakamoto, était de fournir un cadre permettant les transactions de personne à personne, où n'importe qui peut acheter de la crypto sans avoir recours à un intermédiaire, tel qu'une banque. C’est tout à fait le statu quo actuel.

La raison derrière cela était de responsabiliser et de donner la propriété à l'utilisateur du secteur financier. Ce concept a donné naissance à l’écosystème de monnaie numérique que nous connaissons aujourd’hui, alimenté par des mécanismes décentralisés mais dont les transactions anonymes sont utilisées à mauvais escient pour des délits financiers tels que le blanchiment d’argent.

Les exigences KYC pour les applications Web3, telles qu’une plateforme de trading crypto, s’étendent sous la pression des changements réglementaires mondiaux. Pour atteindre le niveau requis de conformité KYC, les portefeuilles cryptographiques, les échanges de cryptomonnaies et d'autres projets similaires intègrent des mesures KYC, notamment :

Vérification des documents et biométrique

Tirant parti d'un moteur de vérification de pointe, les services eKYC peuvent authentifier un document en quelques secondes. Ce processus analyse jusqu'à 25 points de données en temps réel, favorisant une amélioration de l'évolutivité par rapport à la vérification manuelle.

À l’aide d’une technologie d’apprentissage automatique similaire, la vérification biométrique analyse la vivacité et toute usurpation d’image potentielle dans le processus KYC. Utilisant la technologie de détection d'attaque de présentation (PAD), cette vérification crée des cartes faciales 3D pour analyser la vivacité, la falsification des pixels, les micro-expressions et bien plus encore.

Pour plus d'informations sur la détection d'activité, lisez ComplyCube renforce la vérification d’identité avec Liveness Layer.

Due Diligence Client (CDD)

CDD garantit que les échanges cryptographiques savent à quoi les transactions cryptographiques seront probablement utilisées. Ce processus va au-delà de la simple établissement de l'identité du client, mais valide son profil par rapport à divers services de contrôle, notamment des vérifications médiatiques défavorables, une surveillance AML et une liste de surveillance et une sélection des PPE. Il s’agit d’une étape essentielle pour attribuer un profil de risque à un client.

Surveillance continue

La surveillance continue des informations d'identification d'un client constitue un obstacle supplémentaire à l'atténuation du risque client. Ce processus garantit que les utilisateurs ne risquent pas d'abuser des transactions financières à des fins malveillantes en les surveillant continuellement par rapport aux mêmes listes de contrôle que dans le processus CDD.

Chiffres du blanchiment d’argent des actifs cryptographiques

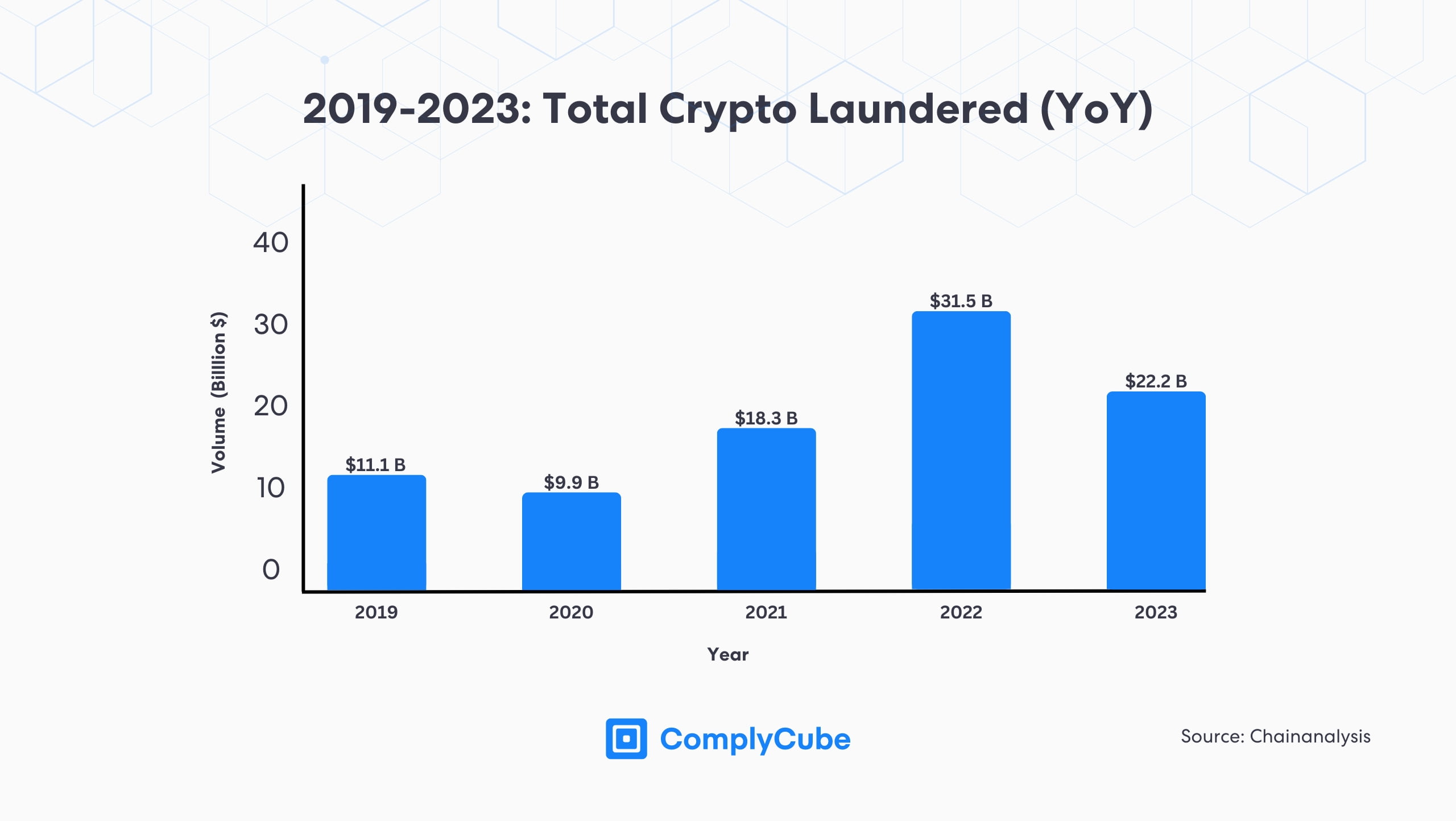

Les actifs numériques sont devenus l’un des principaux contributeurs aux activités de blanchiment en raison de leur anonymat. Les volumes nets de blanchiment en 2022 étaient de $31,5 milliards, et en 2023 ils étaient de $22,2 milliards. Bien que cela témoigne d’une réponse raisonnable à l’ampleur du problème, ces chiffres restent trop élevés.

Volumes nets de blanchiment en En 2022, ils étaient de $31,5 milliards, et en 2023, ils étaient de $22,2 milliards.

Il est intéressant de noter que la concentration de l’argent blanchi via les mêmes 5 services de sortie (plateformes qui facilitent la monétisation des fonds cryptographiques en monnaie fiduciaire) a augmenté au cours de la même période, passant de 68,7% à 71,7%. Cela suggère que les principales institutions de cryptographie nécessitent des processus KYC et AML plus stricts pour lutter contre les délits financiers et connexes.

Pourquoi l'industrie de la cryptographie a besoin d'un processus KYC

Comme indiqué ci-dessus, les risques de criminalité financière sur les plateformes de trading de crypto et les échanges de crypto sont exceptionnels. C’est l’une des raisons pour lesquelles l’industrie a fait l’objet de tant de réticences ces dernières années. Des réglementations KYC appropriées, associées à des mesures de vérification d’identité suffisantes, réduiront l’accès des mauvais acteurs aux services de cryptographie.

Cependant, les nouvelles réglementations de conformité imposées au secteur nécessiteront une réponse égale dans les services AML, KYC et IDV. C’est là que les solutions KYC apportent une bouffée d’air frais aux efforts crypto KYC des entreprises. Le respect de la conformité réglementaire dans ce secteur est primordial pour réussir pour de nombreuses raisons.

Les amendes liées aux violations de la LBC peuvent être astronomiques, comme en témoigne l’année 2023.

La concurrence est féroce et il y a toujours un concurrent qui cherche à conquérir des parts de marché.

De par sa nature, la cryptographie est exploitée pour des activités malveillantes. Cela signifie que les régulateurs surveillent toujours les entreprises pour détecter les raccourcis qu’une entreprise ou un projet aurait pu prendre.

Même les bourses réglementées sont souvent utilisées à mauvais escient pour faciliter les activités criminelles financières et jeter le discrédit sur la réputation du marché. Pour cette raison, la plupart des échanges cryptographiques devraient renforcer considérablement leurs stratégies KYC au cours des années à venir. Cela implique généralement un mélange de vérification des documents et de vérification biométrique lors de l'inscription d'un nouveau client et une surveillance continue de ses profils de risque.

Des réglementations arrivent pour garantir la conformité de la cryptographie

Cependant, les échanges de crypto-monnaie ont eu la tâche facile. Les années 2022 et 2023 ont été marquées par une malheureuse pléthore de scandales provenant principalement de prétendues bourses centralisées réglementées (CEX). Il a été constaté que certains CEX contribuaient à hauteur de milliards de dollars aux efforts mondiaux de blanchiment d'argent en raison de processus de diligence raisonnable médiocres ; ces scandales mettent l’industrie dans un grand doute.

Ces scandales ont conduit à un changement significatif dans les attitudes mondiales à l’égard de la réglementation KYC des échanges cryptographiques. Un livre blanc de PWC suggère que tous les services liés aux actifs numériques doivent être prêts à être utilisés. des réglementations sur les cryptomonnaies plus strictes que celles actuelles.

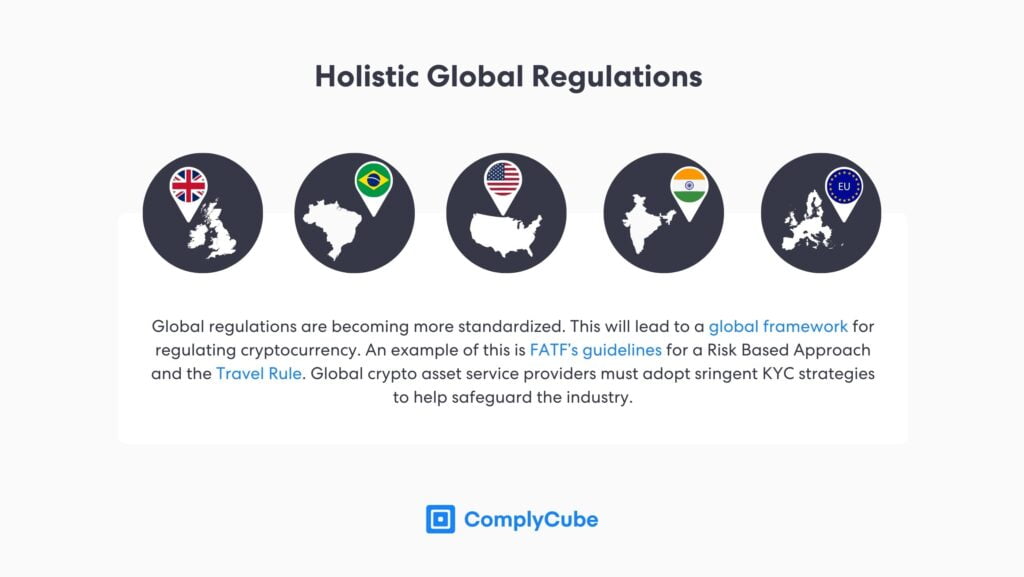

Cependant, il a souligné que le calendrier pour cela serait difficile à définir. Les échanges de crypto-monnaies sont difficiles à réglementer ; même s'ils peuvent avoir leur siège social dans un pays, ils opéreront probablement dans plusieurs régions différentes, qui adoptent toutes des approches contradictoires en matière de réglementation des crypto-monnaies. Il est donc très difficile de fournir un cadre approprié qui puisse réduire considérablement les activités frauduleuses et les activités criminelles associées. Si votre entreprise de crypto-monnaies a du mal à identifier les schémas de blanchiment d'argent, lisez Comment repérer les signaux d’alarme du blanchiment d’argent cryptographique.

En outre, les processus KYC peuvent différer considérablement d'une région à l'autre, et même la plus infime divergence dans les processus, comme la logistique de surveillance continue, peut nécessiter des flux de travail logiciels différents. Cela étant dit, à mesure que le secteur évolue et mûrit, la conformité KYC est susceptible de devenir plus globale à travers le monde. Cependant, comme dans toute industrie émergente, l’adoption de politiques et de réglementations adéquates prend du temps.

Par exemple, un échange de crypto-monnaie décentralisé, tel que Uniswap, agit comme une plateforme de trading P2P et nécessite des contrats intelligents pour faciliter les transactions. Cela rend presque impossible l’analyse des identités des utilisateurs qui exploitent la plateforme à partir de leurs portefeuilles cryptographiques. Ces portefeuilles non dépositaires, ainsi que leurs clés privées correspondantes, sont une chaîne de lettres et de chiffres. Cela signifie qu’il peut être très difficile de prévenir la fraude et d’empêcher les mauvais acteurs d’approuver les escroqueries.

Le graphique ci-dessous montre que même s’il y a eu une réduction significative du volume de blanchiment d’argent en cryptomonnaies en 2023, la tendance à long terme de 2019 suggère que 2024 et 2025 pourraient connaître une autre augmentation spectaculaire. Cette théorie est étayée par la vague attendue de liquidités et d’utilisateurs arrivant sur le marché au cours des prochaines années.

Pourquoi les échanges cryptographiques nécessitent KYC

L’omission du KYC des échanges de cryptomonnaies augmentera considérablement le risque de criminalité financière auquel votre plateforme est exposée. KYC de crypto-monnaie les stratégies ne doivent pas nuire à votre entreprise mais doivent contribuer à la prévention des délits financiers. Les processus KYC doivent faciliter la conformité, garantissant que les entreprises respectent les cadres juridiques requis tout en créant une expérience utilisateur rationalisée avec des solutions d'acquisition de clients fluides.

Ne pas introduire le KYC pour les fournisseurs de cryptomonnaies :

Augmenter le risque d’activité criminelle : Cela entraînera une atteinte à la réputation, compensant de nombreuses sources de revenus dont bénéficient généralement les échanges cryptographiques, tels que les frais d'inscription des nouveaux jetons.

Entraîner le non-respect de la réglementation LBC : Les exigences légales doivent être respectées. Comme on l’a vu en 2023, les frais de non-conformité en matière de cryptographie peuvent se chiffrer en milliards de dollars et menacer sérieusement le fonctionnement continu des fournisseurs.

Générer une attention indésirable de la part des régulateurs : La faiblesse de la stratégie KYC attirera probablement davantage l’attention des régulateurs juridictionnels. En effet, il peut sembler qu’une plateforme ne fait pas délibérément preuve de la diligence raisonnable requise envers les utilisateurs, ce qui facilite le transfert de fonds illicites et entraîne des difficultés pour garantir la conformité.

Confiance réduite : Aujourd’hui plus que jamais, les plateformes de cryptographie nécessitent des processus KYC rigoureux. La confiance dans le secteur, ou son absence, est le principal élément répulsif pour les investisseurs institutionnels. Les plateformes qui n’adhèrent pas aux réglementations AML seront probablement laissées pour compte dans ce secteur en évolution rapide.

Réglementation européenne sur la cryptographie

L’Union européenne a lentement introduit une législation réglementant les échanges de cryptomonnaies et les plateformes industrielles associées. En juin 2023, il a publié un cadre pour les marchés des actifs cryptographiques (MiCA), avec un accent particulier sur l'application des stablecoins. La politique entrera pleinement en vigueur en décembre 2024.

Ce cadre réglementaire a été établi pour garantir que les régions de l’UE ne soient pas à la traîne dans la révolution des actifs numériques. En janvier 2024, le Conseil de l'UE a publié de nouvelles définitions concernant les types d'institutions ayant une responsabilité naturelle dans la protection du système financier contre la criminalité, le blanchiment d'argent et le financement du terrorisme.

« Les nouvelles règles couvriront la majeure partie du secteur de la cryptographie, obliger tous les fournisseurs de services sur crypto-actifs (CASP) à faire preuve de diligence raisonnable à l’égard de leurs clients.»

Concernant la réglementation spécifique KYC, la même décision exige que toutes les transactions d'une valeur supérieure à 1 000 € soient soumises à des mesures de diligence raisonnables approfondies. Les entreprises de cryptographie ne pourront adhérer à ces nouvelles réglementations que si elles sont associées à un service eKYC capable d'effectuer ces contrôles KYC à l'échelle exigée par les utilisateurs de l'espace cryptographique.

Réglementations cryptographiques américaines et SEC

La SEC (Securities and Exchange Commission) a constitué un obstacle à un écosystème de crypto-monnaie prospère en Amérique, imposant des réglementations fédérales strictes au secteur. Présidée par Gary Gensler, l’organisation a contrecarré les crypto-monnaies à chaque instant, qualifiant plusieurs altcoins clés de titres américains. Cependant, même si ce sujet fait parler de lui depuis de nombreuses années, le vent semble avoir tourné.

Aujourd'hui, la Commission a approuvé la cotation et la négociation de un certain nombre d'actions de produits négociés en bourse (ETP) Bitcoin au comptant.

Cela illustre un revirement majeur dans la politique fédérale américaine en matière de crypto-monnaie et l’attitude envers la conformité et la réglementation en matière de crypto-monnaie aux États-Unis. Cela suggère que d’autres lois seront mises en place au fil de l’année.

Réglementation britannique sur la cryptographie

La Financial Conduct Authority (FCA) se limite actuellement à garantir que les sociétés de cryptographie qui opèrent au Royaume-Uni sont enregistrées auprès de la FCA et adhérer à la législation britannique en matière de lutte contre le blanchiment d'argent (AML) et le financement du terrorisme (CTF).

Depuis des années, le Royaume-Uni est une plaque tournante de l’innovation financière, mais la révolution mondiale des cryptomonnaies menace ce statut. Le gouvernement britannique a déclaré qu'il s'engageait à faire du Royaume-Uni une plaque tournante mondiale pour l'innovation en matière de crypto-monnaie ; les développements survenus début février suggèrent qu’ils s’en tiennent à ce plan.

Jalonnement et Stablecoins

Le secrétaire au Trésor du Royaume-Uni a déclaré que la législation concernant le jalonnement et les pièces stables devrait être attendu dans les 6 mois. Cela laisserait attendre en août 2024 des politiques concluantes en matière de jalonnement et de pièces stables.

Les efforts mondiaux sur les marchés des cryptomonnaies ne vont que dans une seule direction : vers un secteur plus réglementé. Une réglementation plus poussée servira à renforcer la force du secteur avec de nouvelles liquidités, de nouveaux utilisateurs et une augmentation des revenus des services du secteur.

Il s’agit cependant d’une arme à double tranchant pour les échanges cryptographiques et les fournisseurs associés. Une réglementation plus poussée nécessitera des efforts de conformité plus stricts, en particulier dans les domaines de l'AML, du KYC et de l'IDV. Ces développements rendront les solutions KYC vitales pour l’évolutivité du secteur.

Réglementation mondiale sur la cryptographie

Un rapport du Groupe d’action financière (GAFI) de 2023 révèle que les juridictions mondiales continuent d’être confrontées à des exigences réglementaires fondamentales. Il s’agit notamment de la promulgation d’une évaluation des risques, agissant sur la législation qui réglemente les fournisseurs de services d’actifs cryptographiques (CASP). Le rapport a constaté que seulement 75% des juridictions ne respectent que partiellement les exigences du GAFI.

Cela laisse un énorme secteur du marché dont la conformité réglementaire n’est pas prise en compte. Le rapport a également établi qu'il y avait eu une mauvaise mise en œuvre, voire aucune, de la règle de voyage dans plus de la moitié des juridictions impliquées dans le rapport.

Toutes les sociétés de cryptographie doivent filtrer, enregistrer et communiquer les informations de l'expéditeur et du destinataire pour transactions cryptographiques dépassant $1,000.

Le seuil de chiffre exact varie d’une région à l’autre. Cependant, le rapport du GAFI suggère que cette politique n'est pas suivie. Cela peut être dû à la complexité de la tâche : exercer une diligence raisonnable renforcée sur les utilisateurs, ainsi que surveiller leurs transactions, peut s'avérer un défi laborieux.

Les solutions KYC résolvent cependant ce problème en automatisant la tâche dans son intégralité. Lors de l'inscription du client, un profil de risque est créé sur la base de ses contrôles de diligence raisonnable client. Ces informations sont surveillées en temps réel, ce qui signifie que les CASP peuvent enquêter et effectuer une diligence raisonnable en temps opportun sur leurs utilisateurs en cas de transaction suspecte. Pour plus d'informations sur la règle de voyage crypto, lisez La règle de voyage cryptographique et la nécessité d'un logiciel de conformité AML.

Choisir les programmes de cryptographie KYC

Les plateformes cryptographiques ont désormais l’énorme responsabilité de protéger le système financier. À mesure que les écosystèmes cryptographiques se développent d’année en année, davantage d’afflux de capitaux sont attendus en 2024 et 2025 que jamais auparavant. Il est essentiel de garantir que le processus d'acquisition de clients est optimisé pour faciliter la transition des clients potentiels vers des utilisateurs actifs et que le même processus respecte les normes de protection des consommateurs.

Si votre processus d'acquisition de clients s'avère difficile à mettre à l'échelle ou si vous recherchez des solutions en matière d'AML, KYC et IDV, contactez dès aujourd'hui l'un des spécialistes de ComplyCube.