TL;DR : Comparer les plateformes KYC et choisir le prestataire le mieux noté permet aux organisations de concilier conformité, efficacité et croissance. Les leaders du marché se distinguent par leurs fonctionnalités de pointe en matière de vérification d'identité, de détection passive du vivant et de workflows basés sur les risques, le tout soutenu par des certifications reconnues telles que ISO 27001 et UK DIATF.

Choisir un prestataire KYC de premier ordre implique de concilier l'innovation technologique des fonctionnalités KYC avec la capacité des organisations à se conformer à la réglementation. Choisir le bon prestataire peut avoir un impact significatif sur l'efficacité et la croissance d'une entreprise. Ce guide présente les dernières fonctionnalités phares en matière de vérification d'identité, les principaux différenciateurs du marché et les étapes pratiques permettant aux équipes de conformité d'évaluer en toute confiance les capacités de la plateforme KYC.

Qu'est-ce qu'un fournisseur KYC ?

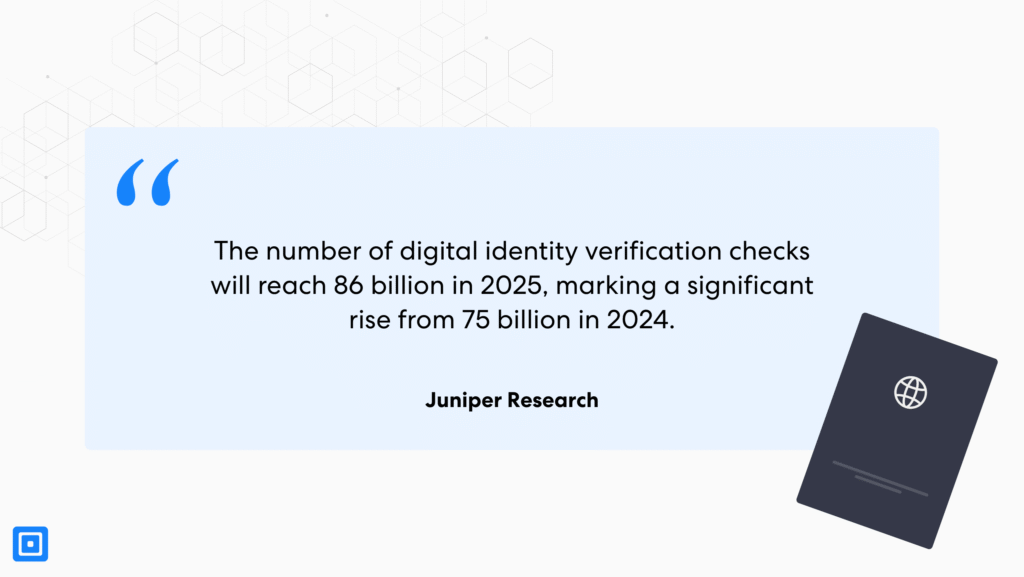

UNE Connaître votre client (KYC) Un fournisseur de logiciels est une entreprise de services ou de technologie tierce qui aide les entreprises et les institutions financières à garantir que leurs clients sont bien ceux qu'ils prétendent être. Recherche sur le genévrierLe nombre de contrôles d’identité numérique a atteint 75 milliards en 2024 et devrait augmenter à 86 milliards en 2025.

Cette forte augmentation illustre à quel point les processus KYC sont devenus une exigence essentielle pour de nombreuses entreprises opérant dans de nombreux secteurs. De la santé aux cryptomonnaies, les entreprises qui utilisent des logiciels KYC peuvent facilement vérifier et authentifier l'identité de leurs clients. Les contrôles KYC sont essentiels dans la lutte contre le blanchiment d'argent, l'usurpation d'identité et autres délits financiers.

Principales raisons d'utiliser un fournisseur KYC :

- Réduisez le risque de criminalité financière, de vol d’identité et de blanchiment d’argent.

- Optimisez l’efficacité opérationnelle et obtenez un retour sur investissement élevé.

- Respectez la conformité réglementaire pour éviter les sanctions financières.

- Réalisez un parcours d’intégration client sans friction.

- Construisez des relations clients basées sur la confiance.

Identifier les meilleurs fournisseurs KYC

Pour distinguer un fournisseur KYC de premier ordre des autres fournisseurs du marché, il faut analyser de nombreux facteurs et données. Parmi ces facteurs figurent l'évolutivité de la solution KYC, sa conformité aux réglementations nationales et internationales en la matière et sa prise en charge de parcours utilisateurs variés. Voici quelques-uns des éléments incontournables des meilleurs fournisseurs de logiciels KYC :

Solutions de conformité unifiées avec flexibilité modulaire

Les principaux fournisseurs proposent une couverture de conformité modulaire en intégrant des solutions de vérification d'identité (IDV), de lutte contre le blanchiment d'argent (AML) et de connaissance de l'entreprise (KYB) au sein d'une plateforme unique. Les organisations peuvent ainsi gérer vérification des documents Vérifications d'identité (IDV), évaluation des profils de risque des clients (AML) et vérification des activités (KYB). Les entreprises peuvent espérer un meilleur retour sur investissement avec un fournisseur prenant en charge différents types de vérifications.

Couverture de conformité multi-juridictionnelle

La mondialisation a incité de nombreuses entreprises à étendre leurs activités à différentes régions. Il est donc essentiel de choisir un logiciel KYC de pointe offrant une couverture internationale étendue. La prise en charge de langues et de types de documents variés est désormais indispensable pour les fournisseurs KYC. Les organisations peuvent ainsi s'implanter dans de nouvelles régions sans empiéter sur les réglementations internationales.

Technologies de dépistage en temps réel

Vérifications en temps réel contre listes de surveillance mondiales, bases de données sur les sanctions, personnes politiquement exposées (PPE) et sources médiatiques défavorables ne sont plus facultatives. Une technologie KYC performante peut automatiser le filtrage des clients, permettant aux entreprises de surveiller les modifications des données clients et les risques sans nécessiter aucune forme d'intervention manuelle. Cliquez ici pour en savoir plus sur « Qu’est-ce qu’une personne politiquement exposée (PPE) ».

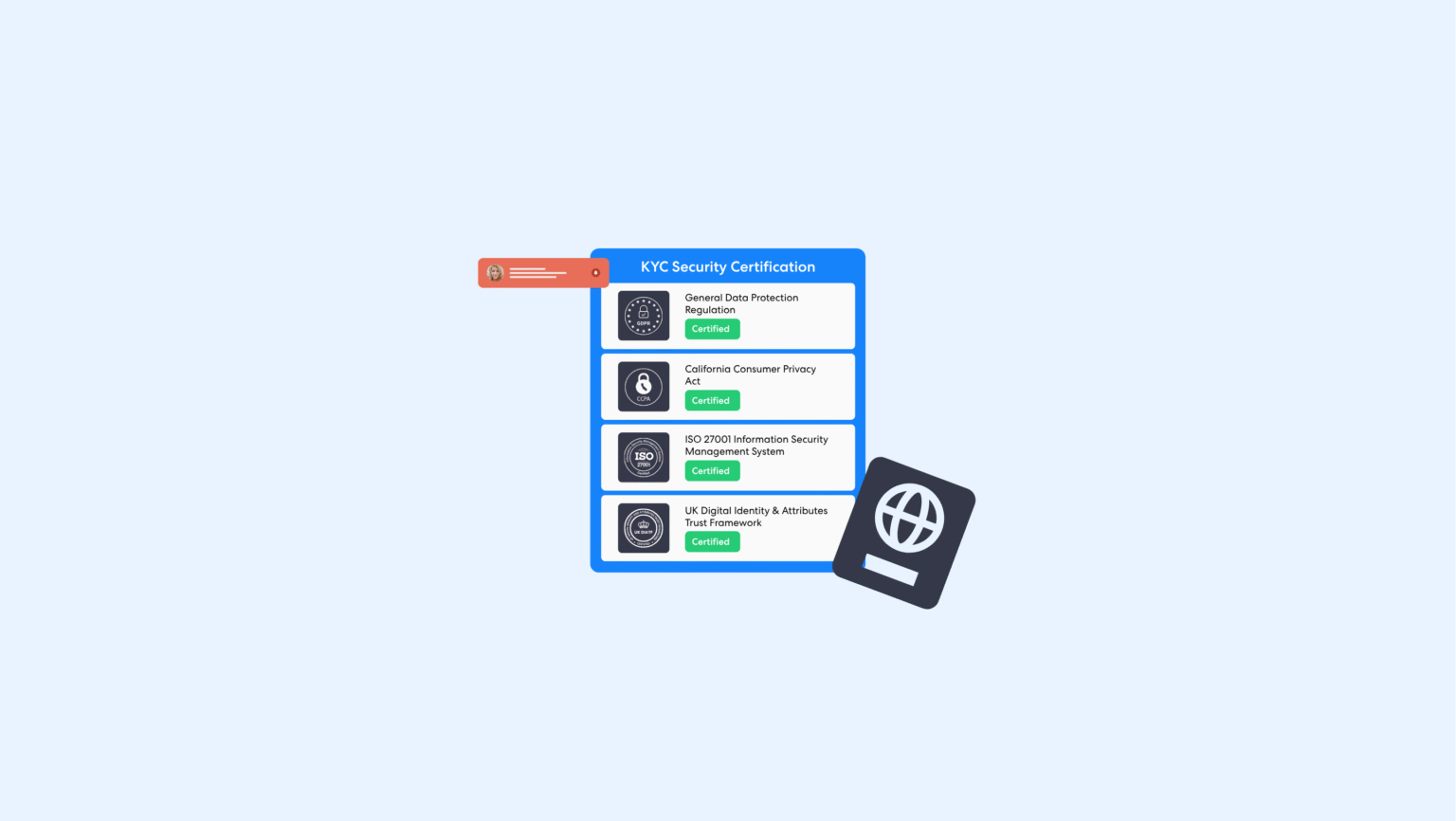

Certifications réglementaires et de sécurité

Enfin, une reconnaissance et une certification sectorielles et réglementaires fiables confèrent à un logiciel KYC une crédibilité et une confiance accrues. Les certifications, notamment la conformité aux normes ISO 27001 et RGPD, garantissent un niveau élevé de sécurité et de confidentialité, et garantissent la conformité. De plus, les certificats spécifiques à chaque pays, tels que le Digital Identity and Attributes Trust Framework (DIATF) du Royaume-Uni, renforcent encore la maturité opérationnelle.

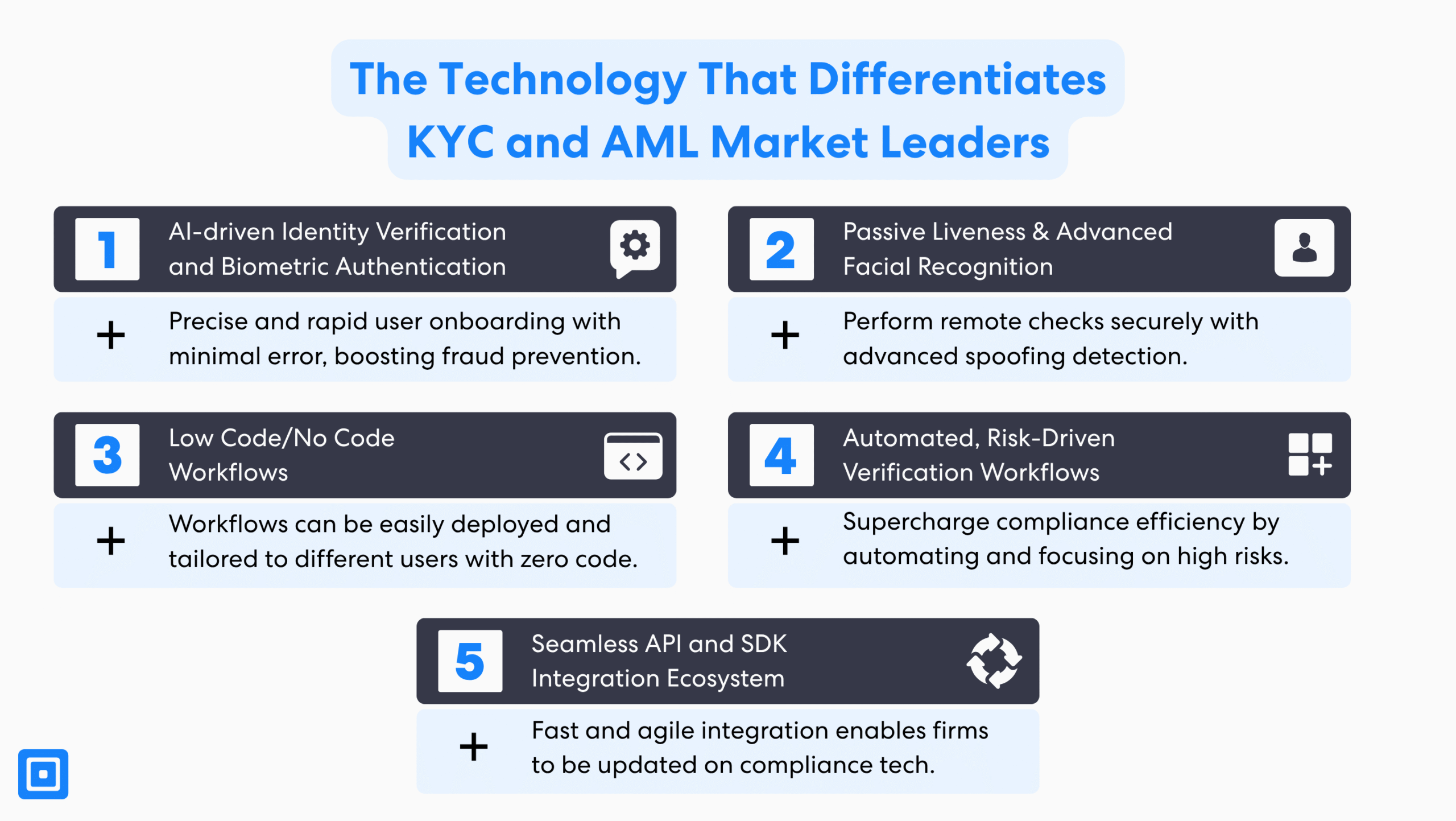

Caractéristiques spécifiques qui différencient les leaders du marché en matière de KYC et de LBC

Ce qui rend une solution de connaissance du client (KYC) supérieure, c'est sa précision et son intelligence, et non le nombre d'outils ou de services qu'elle offre. Fournir des services de lutte contre le blanchiment d'argent et prévention de la fraude Les solutions ne sont rien si elles ne contribuent pas à rendre la conformité KYC plus précise, plus conforme et plus rapide :

1. Vérification d'identité et authentification biométrique alimentées par l'IA

Une technologie KYC de premier plan intègre l'intelligence artificielle et l'apprentissage automatique pour extraire et vérifier divers documents d'identité à l'échelle mondiale avec une précision de l'ordre de la milliseconde. Cela inclut des documents d'identité tels que les passeports, les permis de conduire, les factures de services publics, etc. Par exemple, la détection du vivant ou Reconnaissance optique de caractères (OCR) pour traiter et vérifier les documents d'identité en langue allemande sans augmenter le travail manuel.

2. Technologie avancée de reconnaissance faciale

Une autre technologie KYC notable repose sur des méthodes passives de vérification de l'activité. Contrairement aux méthodes actives traditionnelles qui obligent les clients à tourner la tête, elle utilise Technologie de détection des attaques de présentation (PAD)PAD intègre la cartographie faciale 3D et la détection des micro-expressions pour évaluer la vivacité. Les entreprises peuvent facilement effectuer des vérifications d'identification à distance et garantir une expérience utilisateur fluide.

3. Flux de vérification sans code ou à faible code

Les meilleurs fournisseurs KYC proposent des outils de création de règles par glisser-déposer, permettant aux équipes de conformité et de gestion des risques de déployer une logique de risque sans intervention de développeur ni langage de programmation. Par exemple, une entreprise de cryptomonnaies peut configurer différents workflows d'intégration client pour deux types de clients distincts, sans une seule ligne de code.

4. Flux de travail automatisés et personnalisés basés sur les risques

Les logiciels KYC, qui favorisent une approche de vérification basée sur les risques grâce à l'IA et à l'automatisation des flux de travail, sont imbattables. Ces solutions KYC déclenchent des contrôles de vigilance renforcés uniquement lorsque cela est nécessaire, en fonction des signaux de détection de fraude en temps réel. Cela permet de contourner rapidement les comptes clients à faible risque tout en concentrant les vérifications manuelles sur les cas à plus haut risque. Cela garantit une conformité et un suivi des transactions efficaces et précis, avec un minimum d'efforts.

5. Capacités d'intégration API et SDK

Les API et les SDK mobiles optimisent le processus d'intégration en connectant et en automatisant les flux de travail au sein des systèmes existants. Les organisations peuvent utiliser leur processus KYC actuel et intégrer de nouvelles fonctionnalités une fois celui-ci déployé. Les API et les SDK simplifient la mise en place d'un système de vérification robuste et anticipant l'évolution de la réglementation en matière de blanchiment d'argent.

Reconnaissance du marché et influence sur la confiance des acheteurs

Les meilleurs prestataires KYC acquièrent également une position de leader dans le domaine des solutions KYC et AML grâce aux distinctions du secteur et aux sites d'évaluation. Ces récompenses et forums d'évaluation permettent aux équipes de conformité de recueillir davantage d'informations sur les capacités de vérification, le support client et l'efficacité réglementaire d'un prestataire.

- Prix RegTech Insight : RegTech100 et FinCrimeTech50 La liste récompense les fournisseurs de solutions RegTech KYC innovantes qui visent à prévenir la criminalité financière et le blanchiment d'argent.

- Prix de la British Bank : le Prix du partenaire RegTech de l'année célèbre les logiciels KYC exceptionnels qui aident les institutions financières dans leurs efforts de prévention de la fraude, tels que votés par les utilisateurs du produit.

- G2 : Plateforme d'évaluation par les pairs Où les utilisateurs évaluent et commentent les produits SaaS. Tous les avis sont vérifiés de manière approfondie pour offrir aux clients une compréhension objective du produit.

- TrustRadius : Ce site comprend avis d'utilisateurs approfondis et des notes pour des entreprises spécifiques de KYC et de conformité. Les évaluations incluent les avantages et les inconvénients d'un produit, offrant des informations détaillées.

- Capterra : UNE site d'évaluation des utilisateurs, proposant des explications détaillées sur un produit grâce aux avis clients. Le site propose des fonctionnalités logicielles détaillées et des comparaisons de prix.

Étude de cas : La Commonwealth Bank of Australia (CBA) fait face à une pénalité de AU$700M

Défi:

En 2018, le Banque du Commonwealth d'Australie (CBA) a été condamné à une amende AU$700 millions par l'AUSTRAC après avoir omis de signaler 53 500 transactions suspectesLa cause profonde résidait dans des systèmes KYC/AML obsolètes et manuels, incapables de surveiller efficacement les flux de transactions ni d'amplifier les risques à grande échelle. La banque a ainsi été privée de visibilité sur les manquements systémiques à la conformité pendant plusieurs années.

Impact:

Cette sanction, l'une des plus lourdes de l'histoire de la lutte contre le blanchiment d'argent, a suscité une surveillance réglementaire intense et porté atteinte à la réputation de la CBA en tant qu'institution financière de confiance. Le scandale a imposé un programme de remédiation coûteux à l'échelle du système, nécessitant des ressources importantes pour moderniser les processus de conformité. Il a également mis en évidence les risques financiers et de réputation considérables que les anciennes solutions KYC faisaient peser sur les institutions.

Comment ComplyCube aurait pu aider :

ComplyCube dépistage AML en temps réel, alertes automatisées d'activités suspectes et intégrations API transparentes Cela aurait permis à la CBA de détecter et de signaler les problèmes avant qu'ils ne deviennent systémiques. Grâce à la détection des fraudes par IA et à des flux de travail configurables, la CBA aurait pu réduire son recours aux rapports manuels, garantissant ainsi une conformité totale tout en rationalisant ses opérations.

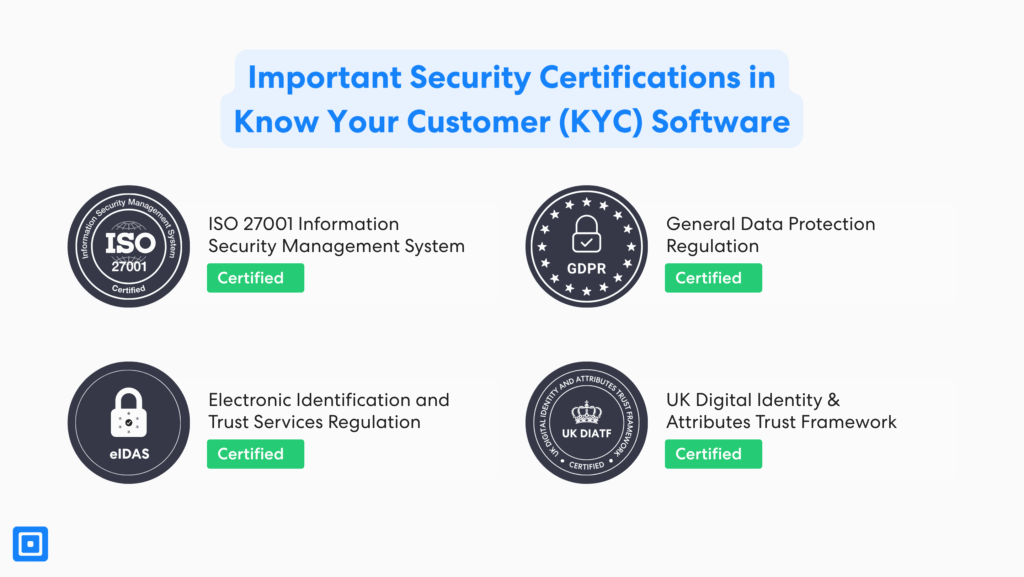

Certifications de sécurité importantes dans les logiciels de connaissance du client (KYC)

L'obtention de certifications de sécurité garantit aux organisations la crédibilité et l'engagement d'un fournisseur à sécuriser ses solutions KYC, AML et de vérification d'identité. Ces solutions incluent la vérification biométrique, la vérification d'identité numérique et les processus de gestion des données. La conformité est garantie grâce à des outils performants de gestion des documents et de reporting.

- ISO/IEC 27001:2022 (Gestion de la sécurité de l'information) : Ces certifications Démontre qu'un prestataire KYC respecte les exigences de mise en œuvre et de maintenance d'un système de gestion de la sécurité de l'information (SGSI). Il atteste que le logiciel KYC gère la vérification d'identité et les données KYC conformément aux réglementations de sécurité mondialement reconnues.

- Cadre de confiance en matière d'identité et d'attributs numériques du Royaume-Uni (DIATF) : La certification UK DIATF est une certification aux exigences rigoureuses. Les logiciels KYC certifiés UK DIATF répondent à des normes élevées en matière de processus de conformité, démontrant ainsi la qualité de la gestion et la sécurité des solutions de vérification d'identité numérique. Pour en savoir plus sur le cadre UK DIATF, consultez le site web. en cliquant ici.

- Règlement sur l'identification électronique et les services de confiance (eIDAS) : eIDAS Il s'agit d'un règlement européen qui définit les normes en matière de vérification d'identité électronique et de services de confiance. Les fournisseurs certifiés eIDAS satisfont aux exigences strictes de conformité KYC, ce qui leur permet de proposer des solutions de signature électronique et de vérification biométrique dans tous les États membres de l'UE.

Points clés à retenir

- Les meilleurs fournisseurs KYC favorisent la conformité, la prévention de la fraude et l'efficacité.

- Les solutions unifiées IDV, AML et KYB offrent une conformité évolutive à moindre coût.

- La vérification basée sur l’IA et les flux de travail basés sur les risques distinguent les leaders.

- Une couverture mondiale et des certifications telles que ISO 27001 renforcent la confiance et la crédibilité.

- ComplyCube combine tous ces atouts dans une plateforme KYC fiable et primée.

Renforcez la conformité KYC avec les principaux fournisseurs de logiciels

Les principaux leaders des logiciels KYC proposent en permanence des solutions de vérification d'identité et de KYC toujours plus intelligentes et innovantes pour accélérer et optimiser la conformité réglementaire. De la vérification d'identité basée sur l'IA à la détection passive du vivant, en passant par les solutions sans code, les institutions financières peuvent s'attendre à une croissance accélérée et à des processus de conformité rentables. Les entreprises peuvent choisir un véritable partenaire de conformité en privilégiant la crédibilité réglementaire, l'automatisation évolutive, la précision des fonctionnalités et l'innovation constante.

ComplyCube est une plateforme primée de lutte contre le blanchiment d'argent et de connaissance du client (KYC), approuvée par des institutions telles que Lyca Mobile, MoneySmart et des FinTechs à forte croissance. Pour en savoir plus, contacter un membre de l'équipe.

Questions fréquemment posées

Qu'est-ce qu'un fournisseur KYC et pourquoi est-il essentiel pour la conformité ?

Un prestataire KYC est une plateforme tierce qui vérifie l'identité des clients afin de répondre aux exigences réglementaires. Il aide les entreprises à prévenir la fraude, à garantir leur conformité aux lois anti-blanchiment d'argent (AML) et à établir des relations de confiance avec leurs clients.

Comment les meilleurs fournisseurs KYC aident-ils les organisations à réduire les risques de criminalité financière ?

Les principaux prestataires KYC utilisent la vérification d'identité basée sur l'IA, les contrôles biométriques et le filtrage en temps réel des sanctions, des PPE et des listes de médias défavorables. Ces fonctionnalités permettent de détecter la fraude en amont et de minimiser les risques tels que le blanchiment d'argent et l'usurpation d'identité.

Quelles caractéristiques distinguent les meilleurs fournisseurs KYC des autres fournisseurs ?

Les plateformes KYC les mieux notées offrent des fonctionnalités avancées telles que la détection passive de l'activité, la création de workflows sans code, la vérification basée sur les risques et l'intégration d'API. Ces fonctionnalités améliorent la précision, l'efficacité de la conformité et l'expérience client.

Pourquoi la couverture mondiale et les certifications de sécurité sont-elles essentielles dans les logiciels KYC ?

Le support documentaire mondial permet aux entreprises de se développer dans plusieurs régions sans enfreindre les réglementations. Des certifications telles que ISO 27001, eIDAS et UK DIATF témoignent de l'engagement d'un fournisseur en matière de sécurité et de conformité des données, renforçant ainsi la confiance et la crédibilité.

Comment les entreprises peuvent-elles évaluer et sélectionner le meilleur fournisseur KYC pour leurs besoins ?

Les organisations doivent évaluer les fournisseurs KYC en fonction de leur évolutivité, de leur conformité réglementaire, de leurs qualifications en matière de sécurité et de leur reconnaissance sur le marché. Privilégier des fonctionnalités unifiées d'identification, de lutte contre le blanchiment d'argent et de connaissance client garantit une conformité rentable et une croissance durable.