Les médias défavorables ou négatifs comprennent toutes les informations défavorables obtenues auprès de diverses sources d'information et de médias fiables. Une vérification des médias indésirables peut exposer des risques AML cachés tels que le risque d'association, le risque de criminalité financière (FinCrime) ou le risque juridique. Plus d'informations sur le filtrage des médias indésirables ci-dessous.

Qu'est-ce que le filtrage des médias indésirables ?

Le filtrage des médias défavorables consiste à interroger des sources de données fiables pour les nouvelles négatives associées à un individu ou à une entreprise. Ces vérifications peuvent révéler des liens cachés avec FinCrime ou des activités similaires qui peuvent présenter un risque de réputation pour l'entreprise. Par conséquent, le filtrage des médias indésirables doit faire partie intégrante du processus Know Your Customer (KYC) pour permettre aux entreprises d'identifier et de protéger leur entreprise contre divers risques de lutte contre le blanchiment d'argent (AML).

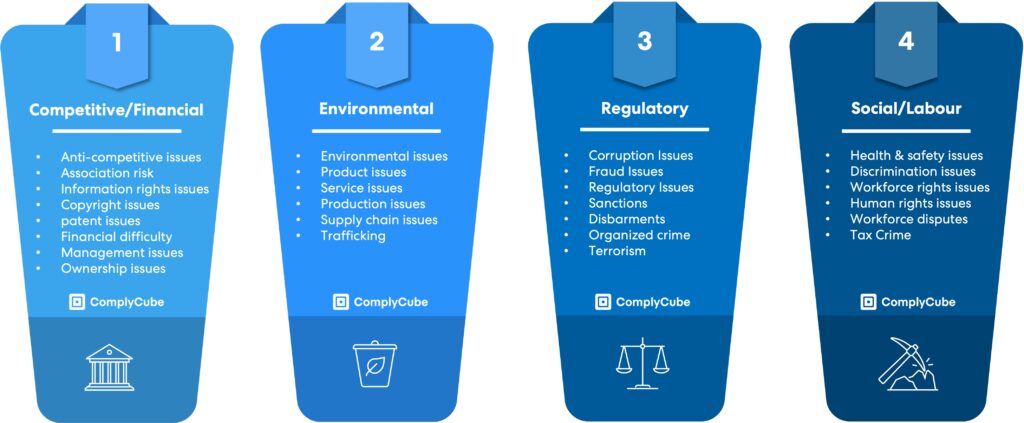

Chez ComplyCube, nous utilisons les compartiments suivants pour catégoriser les médias indésirables :

Où réoes Adverse Media cà moi FROM?

- Presses et médias traditionnels.

- Bases de données des organisations internationales.

- Blogs et articles Web.

- Sites Web spécialisés qui publient des problèmes impliquant AML et FinCrime.

- Réseaux sociaux et forums Internet.

- Communiqués de presse et avis publiés par les régulateurs, les organismes chargés de l'application de la loi, les autorités fiscales et d'autres organismes gouvernementaux.

Que disent les organismes de réglementation à propos des vérifications des médias défavorables ?

Il n'est pas surprenant que différentes juridictions et régulateurs appliquent diverses réglementations et directives en matière de lutte contre le blanchiment d'argent dans les médias indésirables. Cependant, ils soulignent tous la nécessité d'établir des profils de risque précis des clients.

Groupe d'action financière (GAFI) recommande des « recherches vérifiables de médias indésirables » dans le cadre des évaluations du risque client et souligne la nécessité de « comprendre la réputation du client ». Elle exige également des entreprises qu'elles déterminent si les clients à haut risque ont fait l'objet d'une « enquête antérieure » pour blanchiment d'argent ou financement du terrorisme ou s'ils ont fait l'objet d'une application réglementaire dans le passé.

De même, la 4e directive anti-blanchiment de l'UE (4MLD), également transposée dans le droit britannique, oblige les entreprises à effectuer une vigilance accrue à l'égard de la clientèle (CDD) pour les clients à haut risque, en tirant parti des recherches open-source ou Adverse Media. 4MLD a été renforcé par 5MLD le 10 janvier 2020 avec la nouvelle directive encourageant le filtrage automatisé des médias indésirables. Le 3 décembre 2020, la 6MLD est entrée en vigueur, ajoutant la cybercriminalité et la criminalité environnementale à la liste des crimes sous-jacents de blanchiment d'argent et élargissant la responsabilité pénale AML.

À la suite du Brexit, le Royaume-Uni s'est retiré du 6MLD, au motif que la législation nationale 'va beaucoup plus loin'. Cependant, toute entreprise britannique réglementée opérant en Europe doit se conformer à la 6MLD.

Les États Unis Réseau de lutte contre la criminalité financière (FinCEN) exige des institutions financières qu'elles effectuent un filtrage des médias défavorables dans le cadre du processus CDD. Le FinCEN exige également une approche AML basée sur les risques qui inclut un filtrage des médias indésirables tout au long de la relation, en d'autres termes, des vérifications des médias indésirables en cours.

Le défi du filtrage des médias indésirables

Le dépistage manuel des médias indésirables prend du temps, est très inefficace et n'évolue pas. Par exemple:

- Les institutions utilisent des recherches sur Internet, « googler » des articles de presse pour effectuer des recherches manuelles de nouvelles négatives sur les clients à haut risque.

- Le résultat de ces recherches doit être recoupé avec d'autres sources de données et doit finalement être approuvé par les responsables de la conformité.

- Ce processus manuel est exigeant en main-d'œuvre, coûteux, très sujet aux erreurs et sujet à des préjugés humains accrus.

- La couverture médiatique évolue à un rythme effarant. Par conséquent, les recherches manuelles ne fournissent qu'un instantané du risque statique.

- La couverture médiatique peut ne pas être disponible dans une langue familière ou accessible et peut donc être mal comprise.

- Un accès limité à certaines sources conduira à quelques médias indésirables à passer inaperçus.

Comment nos processus automatisés vous aideront-ils?

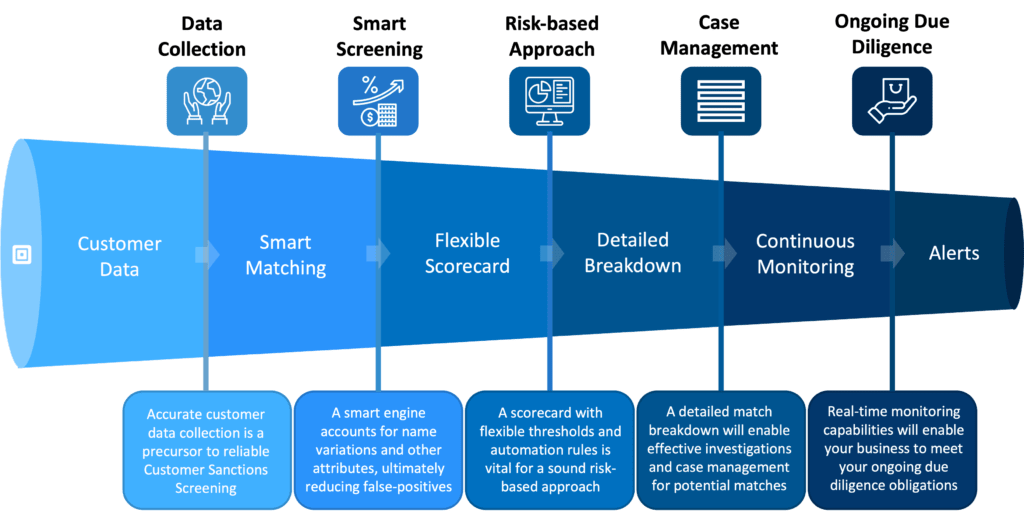

Dans le paysage médiatique actuel, un processus reposant sur des recherches manuelles ne peut pas faire face à des systèmes automatisés qui assimilent d'énormes quantités de données en temps réel, les valident, puis envoient des notifications dès qu'il y a quelque chose d'intéressant.

Ainsi, les vérifications systématiques des médias indésirables vous offrent un aperçu plus approfondi de vos clients et vous permettent d'adapter les recherches en fonction de votre approche du risque et des exigences réglementaires. Avec des systèmes de pointe tels que ComplyCube, vous pourrez filtrer les clients à travers une vaste gamme de bases de données et de sources d'informations tout en ne recevant que des résultats pertinents pour les risques. Notre plate-forme leader vous permettra de protéger votre entreprise contre les risques de réputation et de lutte contre le blanchiment d'argent sans effort et à moindre coût.

Vérifier www.complycube.com pour en savoir plus sur notre plateforme.