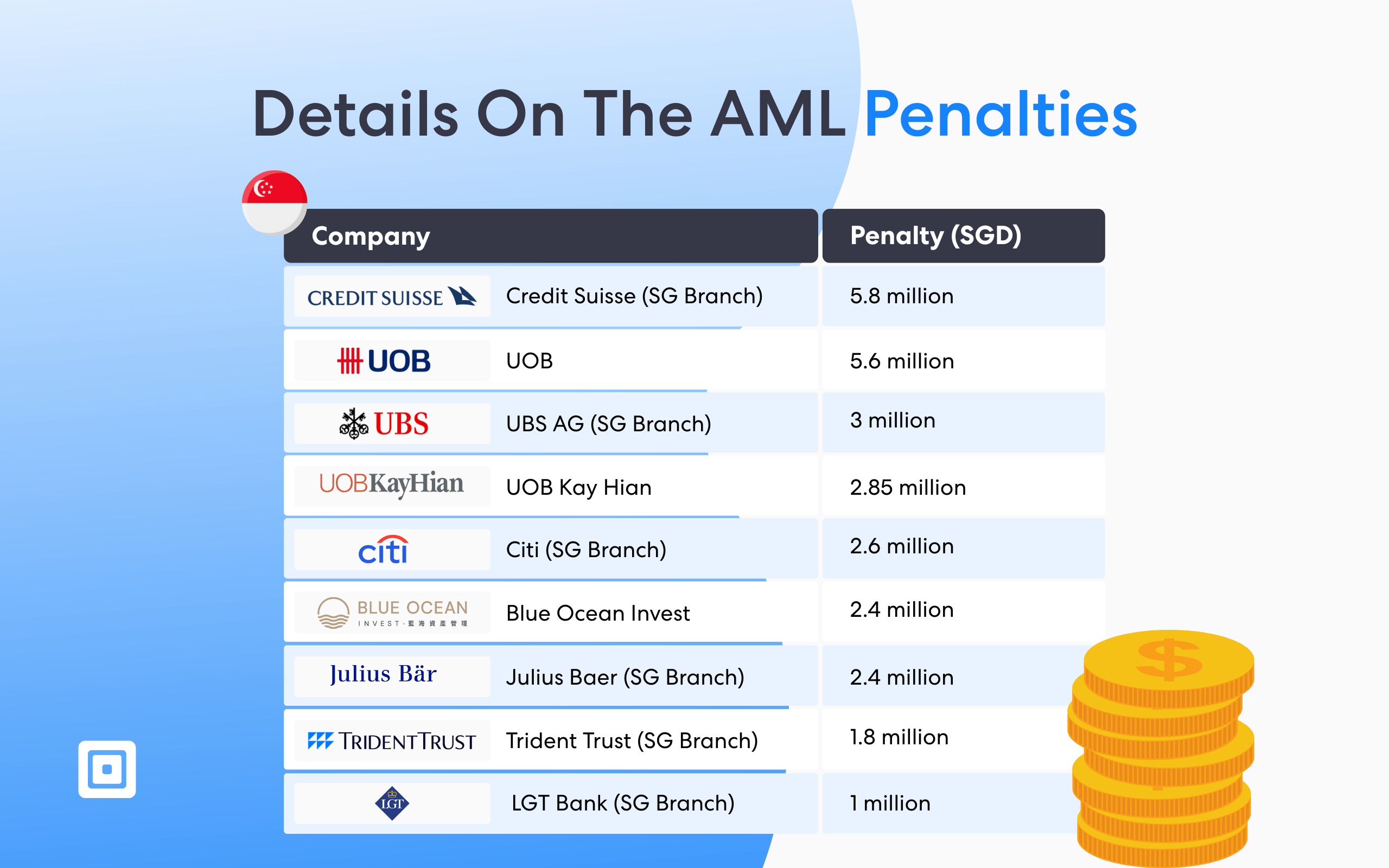

Un article de presse récent révèle que l'Autorité monétaire de Singapour (MAS) a infligé de lourdes amendes à neuf institutions financières dans le cadre de la plus importante affaire de blanchiment d'argent de Singapour, totalisant jusqu'à 27,45 millions de dollars singapouriens (près de 21,4 millions de dollars américains). Parmi les entreprises impliquées dans ce scandale de lutte contre le blanchiment d'argent (AML) figurent des sociétés financières de premier plan, telles que UOB et Citibank.

Le MAS et sa mission de lutte contre le blanchiment d'argent

Fondée en 1971, le MAS La MAS est la banque centrale et l'organisme de réglementation financière intégré de Singapour. Principal organisme de réglementation financière du pays, elle est chargée de préserver l'intégrité du système financier singapourien. En tant qu'organisme de réglementation, la MAS est fortement impliquée dans plusieurs fonctions, notamment :

- Responsabilité d'émettre des politiques sur la monnaie, les devises et les réserves de change.

- Maintenir la supervision des institutions financières telles que les banques, les assureurs et les sociétés de cryptomonnaie.

- Soutenir la stabilité du système financier en minimisant les risques associés au blanchiment d’argent et aux autres crimes financiers.

- Appliquer l’autorité et les sanctions aux entreprises qui enfreignent les lois AML.

Le mois dernier, le MAS a envoyé un avertissement choquant pour éliminer le blanchiment d'argent dans le pays, en introduisant ses règles strictes. politique de non-exception Pour les entreprises de cryptomonnaies souhaitant y opérer, toute entreprise de cryptomonnaies ne disposant pas d'une licence valide de fournisseur de services de jetons numériques (DTSP) s'expose désormais à une amende pouvant atteindre 1720000 SGD et à une peine d'emprisonnement pouvant aller jusqu'à trois ans.

Avec cette position ferme, le MAS fait à nouveau des vagues avec son message fort au monde : le blanchiment d’argent ne sera pas toléré à Singapour.

Détails sur les sanctions AML

Selon Le Straits TimesLe quotidien singapourien a annoncé les amendes le 4 juillet 2025. Le Crédit Suisse a reçu l'amende la plus élevée parmi les neuf entreprises impliquées dans cette affaire, s'élevant à 175,8 millions de dollars singapouriens. D'autres sanctions importantes ont concerné les succursales singapouriennes de grandes banques telles que UOB, UBS, UOB Kay Hian et Citibank.

Ces organisations avaient des LBA et les échecs de la lutte contre le financement du terrorisme (LFT). Parmi les échecs signalés, on peut citer :

- Gestion inadéquate des risques, notamment un accès insuffisant aux clients à haut risque

- Négligence dans l'établissement de la source de richesse des clients à haut risque

- Ignorer les transactions suspectes initialement signalées par leurs propres systèmes internes

- Faible devoir de vigilance à l'égard de la clientèle processus, y compris le manque de surveillance de la part des cadres supérieurs

De manière choquante, la MAS a signalé que certaines de ces entreprises présentaient une gouvernance de conformité inefficace, notamment au niveau de la direction. Les manquements mis en évidence représentent un risque considérable pour l'écosystème financier singapourien.

La responsabilité croissante des cadres supérieurs

Outre les sanctions infligées aux institutions financières, quelques cadres supérieurs de ces entreprises ont également été inculpés. Dix-huit personnes ont été condamnées pour manque de contrôle et de supervision des contrôles de lutte contre le blanchiment d'argent. Les hauts dirigeants de Blue Ocean Invest, dont le PDG et le directeur de l'exploitation, ainsi que les administrateurs de Trident Trust et d'UOB, ont été lourdement sanctionnés et contraints de quitter le secteur des services financiers. Cette affaire met en lumière la responsabilité croissante des cadres dirigeants dans le maintien de cadres et de politiques solides en matière de lutte contre le blanchiment d'argent.

Suivi de l'affaire de blanchiment d'argent de 2023

Ces récentes mesures d'application de la loi font suite à l'importante affaire de blanchiment d'argent révélée deux ans auparavant. En août 2023, dix ressortissants étrangers ont été arrêtés, emprisonnés et interdits d'entrée à Singapour pour blanchiment d'argent.

Cette affaire a donné lieu à la saisie de plus de 3 milliards de dollars singapouriens d'actifs illicites, marquant l'une des plus importantes opérations de blanchiment d'argent de l'histoire de Singapour. Les mesures d'application de la loi de 2025 visant les neuf institutions financières visent à les tenir responsables de leur contribution à cette affaire.

Protéger l'écosystème financier

Alors que les régulateurs du monde entier durcissent leurs politiques en matière de lutte contre le blanchiment d'argent et d'obligations de connaissance du client (KYC), les entreprises des secteurs réglementés sont confrontées à des obligations plus strictes en matière de pratiques efficaces en matière de lutte contre le blanchiment d'argent. Cette affaire historique souligne l'importance des efforts individuels et collectifs pour lutter contre la fraude et le blanchiment d'argent. Contacter un membre de l'équipe pour en savoir plus sur la façon de construire une infrastructure AML à toute épreuve.