Moderne Know-Your-Customer-Lösungen (KYC) spielen eine wichtige Rolle bei der Prävention von Geldwäsche, Terrorismusfinanzierung und Betrug. Die richtige Auswahl der KYC-Software kann die Kundenbeziehungen, die Einhaltung gesetzlicher Vorschriften und den Gewinn eines Unternehmens deutlich verbessern. Dieser Leitfaden erläutert die Bedeutung der KYC-Verifizierung, stellt branchenspezifische KYC-Tools vor und bewertet die besten Funktionen für Compliance-Plattformen in der Wachstumsphase.

Was die richtige KYC-Wahl beeinflusst: Branche und Wachstumsphase

Unternehmen sollten bei der Auswahl der besten Kennen Sie Ihren Kunden (KYC) Softwarelösungen. Diese Faktoren beeinflussen direkt die wichtigsten Kriterien für die Plattformauswahl, wie z. B. die erforderliche Länderabdeckung, Funktionsumfang und -tiefe, Skalierbarkeit und Integrationsfähigkeit.

Die Nachfrage nach KYC-Lösungen war noch nie so groß. Laut Statistiken von Statista und CNBC wird der eKYC-Markt voraussichtlich etwa $2,79 Milliarden bis 2030, gegenüber $1,57 Milliarden im Jahr 2021.

Diese Prognose unterstreicht deutlich das rasante Wachstum der KYC-Nutzung aufgrund des steigenden Bedarfs an sicheren Lösungen zur Identitätsprüfung und strengerer Compliance-Anforderungen. Neben regulatorischer Anpassung und Skalierbarkeit werden je nach Branche und Wachstumsphase verschiedene Faktoren bei der Bewertung von KYC-Partnern eine wichtige Rolle spielen, darunter:

- Branchenabhängiges Betrugsrisiko: In Branchen wie Finanzinstituten, die anfälliger für Geldwäsche und andere Finanzkriminalität sind, gelten häufig strengere Compliance-Verpflichtungen.

- Unterschiedliche Kundenerwartungen: Unternehmen in hart umkämpften Branchen, wie etwa FinTech-Startups, müssen nahtlose Prozesse zur Identitätsüberprüfung (IDV) priorisieren, um schnell Kunden zu gewinnen und zu binden.

- Überprüfen Sie Volumen und Skalierbarkeit: Je größer und transaktionsbasierter die Organisation ist, desto mehr KYC-Prüfungen müssen durchgeführt werden. Dies erfordert zuverlässige KYC-Compliance-Tools mit hoher Verfügbarkeit, zuverlässiger Infrastruktur und einer überzeugenden Erfolgsbilanz bei der Umsetzung großer Mengen.

- Budgetbeschränkungen: Kleine und mittlere Unternehmen mit Kostenbeschränkungen entscheiden sich möglicherweise für einfachere KYC-Prozesse als Großkonzerne. Diese etablierten Organisationen entscheiden sich in der Regel für komplexere Lösungen von KYC-Softwareanbietern, wie z. B. aktive Liveness, 2+2 Multi-Bureau-Prüfungen oder benutzerdefinierte AML-Screening-Listen, um die vollständige Compliance zu gewährleisten und gleichzeitig die betriebliche Effizienz zu steigern und das Kundenerlebnis zu verbessern.

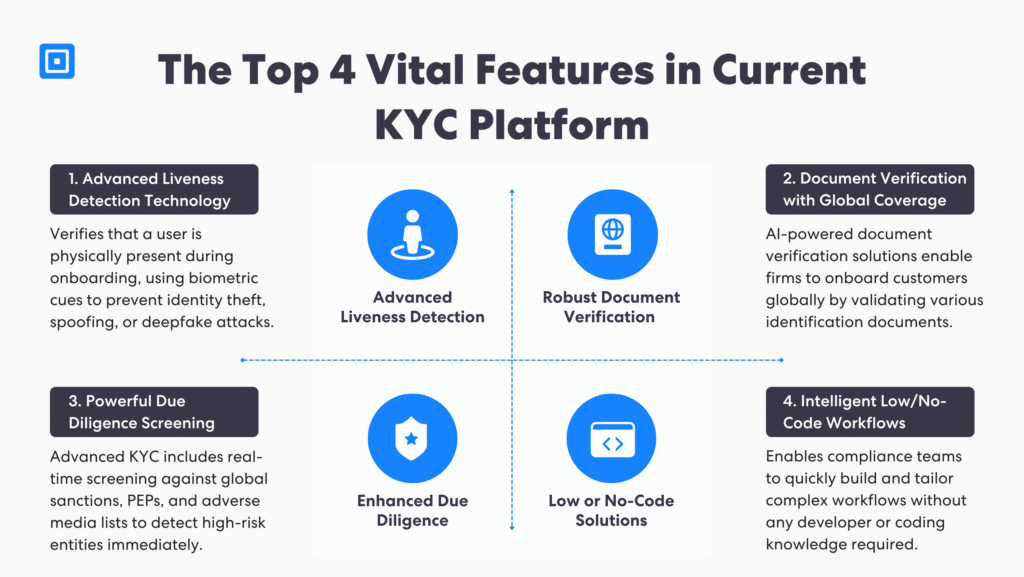

Die wichtigsten Funktionen einer KYC-Plattform, für die Sie sich entscheiden sollten

Die Auswahl der richtigen KYC-Software ist eine strategische Entscheidung, die über eine einfache Liste von Funktionen hinausgeht. Schließlich muss sie strenge regulatorische Standards erfüllen und gleichzeitig Geschwindigkeit und Genauigkeit in Einklang bringen. Dieser Abschnitt konzentriert sich auf die Kernfunktionen, die Unternehmen dabei helfen, die Identitätsprüfung und Due-Diligence-Prozesse zu optimieren und sich ändernde Vorschriften einzuhalten:

Technologie zur Lebenderkennung

Biometrische Technologien Beziehen sich auf Funktionen, die Unternehmen dabei unterstützen, die physische Anwesenheit eines Benutzers zu überprüfen und so Identitätsdiebstahl zu verhindern. Beispielsweise nutzt die Liveness-Erkennung Tausende subtiler Datenpunkte, um die Echtheit eines Kunden sicherzustellen. Technologie zur Lebenderkennung schützt vor ausgeklügelten Spoofing- und Deepfake-Angriffen und sorgt gleichzeitig für ein nahtloses Client-Onboarding.

Dokumentenprüfung mit globaler Abdeckung

Die Wahl einer KYC-Software mit breiter globaler Abdeckung ist bei grenzüberschreitenden Aktivitäten von entscheidender Bedeutung. Unternehmen können das Kunden-Onboarding durchführen, indem sie verschiedene Ausweisdokumente weltweit akzeptiert. KI-gestützte Lösungen zur Identitätsüberprüfung bieten eine schnelle Datenextraktion und biometrische Überprüfung, um legitime Benutzer präzise einzubinden und so die Abbruchraten zu senken.

Sanktionen, politisch exponierte Personen (PEPs) und negative Medienpräsenz

KYC-Software muss auch unterstützen Bekämpfung der Geldwäsche (AML) Mit umfassenden Screening-Funktionen. Echtzeit-Verifizierung und kontinuierliche Überwachung helfen Unternehmen, Hochrisikokunden anhand von Sanktions- und Beobachtungslisten zu überprüfen. Hochriskante Transaktionen und Unternehmen, die ein Risiko für Finanzkriminalität darstellen, können sofort erkannt werden, was einen proaktiven Ansatz zur Einhaltung der Geldwäschebekämpfung ermöglicht.

Intelligente Low-/No-Code-Automatisierungsworkflows

Die beste KYC-Software umfasst Low-Code- oder No-Code-Lösungen. Compliance-Prozesse können schnell extrem komplex werden. Daher ist die Fähigkeit, maßgeschneiderte und automatisierte Systeme zu entwickeln, ohne Programmierkenntnisse zu haben oder einen Entwickler einzustellen, entscheidend. Mit intelligenten Compliance-Lösungen können Unternehmen Risikomanagement aufbauen, kontinuierliche Überwachung, und Due-Diligence-Workflows, die ohne eine einzige Codezeile auf unterschiedliche Risikostufen zugeschnitten sind.

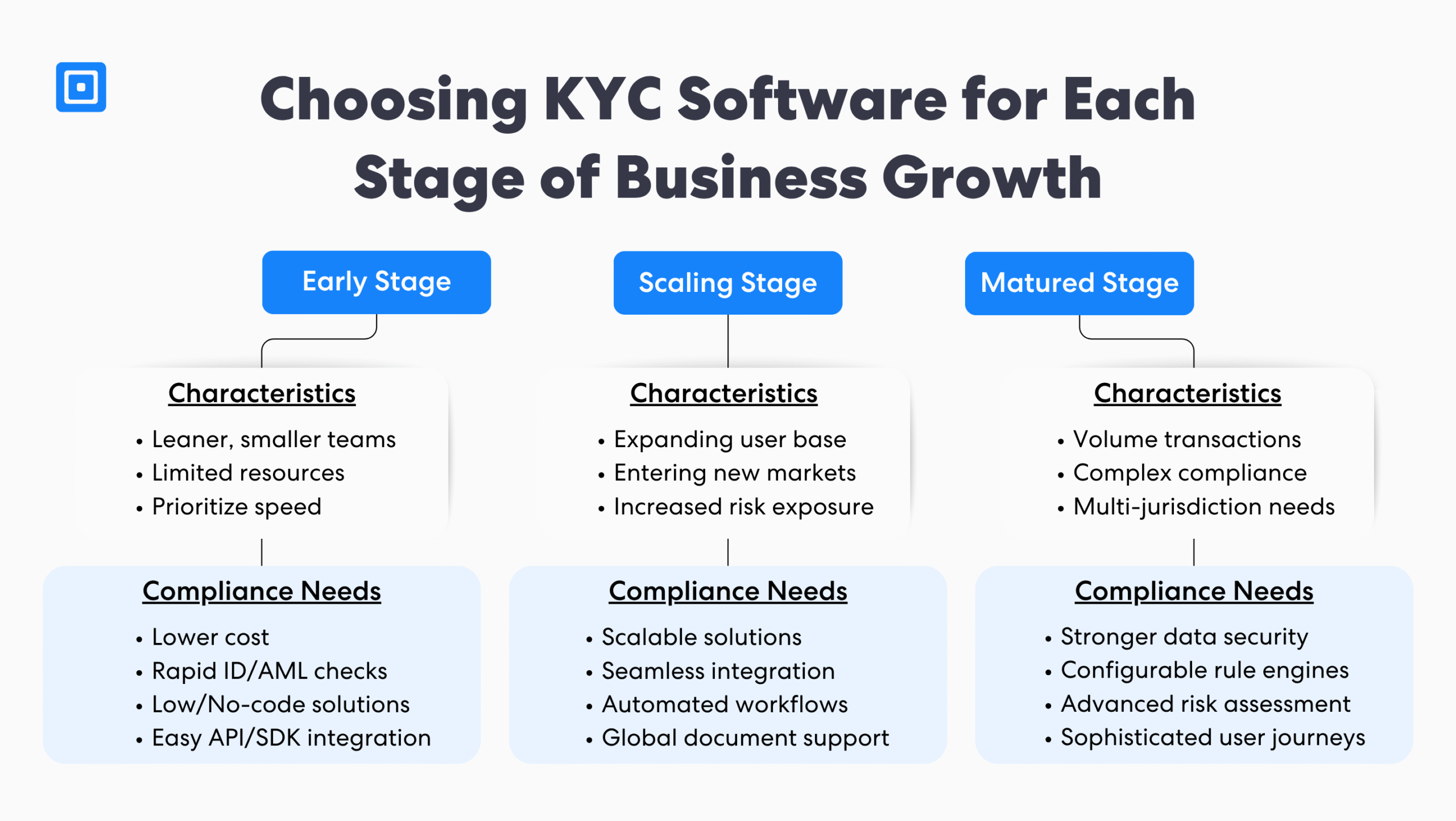

Auswahl der KYC-Software entsprechend der Wachstumsphase

Unternehmen in verschiedenen Wachstumsphasen haben unterschiedliche Prioritäten, die die Auswahl der KYC- und AML-Software beeinflussen. Beispielsweise sind Unternehmen in der Frühphase typischerweise kleiner und verfügen über begrenzte Ressourcen, sodass sie kostengünstige Lösungen und schnelle Identitätsprüfungen bevorzugen. Wachsende Unternehmen benötigen Plattformen mit größerer Reichweite und höherer Datensicherheit, um Kriminelle abzuwehren und höhere Compliance-Verpflichtungen zu erfüllen.

Die Anpassung von KYC-Lösungen an aktuelle und zukünftige Anforderungen ist entscheidend, um kostspielige Migrationen zu vermeiden. Letztendlich müssen Unternehmen die richtige Balance zwischen Kosteneffizienz und globaler Compliance finden, um Risiken zu minimieren und die finanzielle Sicherheit zu gewährleisten:

- Frühes Stadium: Startups und junge Unternehmen profitieren von Compliance-Plattformen, die Entwickler in den Mittelpunkt stellen und weniger technischen Aufwand erfordern. Die Entscheidung für eine einfache API-Integration und SDKs ist in dieser Phase entscheidend, da sie schnellere Bereitstellungsraten ermöglicht, ohne die technischen Ressourcen zu belasten. Unternehmen in dieser Phase streben in der Regel eine schnelle ID-Verifizierung und grundlegende AML-Prüfungen an, um betrügerische Aktivitäten schnell und kostengünstig zu erkennen.

- Skalierungsphase: Unternehmen erwarten in dieser Phase ein schnelles Wachstum, da ihre Nutzerbasis und ihr Transaktionsvolumen stark zunehmen. Um die regulatorischen Anforderungen zu erfüllen, müssen KYC-Prozesse eine größere geografische Abdeckung und nahtlose Integrationsmöglichkeiten bieten. Unternehmen sollten in dieser Phase KYC-Plattformen priorisieren, die eine breite Palette von Identitätsdokumenten, Sprachunterstützung und skalierbare, automatisierte Workflows unterstützen.

- Reifestadium: Organisationen in dieser Phase sind typischerweise größere, etablierte Unternehmen, die verstärkt Wert auf zuverlässige Lösungen legen, die hohe Datenvolumen bewältigen können, ohne Kompromisse bei Benutzerfreundlichkeit und Sicherheit einzugehen. Funktionen wie erweiterte Risikobewertungstools, rollenbasierte Datenverwaltung und Zugriffskontrollen sowie konfigurierbare Regel-Engines werden hoch geschätzt. Diese Funktionen helfen Unternehmen, die strengen KYC-Anforderungen in verschiedenen Rechtsräumen zu erfüllen und die Sicherheit von Kundendaten nahtlos zu gewährleisten.

Branchenspezifische Compliance-Probleme und was zu beachten ist

Die Auswahl von Anbietern, die branchenspezifische Schwachstellen adressieren, ist entscheidend für eine fundierte Kaufentscheidung. So wird sichergestellt, dass die gewählten Lösungen auf die spezifischen Herausforderungen und betrieblichen Besonderheiten der Branche zugeschnitten sind.

Telekommunikationsunternehmen

Telekommunikations- und Mobilfunkbetreiber Bei engen Aktivierungsfenstern und der Führung vollständiger Prüfprotokolle treten häufig Probleme bei der Identitätsprüfung auf. Unternehmen in diesem Sektor müssen sich bei der Auswahl von KYC-Anbietern auf dynamische Verifizierungsprozesse, Risikoberichterstattung und mehrsprachigen Support konzentrieren.

Finanztechnologieunternehmen (FinTech)

Die größte Herausforderung für FinTechs besteht darin, mit den sich entwickelnden globalen Regulierungen Schritt zu halten. Rahmenbedingungen in verschiedenen Regionen, wie zum Beispiel eIDAS Die Einhaltung von FATF-konformen Compliance-Standards kann eine besondere Herausforderung darstellen. FinTech-Unternehmen benötigen KYC-Software mit globaler Abdeckung und automatisierte Customer Due Diligence (CDD)-Tools, um potenzielle Risiken zu minimieren und die Compliance sicherzustellen. Darüber hinaus ist es wichtig sicherzustellen, dass ein Anbieter über Sicherheitszertifizierungen wie ISO 27001 verfügt und DSGVO-konform ist.

Buchhaltungsorganisationen

Wirtschaftsprüfungsgesellschaften sind anfällig für Datenschutzverletzungen aufgrund des Zugriffs auf sensible Prüfpfade und Finanzunterlagen. Zu den Herausforderungen für Unternehmen dieser Branche zählen die zunehmende Komplexität der Compliance-Berichtspflichten und die langsame Einführung moderner Technologien. Daher laufen Wirtschaftsprüfungsunternehmen, die KYC-Technologie nicht priorisieren, Gefahr, sowohl bei Sicherheits- als auch bei regulatorischen Standards ins Hintertreffen zu geraten. Unternehmen dieser Branche müssen KYC-Lösungen mit automatisierten Workflows, transparentem Datenmanagement und robustem Fallmanagement einsetzen, um Compliance und Widerstandsfähigkeit gegen neue Bedrohungen zu gewährleisten.

Anbieter von Krypto- und virtuellen Vermögenswerten (VASPs)

Aufgrund ihrer Schnelllebigkeit nehmen die Regulierungsbehörden Kryptoplattformen genau unter die Lupe. Krypto und VASP Unternehmen müssen aufgrund unzureichender Prozesse zur Bekämpfung von Geldwäsche und zur Risikoberichterstattung oft mit hohen Strafen rechnen. Durch die Nutzung permanenter Überwachung, auch bekannt als permanente KYC-Lösungen, können sie aktuelle Kundeninformationen und Risikoprofile in Echtzeit bewerten. KI und maschinelles Lernen werden eingesetzt, um verbesserte Identitätsprüfungsmodelle zu unterstützen, KI-generierten Betrug zu erkennen und Unternehmen und ihre Kunden vor Betrug zu schützen.

Ausrichtung starker KYC-Lösungen auf eine langfristige Strategie

KYC-Technologie kann allen regulierten Unternehmen, die mit bedeutenden Finanztransaktionen und Nutzerdaten zu tun haben, zugutekommen, nicht nur Finanzinstituten. KYC-Software ermöglicht es Unternehmen, globale Vorschriften einzuhalten und Kundenidentitäten zu überprüfen, um Betrug und andere illegale Aktivitäten zu verhindern. Unternehmen können durch die Kombination von branchenspezifischem Kontext und organisatorischer Betriebsreife eine fundierte KYC-Kaufentscheidung treffen. Mehr erfahren über die einheitliche KYC-Plattform von ComplyCube.