LONDRES, 11 FÉVRIER 2026 – Face à l’accélération de la fraude à l’identité synthétique, l’IA générative facilite la mise à l’échelle de la tromperie. Aujourd’hui encore, la Réserve fédérale américaine signale régulièrement ce type de fraude, et les institutions financières attribuent plus de 401 000 milliards de dollars de fraudes à l’ouverture de compte à des attaques par usurpation d’identité. Face à cette situation d’urgence, ComplyCube a lancé un outil de flux de travail KYC sans code, Également connu sous le nom d'outil d'orchestration des flux de travail KYC, il aide les équipes de conformité à créer, déployer et orchestrer des flux de travail KYC sans rencontrer de difficultés techniques.

Cette pression du “ pourquoi maintenant ” ne se limite pas aux seules banques. Les parcours frauduleux commencent de plus en plus hors plateforme et les autorités réglementaires exigent sans cesse des contrôles démontrables et vérifiables tout au long du processus d'ouverture de compte et de gestion du cycle de vie des comptes.

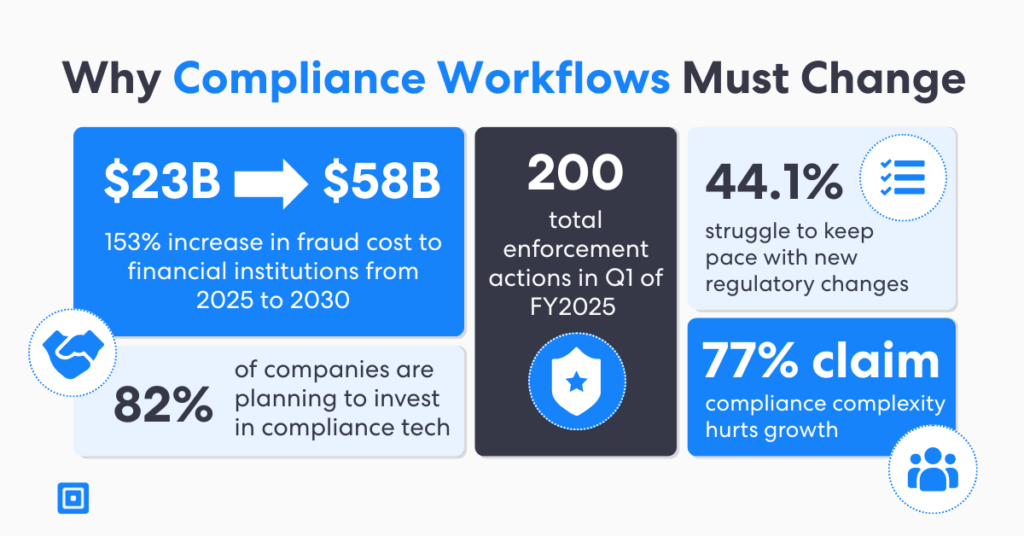

Pourquoi les processus de conformité doivent changer

Les systèmes d'intégration traditionnels sont fragmentés et rigides, ce qui rend difficile pour équipes de conformité Pour garantir la cohérence et la rapidité à grande échelle, il est essentiel de disposer d'outils de gestion des flux de travail KYC unifiés. En effet, la vérification des clients nécessite souvent de combiner différents services et de s'appuyer sur l'ingénierie pour adapter les flux de travail, ce qui ralentit les délais de réponse aux évolutions réglementaires et aux nouveaux risques de fraude.

Il est crucial de noter que les escroqueries actuelles proviennent de sources autres que les processus d'intégration des clients. Selon les rapports de Juniper Research, les pertes mondiales liées à la fraude pour les institutions financières devraient passer de 1 700 milliards de dollars en 2025 à 1 700 milliards de dollars en 2030. Cela représente une augmentation de 1 531 000 milliards de dollars en cinq ans. Cette tendance implique que les mesures de contrôle ne peuvent rester statiques ni cloisonnées si les menaces sont multicanaux et évoluent rapidement.

Les difficultés les plus courantes sont les suivantes :

- La fraude à l'identité synthétique est en hausse, ce qui nécessite des étapes de vérification supplémentaires

- Examens manuels et retards, ce qui entraîne une perte de clients et des frais généraux d'exploitation.

- Logique incohérente entre les produits et les marchés, risque de non-conformité croissant

De plus, résoudre ces problèmes implique de donner aux équipes un meilleur contrôle sur l'orchestration de leur processus KYC. Ainsi, lorsqu'elles peuvent concevoir et mettre à jour elles-mêmes la logique d'intégration, elles ne dépendent plus des retards d'ingénierie ni des longs cycles de publication. Cette autonomie accélère la mise sur le marché des nouvelles règles ou stratégies de gestion des risques. Par conséquent, elle garantit la cohérence, la conformité et la réactivité des flux de vérification face aux nouvelles menaces.

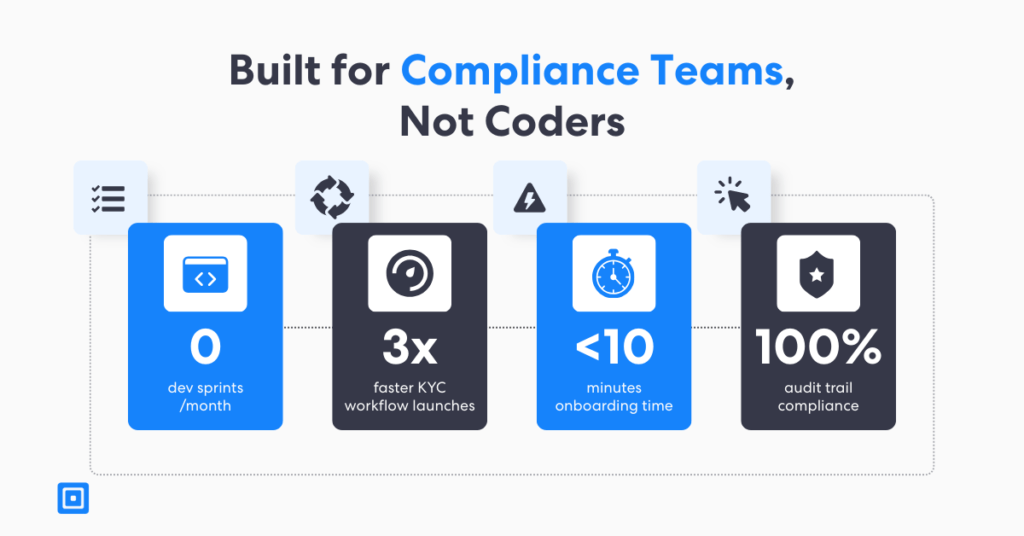

Outil de flux de travail KYC en temps réel pour les parcours d'identité structurés

Dans un rapport de KPMG, Selon 34% des responsables de la conformité, les nouvelles exigences réglementaires constituent le principal défi en matière de conformité pour les deux prochaines années. Outil de flux de travail KYC Cette solution intègre les contrôles d'identité, les signaux de fraude et la logique décisionnelle dans un flux orchestré. Elle permet aux équipes de conformité de concevoir et de déployer des processus KYC structurés, adaptés aux niveaux de risque, aux types d'utilisateurs et aux réglementations spécifiques à chaque juridiction. Elle assure une mise à jour rapide en cas d'évolution des recommandations ou des tendances en matière de menaces.

Les équipes peuvent :

- Définir les voies d'escalade utilisation de signaux de risque dynamiques

- Cartographier l'identité, la lutte contre le blanchiment d'argent et les contrôles de fraude en un seul voyage

- Mettez à jour les flux de travail instantanément en réponse à l'évolution de la réglementation

Cela réduit la dépendance à l'égard de l'ingénierie. Une vérification KYC outil de flux de travail Cet outil permet aux responsables de la conformité d'adapter plus rapidement les parcours d'intégration. Il favorise une réponse plus rapide aux évolutions réglementaires tout en améliorant l'efficacité opérationnelle, garantissant ainsi la conformité aux politiques internes et aux exigences légales. Cet outil d'orchestration des flux de travail KYC s'inscrit également dans les grandes orientations du secteur grâce à la mise en place de contrôles multicouches, l'amélioration de la détection et le renforcement de la préparation opérationnelle face à l'évolution de la fraude à l'identité synthétique.

Cohérence des outils de flux de travail KYC sans goulots d'étranglement techniques

Sur les principaux marchés mondiaux de la conformité, l'orchestration des processus KYC est de plus en plus confiée aux infrastructures publiques. L'UE met simultanément en place un régime d'identité numérique à l'échelle du continent (eIDAS 2.0) et déploie un corpus réglementaire unique en matière de lutte contre le blanchiment d'argent (LCB). Elle instaure également un nouveau superviseur central (AMLA) chargé d'harmoniser la vérification d'identité et son application au-delà des frontières. Parallèlement, le Royaume-Uni a adopté une approche similaire, transformant son cadre de confiance en matière d'identité numérique en règles législatives à compter du 1er décembre 2025, établissant ainsi un cadre juridique de référence pour l'identité numérique réutilisable dans le secteur privé.

Peu après, les États-Unis ont emboîté le pas : le FinCEN a élargi le périmètre de la lutte contre le blanchiment d’argent en intégrant les conseillers en investissement à son programme LBC/FT et à son dispositif de déclaration des opérations suspectes. L’Australie et le Canada ont rapidement modernisé leurs réglementations afin d’étendre et de renforcer leurs obligations en matière de lutte contre le blanchiment d’argent. Ce changement est généralisé.

Par conséquent, le maintien d'une cohérence intégration Offrir une expérience utilisateur cohérente sur différentes plateformes et régions est complexe lorsque chaque flux repose sur une logique codée en dur. Par exemple, l'outil d'orchestration de flux de travail KYC sans code de ComplyCube permet aux responsables de la conformité de mettre à jour directement les parcours clients, garantissant ainsi l'alignement des politiques sans intervention des développeurs.

Compte tenu de cette approche en libre-service, les équipes peuvent :

- Déployer des flux spécifiques à la région et au produit qui font respecter les normes mondiales

- Assurer une application uniforme des contrôles pour différents profils de risque

- Mettez en œuvre les changements immédiatement., contrôlant leur propre gouvernance des versions

Les flux de travail permettent aux équipes de conformité de disposer des outils nécessaires pour travailler plus rapidement.

Directeur des produits chez ComplyCube, Harry Varatharasan Il poursuit en disant : “ Notre outil d’orchestration des flux de travail KYC permet aux équipes de créer et de mettre à jour ces flux en temps réel. Cette agilité les aide à rester conformes tout en offrant un processus d’intégration plus efficace. ”

Pistes d'audit complètes pour la supervision opérationnelle

Chaque orchestration de flux de travail KYC est exécutée comme une session unique qui capture chaque étape de vérification et une prise de décision en temps réel. Cette structure organisée facilite les audits, simplifie les enquêtes et offre aux équipes de conformité une meilleure visibilité sur les performances des contrôles d'identité. De plus, cela est important face à la hausse constante des pertes liées à la fraude et à l'évolution des exigences en matière de contrôle.

Ces séances comprennent :

- Horodatage et journaux d'événements pour chaque point de décision

- Chemins d'escalade et codes de motif lié aux résultats

- Documents structurés pour les examens internes et les enquêtes réglementaires

En enregistrant chaque parcours client du début à la fin, ComplyCube aide les équipes à identifier les points de friction. Son outil de gestion des flux de travail KYC surveille les performances et optimise les processus pour améliorer les taux de réussite et ainsi réduire les faux positifs.

Déploiement flexible via API, SDK ou flux hébergé

Pour soutenir plusieurs gammes de produits et interfaces utilisateur, L'outil d'orchestration des flux de travail KYC de ComplyCube permet de créer des flux de travail déployables dans différents environnements. Il garantit la cohérence de la logique de vérification sur tous les canaux d'intégration. Qu'ils soient intégrés à des applications mobiles ou hébergés en externe, les flux de travail peuvent être mis en œuvre par les organisations via :

- Flux d'intégration hébergés, prêt à être lancé et personnalisé

- SDK, pour les intégrer directement dans les applications web et mobiles

- Apis, pour une intégration profonde avec les systèmes internes

En résumé, cette flexibilité permet aux équipes de conformité de gérer les politiques de manière centralisée. La personnalisation du processus d'intégration en fonction des différents produits, types d'utilisateurs et exigences garantit que chaque parcours client est conforme aux normes internes et aux obligations réglementaires.

À propos de ComplyCube

Plus de 300 clients internationaux nous font confiance dans les secteurs de la fintech, des télécommunications, des cryptomonnaies, des services gouvernementaux et financiers., ComplyCube est une plateforme de conformité primée. Elle permet aux entreprises de concevoir, gérer et optimiser l'intégration de leurs clients grâce à des outils d'orchestration de flux de travail KYC visuels et intuitifs, ainsi qu'à des API conviviales pour les développeurs. Reconnue dans le Rapport des dirigeants du G2 en matière de lutte contre le blanchiment d'argent et figurant dans le classement FinCrimeTech50, la suite modulaire de ComplyCube couvre la vérification de documents et biométrique, le filtrage des sanctions et des PPE, ainsi que la logique de risque dynamique.