Bei der Auswahl eines erstklassigen KYC-Anbieters kommt es darauf an, die technologische Innovation der KYC-Funktionen mit der Unterstützung von Unternehmen bei der Einhaltung gesetzlicher Vorschriften abzuwägen. Der richtige KYC-Anbieter kann die betriebliche Effizienz und das Wachstum eines Unternehmens erheblich beeinflussen. Wie können Unternehmen jedoch eine fundierte Kaufentscheidung treffen, indem sie die vielen verschiedenen verfügbaren Softwareprogramme und Anbieter vergleichen? Dieser Leitfaden behandelt die neuesten Funktionen führender ID-Verifizierungsunternehmen, die wichtigsten Marktdifferenzierer und praktische Schritte für Compliance-Teams zur sicheren Bewertung der Plattformfunktionen.

Was ist ein KYC-Anbieter?

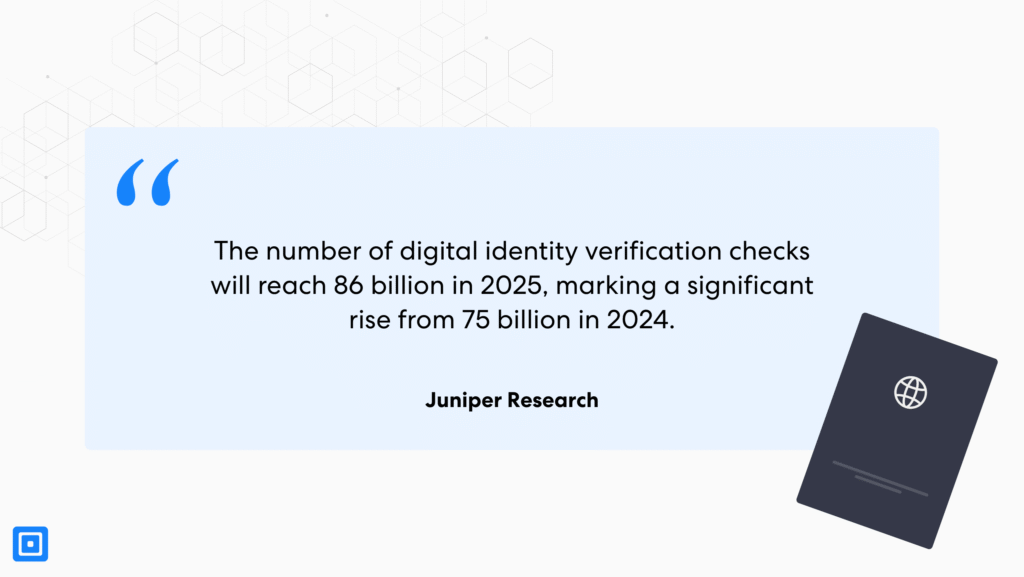

A Kennen Sie Ihren Kunden (KYC) Ein Softwareanbieter ist ein Drittanbieter oder Technologieunternehmen, das Unternehmen und Finanzinstitute dabei unterstützt, sicherzustellen, dass Kunden tatsächlich die sind, für die sie sich ausgeben. Laut Juniper Research erreichte die Zahl der digitalen Identitätsprüfungen im Jahr 2024 75 Milliarden und wird bis 2025 voraussichtlich auf 86 Milliarden steigen. Dieser Anstieg unterstreicht, dass KYC-Prozesse für viele branchenübergreifende Unternehmen zu einer zentralen Anforderung geworden sind.

Vom Gesundheitswesen über die Buchhaltung bis hin zur Kryptobranche können Unternehmen, die KYC-Software nutzen, die Identität ihrer Kunden problemlos überprüfen und authentifizieren. KYC-Prüfungen sind im Kampf gegen Geldwäsche, Identitätsbetrug und andere Finanzkriminalität unerlässlich.

Hauptgründe für die Nutzung eines KYC-Anbieters:

- Reduzieren Sie das Risiko von Finanzkriminalität, Identitätsdiebstahl und Geldwäsche.

- Optimieren Sie die Betriebseffizienz und erzielen Sie eine hohe Kapitalrendite.

- Erfüllen Sie die gesetzlichen Vorschriften, um Geldstrafen zu vermeiden.

- Sorgen Sie für ein reibungsloses Onboarding Ihrer Kunden.

- Bauen Sie Kundenbeziehungen auf Vertrauen auf.

Identifizierung der am besten bewerteten KYC-Anbieter

Um einen erstklassigen KYC-Anbieter von anderen Anbietern auf dem Markt zu unterscheiden, ist die Analyse vieler verschiedener Faktoren und Datenpunkte erforderlich. Zu diesen Faktoren gehören die Skalierbarkeit der KYC-Lösung, die Einhaltung nationaler und internationaler KYC-Vorschriften und die Unterstützung unterschiedlicher Benutzererfahrungen. Hier sind einige der unverzichtbaren Komponenten der besten KYC-Softwareanbieter:

Einheitliche Compliance-Lösungen mit modularer Flexibilität

Führende Anbieter bieten modulare Compliance-Abdeckung durch die Integration von Lösungen zur Identitätsprüfung (IDV), Geldwäschebekämpfung (AML) und Know Your Business (KYB) in einer einzigen Plattform. Unternehmen können Dokumentenüberprüfung Prüfungen (IDV), Bewertung des Kundenrisikoprofils (AML) und Durchführung von Geschäftsüberprüfungen (KYB). Unternehmen können mit einem Anbieter, der verschiedene Prüf- und Verifizierungsarten unterstützt, eine höhere Kapitalrendite erwarten.

Compliance-Abdeckung für mehrere Rechtsräume

Die Globalisierung hat viele Unternehmen dazu ermutigt, ihre Aktivitäten auf verschiedene Regionen auszuweiten. Daher ist die Wahl einer führenden KYC-Software mit hoher globaler Abdeckung entscheidend. Die Unterstützung verschiedener Sprachen und Dokumenttypen ist für KYC-Anbieter mittlerweile ein Muss. Unternehmen können in neue Regionen expandieren, ohne globale Vorschriften zu verletzen.

Echtzeit-Screening-Technologien

Echtzeit-Kontrollen gegen globale Beobachtungslisten, Sanktionsdatenbanken, politisch exponierte Personen (PEPs) und negative Medienquellen sind nicht länger optional. Leistungsstarke KYC-Technologie kann die Kundenprüfung automatisieren, sodass Unternehmen Änderungen an Kundendaten und Risiken überwachen können, ohne dass manuelle Eingriffe erforderlich sind. klicken Sie hier um mehr über „Was ist eine politisch exponierte Person (PEP)“ zu erfahren.

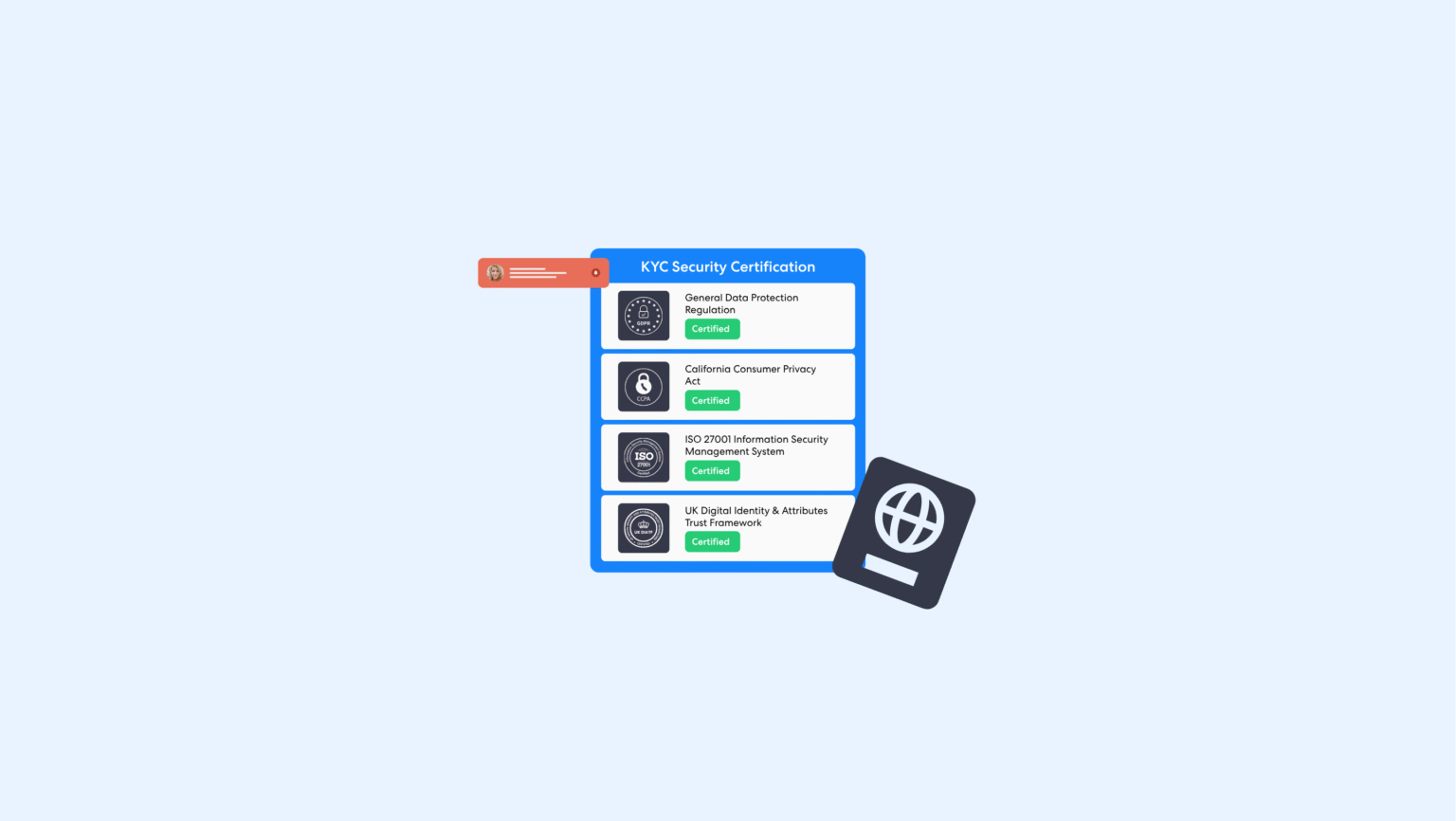

Regulatorische und Sicherheitszertifizierungen

Schließlich verleiht eine vertrauenswürdige branchen- und aufsichtsrechtliche Anerkennung und Zertifizierung einer KYC-Software höhere Glaubwürdigkeit und Vertrauen. Zertifizierungen wie ISO 27001 und DSGVO-Konformität signalisieren hohe Sicherheit und Datenschutz und gewährleisten die Einhaltung der Vorschriften. Länderspezifische Zertifikate wie das UK Digital Identity and Attributes Trust Framework (DIATF) unterstreichen zusätzlich die operative Reife.

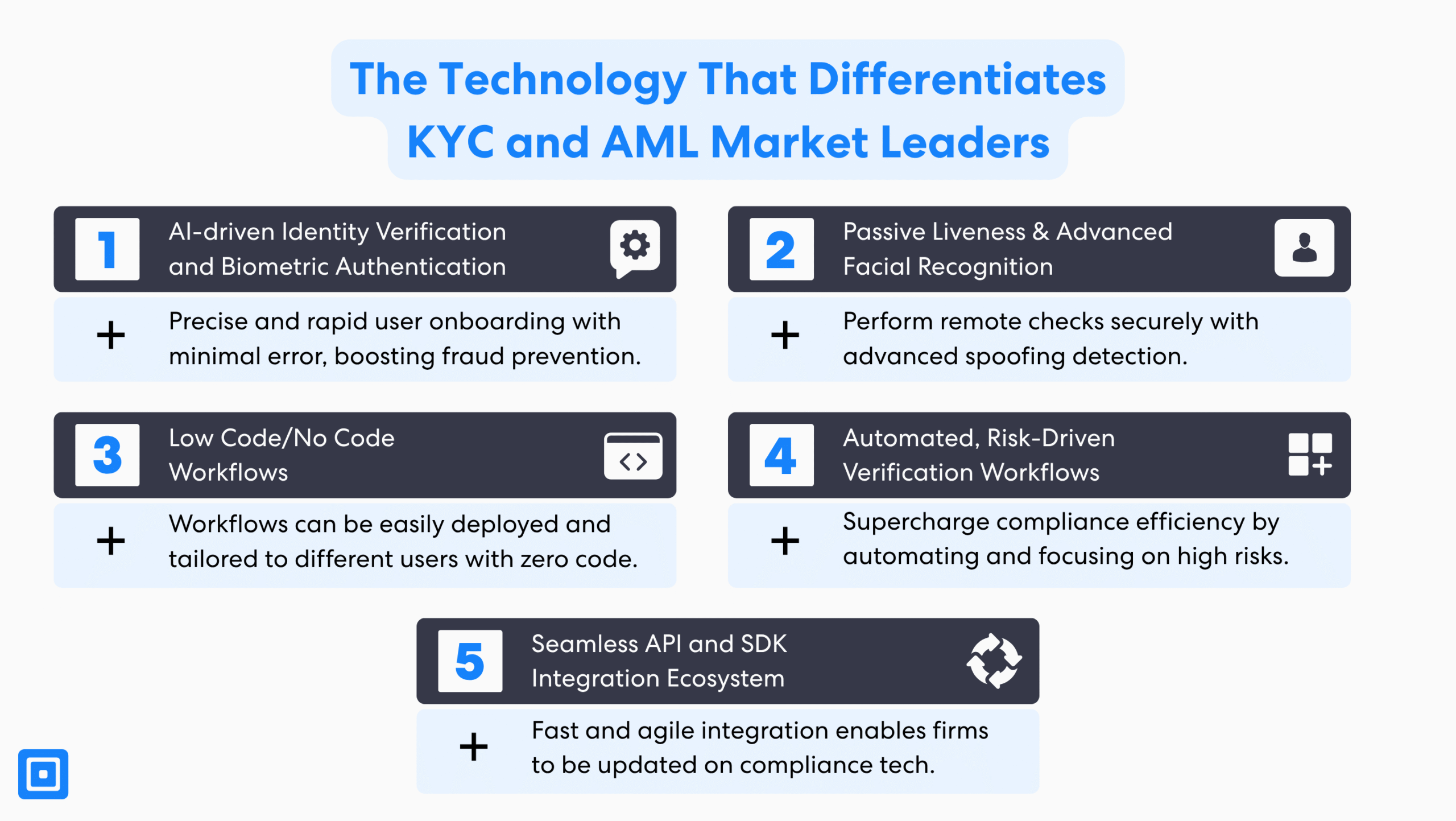

Spezifische Merkmale, die Marktführer in KYC und AML auszeichnen

Was eine Know Your Customer (KYC)-Lösung so überlegen macht, ist ihre Genauigkeit und Intelligenz, nicht die Anzahl der angebotenen Tools oder Dienstleistungen. Bereitstellung von Geldwäsche- und Betrugsprävention Lösungen sind nichts, wenn sie nicht dazu beitragen, die KYC-Compliance genauer, konformer und schneller zu machen:

1. KI-gestützte Identitätsprüfung und biometrische Authentifizierung

Bekannte KYC-Technologien integrieren künstliche Intelligenz und maschinelles Lernen, um weltweit verschiedene Ausweisdokumente mit Millisekundengenauigkeit zu extrahieren und zu verifizieren. Dazu gehören Ausweisdokumente wie Reisepässe, Führerscheine, Stromrechnungen und mehr. Ein Beispiel hierfür wäre die Nutzung von Liveness Detection oder Optische Zeichenerkennung (OCR) zur Bearbeitung und Überprüfung deutschsprachiger Ausweisdokumente ohne Erhöhung des manuellen Aufwands.

2. Fortschrittliche Gesichtserkennungstechnologie

Eine weitere bemerkenswerte KYC-Technologie beinhaltet passive Methoden zur Überprüfung der Lebendigkeit. Im Gegensatz zu herkömmlichen aktiven Methoden, bei denen Kunden den Kopf drehen müssen, verwendet sie Presentation Attack Detection (PAD)-TechnologiePAD integriert 3D-Gesichtsmapping und Mikroausdruckserkennung zur Beurteilung der Lebendigkeit. Unternehmen können problemlos Remote-Identitätsprüfungen durchführen und ein nahtloses Benutzererlebnis gewährleisten.

3. No-Code- oder Low-Code-Verifizierungsabläufe

Die besten KYC-Softwareanbieter bieten Drag-and-Drop-Regelgeneratoren an, die es Compliance- und Risikomanagementteams ermöglichen, Risikologik ohne Entwickleraufwand oder Programmierkenntnisse zu implementieren. Beispielsweise kann ein Kryptounternehmen unterschiedliche Onboarding-Workflows für zwei verschiedene Kundentypen ohne eine einzige Zeile Code konfigurieren. Ein Workflow kann für Investoren konzipiert sein, die ein höheres Maß an Due-Diligence-Prüfungen benötigen, und der andere ist auf Privatanleger zugeschnitten.

4. Automatisierte und maßgeschneiderte risikobasierte Workflows

KYC-Software, die einen risikobasierten Verifizierungsansatz durch KI und Workflow-Automatisierung ermöglicht, ist unschlagbar. Diese KYC-Lösungen lösen erweiterte Kundenprüfungen nur bei Bedarf aus, basierend auf Echtzeit-Betrugserkennungssignalen. Dadurch können Kundenkonten mit geringem Risiko schnell umgangen werden, während manuelle Prüfungen auf Fälle mit höherem Risiko konzentriert werden. Dies gewährleistet eine effiziente, präzise Compliance und Transaktionsüberwachung mit minimalem Aufwand.

5. API- und SDK-Integrationsfunktionen

APIs und mobile SDKs beschleunigen den Integrationsprozess durch die Vernetzung und Automatisierung von Workflows innerhalb bestehender Systeme. Unternehmen können ihren aktuellen KYC-Prozess nutzen und nach der Implementierung zusätzliche neue Funktionen hinzufügen. APIs und SDKs vereinfachen die Implementierung eines robusten Verifizierungssystems, das den sich ständig weiterentwickelnden Geldwäschevorschriften immer einen Schritt voraus ist.

Markterkennung und Einflussnahme auf das Käufervertrauen

Anbieter von KYC-Software erlangen zudem Führungspositionen im Bereich KYC- und AML-Lösungen durch Branchenauszeichnungen und Bewertungsportale. Diese Auszeichnungen und Bewertungsforen ermöglichen es Compliance-Teams, mehr Informationen über die Leistungsfähigkeit eines Anbieters bei Verifizierungsprozessen, den Kundensupport und die regulatorische Wirksamkeit zu erhalten. Zu den beliebtesten gehören:

- RegTech Insight Auszeichnungen: RegTech100 und FinCrimeTech50 Die Liste würdigt innovative Anbieter von RegTech-KYC-Lösungen, deren Ziel die Verhinderung von Finanzkriminalität und Geldwäsche ist.

- Auszeichnungen der British Bank: Der Auszeichnung „RegTech-Partner des Jahres“ zeichnet herausragende KYC-Software aus, die Finanzinstitute bei der Betrugsprävention unterstützt, wie von Produktbenutzern gewählt.

- G2: Peer-Review-Plattform Hier bewerten und rezensieren Produktnutzer SaaS-Produkte. Alle Rezensionen werden umfassend geprüft, um Kunden ein unvoreingenommenes Produktbild zu vermitteln.

- Vertrauensradius: Diese Seite enthält ausführliche Benutzerbewertungen und Bewertungen für bestimmte KYC- und Compliance-Unternehmen. Die Bewertungen beinhalten die Vor- und Nachteile eines Produkts und bieten detaillierte Einblicke.

- Capterra: A Benutzerbewertungsseite, mit detaillierten Produktbeschreibungen anhand von Kundenrezensionen. Die Website bietet detaillierte Softwarefunktionen und Preisvergleiche.

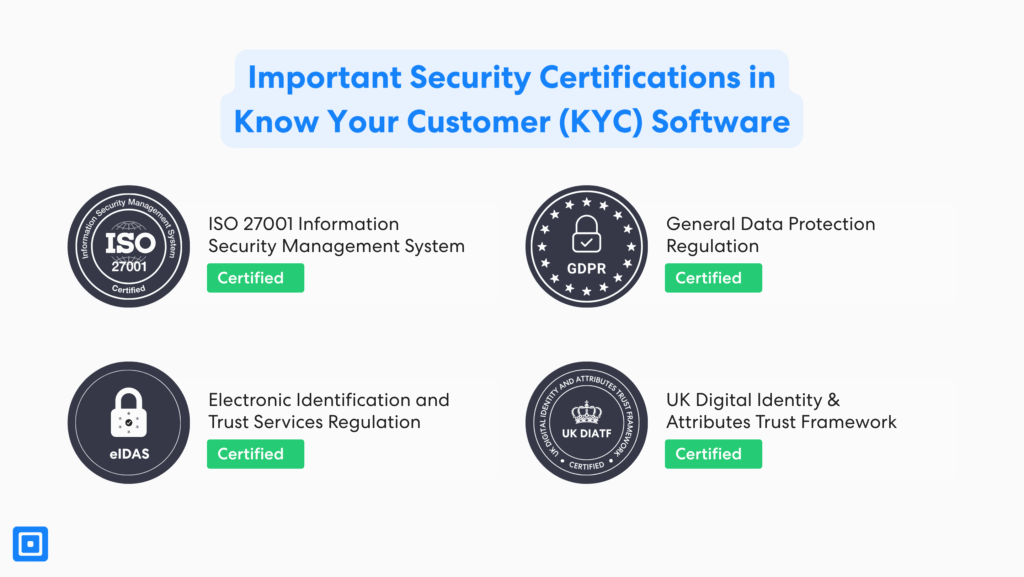

Wichtige Sicherheitszertifizierungen in Know Your Customer (KYC)-Software

Der Erwerb von Sicherheitszertifizierungen bestätigt Unternehmen die Glaubwürdigkeit eines Anbieters und sein Engagement für sichere KYC-, AML- und Identitätsprüfungslösungen. Dazu gehören biometrische Verifizierung, digitale Identitätsprüfung und Datenmanagementprozesse. Sie gewährleisten die Einhaltung der Vorschriften durch leistungsstarke Tools für Dokumentenmanagement und Berichterstellung.

- ISO/IEC 27001:2022 (Informationssicherheitsmanagement): Diese Zertifizierungen weist nach, dass ein KYC-Anbieter die Implementierung und Aufrechterhaltung eines Informationssicherheits-Managementsystems (ISMS) einhält. Es beweist, dass die KYC-Software die ID-Verifizierung und KYC-Daten gemäß weltweit anerkannten Sicherheitsvorschriften verwaltet.

- Britisches Digital Identity and Attributes Trust Framework (DIATF): Die UK DIATF ist eine Zertifizierung mit strengen Anforderungen. KYC-Software mit UK DIATF-Zertifizierung erfüllt hohe Standards in Compliance-Prozessen und beweist Qualitätsmanagement und Sicherheit bei digitalen Identitätsprüfungslösungen. Erfahren Sie mehr über das UK DIATF-Framework von Klicken Sie hier.

- Verordnung über elektronische Identifizierung und Vertrauensdienste (eIDAS): eIDAS ist eine EU-Verordnung, die Standards für die elektronische Identitätsprüfung und Vertrauensdienste festlegt. Anbieter mit eIDAS-Zertifizierung erfüllen strenge KYC-Compliance-Anforderungen und können so elektronische Signaturen und biometrische Verifizierungslösungen in allen EU-Mitgliedsstaaten anbieten.

Stärken Sie die KYC-Compliance mit führenden Softwareanbietern

Führende Anbieter von KYC-Software führen kontinuierlich intelligentere und innovativere Lösungen zur Identitätsprüfung und KYC ein, um die Einhaltung gesetzlicher Vorschriften deutlich zu beschleunigen und präziser zu gestalten. Von KI-gestützter Identitätsprüfung und passiver Lebenderkennung bis hin zu No-Code-Lösungen können Finanzinstitute mit beschleunigtem Wachstum und kostengünstigen Compliance-Prozessen rechnen. Unternehmen können einen zuverlässigen Compliance-Partner auswählen, indem sie regulatorische Glaubwürdigkeit, skalierbare Automatisierung, Funktionsgenauigkeit und kontinuierliche Innovation priorisieren.

ComplyCube ist eine preisgekrönte AML- und KYC-Plattform, der Institutionen wie Lyca Mobile, MoneySmart und wachstumsstarke FinTechs vertrauen. Um mehr zu erfahren, Kontaktieren Sie ein Teammitglied.