In einer aktuellen Ankündigung hat die Solicitors Regulation Authority (SRA) erwähnt, dass sie ihre neueste Datenerhebung vom 7. Juli bis 15. August 2025 durchführen wird. Ziel der Datenerhebung ist die Überwachung der Einhaltung der Vorschriften und ein besseres Verständnis der SRA hinsichtlich des Risikos der Geldwäschebekämpfung.

Einführung eines risikobasierten Aufsichtsrahmens

Die im Januar 2007 gegründete SRA entwickelt Vorschriften und Richtlinien für den gesamten Rechtssektor in England und Wales, um Verbraucher zu schützen und das regulierte Rechtsumfeld zu sichern. Die SRA hat vor Kurzem ihre neueste Maßnahme zur Datenerfassung im Bereich Geldwäschebekämpfung (AML) und Sanktionen angekündigt, mit der sie strenge Anforderungen für in Großbritannien tätige Anwaltskanzleien durchsetzt.

Wir investieren in die Fähigkeit, schneller und intelligenter zu handeln, indem wir die Datennutzung verstärken, um Probleme früher zu erkennen und bei Bedarf entsprechende Maßnahmen zu ergreifen. Paul Philip, Geschäftsführer der SRA

Der SRA arbeitet Hand in Hand mit der Amt für die Aufsicht professioneller Organisationen im Bereich der Geldwäschebekämpfung (OPBAS) um einen kooperativeren und zielgerichteteren Ansatz bei der Aufsicht im Rechtssektor zu gewährleisten. Das OPBAS arbeitet unter der Aufsicht der britischen Finanzaufsichtsbehörde (FCA) daran, Geldwäsche und Terrorismusfinanzierung in Großbritannien zu minimieren.

Was Anwaltskanzleien in Großbritannien wissen müssen

Im Rahmen dieser Initiative müssen Anwaltskanzleien in ganz England und Wales genaue und aktuelle Informationen über ihre AML und Sanktionsaktivitäten. Laut der jüngsten veröffentlichten Ankündigung müssen alle regulierten Unternehmen der SRA Informationen zu folgenden Punkten zur Verfügung stellen:

- Alle Tätigkeiten, die im Rahmen der Verordnung zur Bekämpfung von Geldwäsche, Terrorismusfinanzierung und Geldtransfer (Informationen zum Zahler) 2017 (MLR 2017) durchgeführt werden. Zu diesen Aktivitäten gehören der Kauf und Verkauf von Immobilien oder Unternehmen sowie die Verwaltung von Kundengeldern.

- Ihre Interaktionen mit dem Sanktionsregime, einschließlich Informationen über alle betroffenen Personen oder Unternehmen.

- Stellen Sie vollständige Berichte über verdächtige Aktivitäten (Suspicious Activity Reports, SARs) bereit, die in den letzten 12 Monaten an die National Crime Agency (NCA) übermittelt wurden oder werden.

Der Erstfragebogen Enthält Fragen zur Implementierung von AML-Kontrollen, -Richtlinien und -Verfahren. Es enthält auch Fragen zur AML-Schulung, zur Häufigkeit der Einreichung von SARs und Erweiterte Due Diligence (EDD) Maßnahmen.

Einhaltung der MLR 2017

Die MLR 2017 umfasst eine Reihe von Vorschriften zur Unterstützung der britischen Bemühungen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung (CFT). Im Rahmen der MLR 2017 müssen regulierte Unternehmen bestimmte Standards in den Bereichen Know Your Customer (KYC) und Geldwäschebekämpfung erfüllen.

Anwaltskanzleien, die den Compliance-Verpflichtungen der MLR 2017 nicht nachkommen, unterliegen Zwangsmaßnahmen durch Britische Steuerbehörde (HM Revenue & Customs, HMRC).

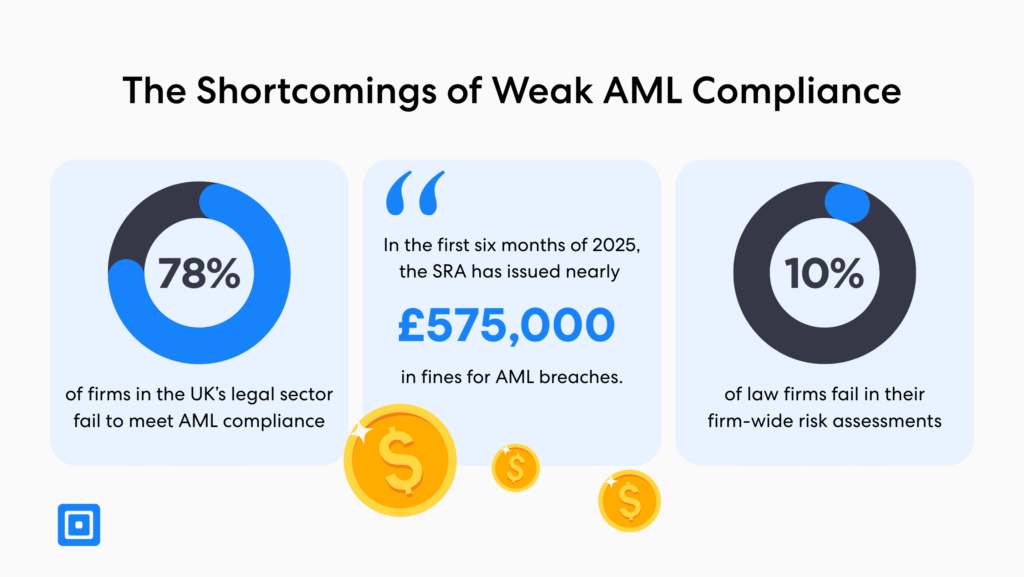

Allein im Jahr 2024 erließ die SRA 74 Zwangsmaßnahmen wegen unzureichender Kontrollen zur Bekämpfung der Geldwäsche, fast doppelt so viele wie im Vorjahr.

Unternehmen im Rechtssektor müssen die Compliance-Verpflichtungen der MLR-Verordnung 2017 einhalten. Einige der jüngsten Aktualisierungen verpflichten regulierte Anwaltskanzleien zu einem risikobasierten Ansatz und kontinuierlicher Überwachungstechnologie:

- Risikobasierter Ansatz (RBA): Unternehmen müssen das Profilrisiko jedes Kunden analysieren und managen, Ressourcen anpassen und bei erhöhtem Risiko strengere KYC- und AML-Kontrollen einführen. Dazu gehört die Durchführung erweiterter Screening-Prüfungen für politisch exponierte Personen (PEPs), während gleichzeitig Kunden mit geringerem Risiko effizient aufgenommen werden können.

- Sorgfaltspflicht gegenüber dem Kunden (CDD): Britische Unternehmen müssen die Identität von Einzelpersonen, einschließlich der wirtschaftlichen Eigentümer, genau überprüfen. CDD ermöglicht es Unternehmen, Betrug bereits in der ersten Onboarding-Phase durch erweiterte Prüfungen wie Dokumentenprüfung und Identitätsprüfung zu bekämpfen.

- Meldemechanismen und interne Richtlinien: Unternehmen müssen über transparente, dokumentierte AML-Richtlinien verfügen und ihren Teammitgliedern regelmäßige AML-Schulungen anbieten. Darüber hinaus müssen SARs zeitnah bei der NCA eingereicht werden.

- Laufende Überwachung: Geschäftsbeziehungen und Transaktionen müssen kontinuierlich überwacht und aktualisiert werden. Dies unterstützt Anwaltskanzleien bei der Bereitstellung genauer und prüffähiger Aufzeichnungen über CDD und Risikobewertungen.

Laut dem SRA 2024 AML Report, lediglich 22% von Unternehmen wurden als konform gemeldet, was erhebliche Lücken im britischen Rechtssektor unterstreicht. Bis 2025 müssen Unternehmen im Rechtssektor eine stärkere KYC- und AML-Infrastruktur implementieren, um schwerwiegende Folgen zu vermeiden. Weitere Informationen zum Aufbau eines stärkeren Compliance-Frameworks finden Sie unter Sprechen Sie mit einem Mitglied des Teams.