Fintech, auch bekannt als Finanztechnologie, ist ein aufstrebender Sektor, der Finanzdienstleistungen revolutionieren will. Fintech-Unternehmen sind stolz darauf, modernste Technologien einzusetzen, um die Infrastruktur traditioneller Banken und Finanzinstitute zu revolutionieren. Dank der rasanten Innovationen in der Branche hat sich die Fintech-Compliance von einer bloßen Abhakübung zu einem proaktiven Risikomanagement entwickelt. Dieser Leitfaden behandelt die Bedeutung der Compliance für Fintech-Unternehmen und die Best Practices zur Einhaltung sich entwickelnder Vorschriften.

Die Geburt von Fintech-Unternehmen

Obwohl sich die Finanz-, Technologie- und Fintech-Sektoren in ihren Zielen unterscheiden, sind sie dennoch eng miteinander verbunden. Konventionelle Finanzsysteme basieren typischerweise auf physischen Funktionen, betonend Kundenbeziehungen. Andererseits treiben Technologieunternehmen die Entwicklung digitaler Tools und Plattformen voran, um das traditionelle Bankwesen in den digitalen Raum zu überführen. FinTech steht dabei im Mittelpunkt und nutzt modernste Technologien wie künstliche Intelligenz, Blockchain und Echtzeitanalysen, um Finanzdienstleistungen schneller, günstiger und maßgeschneiderter als je zuvor zu gestalten.

Fintech wird voraussichtlich eine Marktgröße von $1,5 Billionen Umsatz bis 2030, ein Wachstum um etwa das Fünffache ab 2024.

Dieser aufstrebende Sektor gewann zwar relativ schnell an Dynamik, doch die immensen Wachstumschancen für Fintech-Unternehmen waren auch mit komplexen Herausforderungen verbunden. Dies galt insbesondere für den Aufbau eines flexiblen und agilen Compliance-Programms, das den sich entwickelnden regulatorischen Standards gerecht wurde und gleichzeitig Skalierbarkeit ermöglichte.

Fintech-Unternehmen werden zunehmend unter die Lupe genommen

Der Unterschied zwischen Fintech und traditionellen Finanzindustrie wird nachlassen, da die Aufsichtsbehörden die Aufsichts- und Compliance-Erwartungen auf alle Bereiche ausweitensa wiDas bedeutet, dass sich alle Unternehmen, die mit anderen Finanzinstituten zusammenarbeiten oder Finanztransaktionen durchführen, an neue Vorschriften halten und Sicherheitsmaßnahmen ergreifen müssen, um Terrorismusfinanzierung, Geldwäsche sowie unlautere oder irreführende Handlungen aktiv zu bekämpfen.

Fintech-Unternehmen, die sich nicht an diese erweiterten Vorschriften anpassen, drohen in einem zunehmend wettbewerbsorientierten Markt erhebliche Strafen, Reputationsschäden und ein Verlust des Verbrauchervertrauens. Zu den Faktoren, die diese verstärkte Kontrolle von Fintech-Unternehmen begründen, gehören:

1. Lücken in der regulatorisches Umfeld

Das beschleunigte Wachstum von Fintech-Unternehmen hat die regulatorischen Rahmenbedingungen oft überholt. Dies hat zu Compliance-Problemen im Datenschutz- und Verbraucherschutzrecht geführt und einen Nährboden für Finanzkriminalität wie Geldwäsche und Betrug geschaffen. Daher haben die Regulierungsbehörden strenge Compliance-Anforderungen für Fintech-Unternehmen eingeführt, um Compliance und finanzielle Stabilität zu gewährleisten.

2. Die erheben von Bedrohungen und Ausfälle

Wie wir wissen, verfügen Finanzdienstleister häufig über unzureichende Compliance-Prozesse. Die Financial Conduct Authority (FCA) auferlegend über 176 Millionen Pfund Allein im letzten Jahr wurden Geldstrafen verhängt. Auch der Fintech-Sektor ist davon nicht immun.

Im Jahr 2023 86% der Fintech-Befragten sagten, ihre Organisation habe im letzten Jahr über $50.000 an Compliance-Bußgeldern bezahlt, wobei mehr als 37% über $500.000.

Im Laufe der Jahre haben die Compliance-Praktiken und das mangelhafte Risikomanagement bei Fintech-Unternehmen zugenommen. Dies hat eine verstärkte behördliche Aufsicht über Fintech-Unternehmen und ihre Partnerschaften mit anderen Finanzinstituten zum Schutz des Finanzsystems erforderlich gemacht.

3. Bedenken hinsichtlich Datenverarbeitung und künstlicher Intelligenz (KI)

Aufgrund ihres umfangreichen Kontakts mit sensiblen Finanzdaten unterliegen Fintech-Unternehmen nun strengeren Datenschutzgesetzen. Gesetze wie die Datenschutz-Grundverordnung (DSGVO) und die Kalifornischer Verbraucherdatenschutzgesetz (CCPA) erfordert höhere Datenschutzrechte und Kundenschutz. Unternehmen müssen Compliance-Programme einführen, die regulatorische Berichterstattung und Risikobewertungen umfassen, um die Einhaltung der Vorschriften zu gewährleisten.

4. Wachstum durch Investitionen priorisieren

Unternehmen, die mit dem komplexen regulatorischen Umfeld nicht Schritt halten, müssen mit verheerenden Konsequenzen seitens der Bundesaufsichtsbehörden rechnen. Reputationsschäden, finanzielle Verluste und sogar die Einstellung von Geschäftsaktivitäten sind keine Seltenheit. Fintech-Unternehmen setzen auf Compliance-First-Modelle und synchronisieren sich mit internationalen Vorschriften wie der Bankgeheimnisgesetz und Bekämpfung der Geldwäsche (AML) Standards, wecken eher das Interesse von Investoren und Kunden.

5. Sich entwickelnde globale regulatorische Entwicklungen

AML und Kennen Sie Ihren Kunden (KYC) Regulierungen werden nun weltweit in immer breiteren Sektoren durchgesetzt. Regulierungsbehörden wie die Task Force Finanzielle Maßnahmen (FATF) Sie erhalten nun mehr Entscheidungsbefugnis, um harmonisierte Compliance-Standards voranzutreiben und so die Einhaltung der Fintech-Vorschriften und die Stabilität der Finanzmärkte zu gewährleisten. Unternehmen, die sich nicht an die neue Regulierungslandschaft anpassen, müssen mit höheren Geldstrafen und einem möglichen Ausschluss von wichtigen Märkten rechnen.

Der rasante Anstieg der Fintech-Compliance

Obwohl sie zunehmender Kontrolle ausgesetzt sind, haben Fintech-Unternehmen Compliance-Technologien schnell integriert und sind dank ihrer digitalen Ausrichtung herkömmlichen Finanzinstituten voraus. Die Mehrheit der Fintech-Unternehmen betrachtet neue Vorschriften nicht nur als regulatorische Anforderung, sondern als Wettbewerbsvorteil für die Förderung von Finanzinnovation und Wachstum.

Die schnelle Integration der Fintech-Compliance wird vorangetrieben durch:

- Technologische Intelligenz: Fintech-Unternehmen sind mit fortschrittlicher KI, maschinellem Lernen und Blockchain-Technologie für Echtzeitüberwachung, automatisierte Risikobewertungenund robuste Compliance-Programme. Dadurch können sie regulatorische Technologien leichter übernehmen als die traditionelle Finanzdienstleistungsbranche.

- Proaktive Kultur: Der starke Wettbewerb im Fintech-Bereich erfordert, dass die meisten Fintech-Unternehmen proaktiv das Vertrauen der Verbraucher gewinnen. Dies hat zu einer schnellen Anpassung ihrer Produkt-Roadmaps an Risikomanagementpraktiken, Verbraucherschutzgesetze und Compliance-Anforderungen geführt.

- Wettbewerbsvorteil: Durch die Implementierung starker Sicherheitsverbesserungen und regulatorischer Standards von Anfang an können Fintech-Unternehmen operative Risiken bewältigen und sich von den großen Akteuren auf den Finanzmärkten abheben.

- Großes Risiko der Nichteinhaltung: In einem gesättigten Markt agierend, Fintech-Unternehmen müssen agil und schnell sein auf die komplexe regulatorische Landschaft zu reagieren. Jeder Fehler, wie mangelnde Compliance-Expertise und unfaire Geschäftspraktiken, kann sich negativ auf ihre Finanzinnovation auswirken und sie zurückwerfen.

- Kunde-zuerst-Prinzip: Schließlich betrachten Fintech-Unternehmen ihre Kunden als Herzstück ihrer Geschäftstätigkeit. Daher ist die Gewährleistung der finanziellen Stabilität ihrer Nutzer durch Maßnahmen zur Bekämpfung der Geldwäsche (AML) und die Einhaltung der Datenschutzgesetze von höchster Bedeutung.

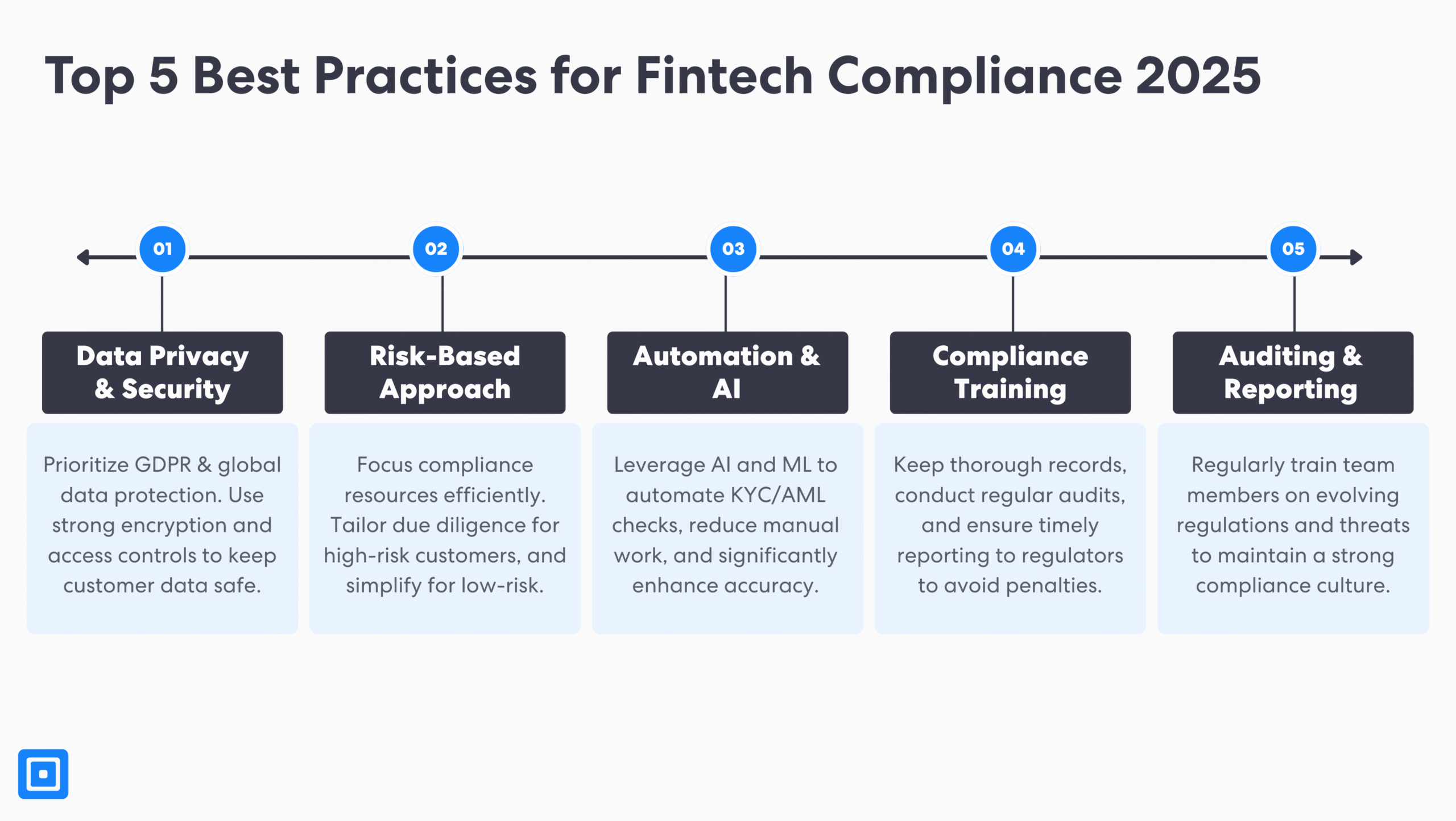

Top 5 Best Practices für Fintech-Compliance 2025

Angesichts der sich ständig weiterentwickelnden Vorschriften ist es entscheidend, mit den neuen Standards im Bereich Geldwäschebekämpfung und Risikomanagement Schritt zu halten. Doch wie können Unternehmen die Einhaltung der Vorschriften gewährleisten, insbesondere da die Regulierungsbehörden die Gesetzgebung kontinuierlich überwachen und ändern? Dieser Abschnitt untersucht Best Practices für Fintech-Unternehmen, um angesichts sich ändernder regulatorischer Anforderungen Agilität und Flexibilität zu gewährleisten.

Schritt 1: Priorität von Datenschutz- und Sicherheitsmaßnahmen beibehalten

Fintech-Unternehmen müssen grundlegende Datenschutzgesetze wie die Datenschutz-Grundverordnung (DSGVO) strikt einhalten. Die Implementierung strenger Sicherheitsmaßnahmen wie Zugriffskontrollen verringert zunächst die Wahrscheinlichkeit, dass böswillige Akteure und unberechtigte Nutzer an sensible Informationen gelangen, deutlich.

Schritt 2: Implementierung eines risikobasierten Ansatzes (RBA)

In einem Compliance-Programm RBA bezieht sich auf die Zuweisung von Ressourcen zu Situationen und Kunden mit höherem Risiko. Mit RBA können Fintech-Unternehmen ihre Compliance-Aktivitäten optimieren, indem sie sich auf verbesserte Due Diligence und kontinuierliche Überwachung von Kunden mit hohem Risiko, um Finanzkriminalität und Geldwäsche zu verhindern. Kunden mit niedrigem Risikoprofil profitieren dagegen von vereinfachten Compliance-Maßnahmen.

Schritt 3: Die Bedeutung der Nutzung von Automatisierungsfunktionen

Fortschrittliche Technologien, darunter Algorithmen für maschinelles Lernen und proprietäre KI, helfen Fintech-Unternehmen, Compliance-Anforderungen schnell zu erfüllen. Diese Tools können manuelle Compliance-Aufgaben wie das Ausfüllen von Kundendaten und das Erstellen von Berichten ersetzen und so Zeit und Kosten sparen. Darüber hinaus können sie aus historischen Mustern lernen, um Betrugsprävention und Geldwäschebekämpfung präziser zu gestalten.

Schritt 4: Compliance-Schulungen als Vorteil

Unabhängig davon, ob Sie ein internes Compliance-Team aufbauen oder einen Compliance-Anbieter einbinden, dürfen Compliance-Schulungen nicht außer Acht gelassen werden. In der Finanzdienstleistungsbranche ist es entscheidend, über neue regulatorische Anforderungen, Finanzvorschriften und Bedrohungen im regulatorischen Umfeld auf dem Laufenden zu bleiben.

Schritt 5: Sorgfältiges Prüfen, Dokumentieren und Berichten

Schließlich können Fintech-Unternehmen mit soliden Audit- und Dokumentationsunterlagen sicherstellen, dass sie ihren gesetzlichen Berichtspflichten nachkommen, Compliance-Vorschriften erfüllen und Strafen vermeiden. Darüber hinaus hilft ein interner Prozess zur Einreichung regelmäßiger Audits und Risikobewertungen, Lücken in Ihren regulatorischen Rahmenbedingungen zu schließen.

Stärkung der Fintech-Compliance-Lösungen

Aus diesem Leitfaden haben wir gelernt, dass die Einhaltung von Compliance-Vorschriften in der Fintech-Branche entscheidend für den Schutz des Finanzsystems und die Vermeidung von Bußgeldern für Finanzkriminalität, Geldwäsche oder Terrorismusfinanzierung ist. Vor allem zahlt sich die Einhaltung von Compliance-Standards durch Verbraucherschutz und die Stärkung der Stabilität moderner Zahlungssysteme im Finanzsektor aus. Fintech-Unternehmen müssen proaktiv und flexibel vorgehen, um Compliance-Anforderungen zu erfüllen und die Anforderungen der Aufsichtsbehörden zu erfüllen.

Erste Schritte mit fortschrittliche AML- und KYC-Lösungen Heute. Mehr erfahren von einem Mitglied des Teams.