Au Royaume-Uni, la conformité aux exigences de connaissance du client (KYC) n'est pas une option ; c'est une nécessité croissante, notamment pour les entreprises opérant dans des secteurs réglementés. Cependant, avec l'augmentation du coût de la connaissance du client pour les banques de détail britanniques ces dernières années, les obligations de conformité sont devenues un dilemme opérationnel majeur. Pour les banques de détail, les exigences strictes des organismes de réglementation mondiaux ont renforcé la nécessité de réévaluer la rigueur et l'efficacité de la connaissance du client.

De l'élaboration de processus d'intégration automatisés à la production d'évaluations des risques claires, les banques britanniques doivent respecter des obligations KYC strictes tout en gérant leurs budgets de conformité. Ce guide explore les facteurs clés qui influent sur les coûts KYC dans la banque de détail britannique et explique comment les solutions numériques modernes peuvent alléger le fardeau croissant de la conformité.

Introduction à la conformité KYC au Royaume-Uni

KYC Il s'agit d'un processus permettant aux institutions financières de vérifier l'identité des consommateurs et d'évaluer le risque individuel. L'adoption d'un cadre KYC robuste est essentielle, car il constitue la principale défense. contre le blanchiment d'argent, le financement du terrorisme et les crimes financiers au sens large. Pour les services financiers, la connaissance du client est étroitement liée à Lutte contre le blanchiment d'argent (AML) règlements.

Coût de conformité et son impact sur les entreprises britanniques

Une enquête menée en 2024 par PWC a révélé que 65% des institutions financières du Royaume-Uni ont signalé une augmentation des dépenses consacrées à la conformité en matière de lutte contre le blanchiment d'argent et le financement du terrorisme (LCB) au cours des 24 derniers mois, 15% déclarant que leurs coûts ont augmenté de plus de 30%.

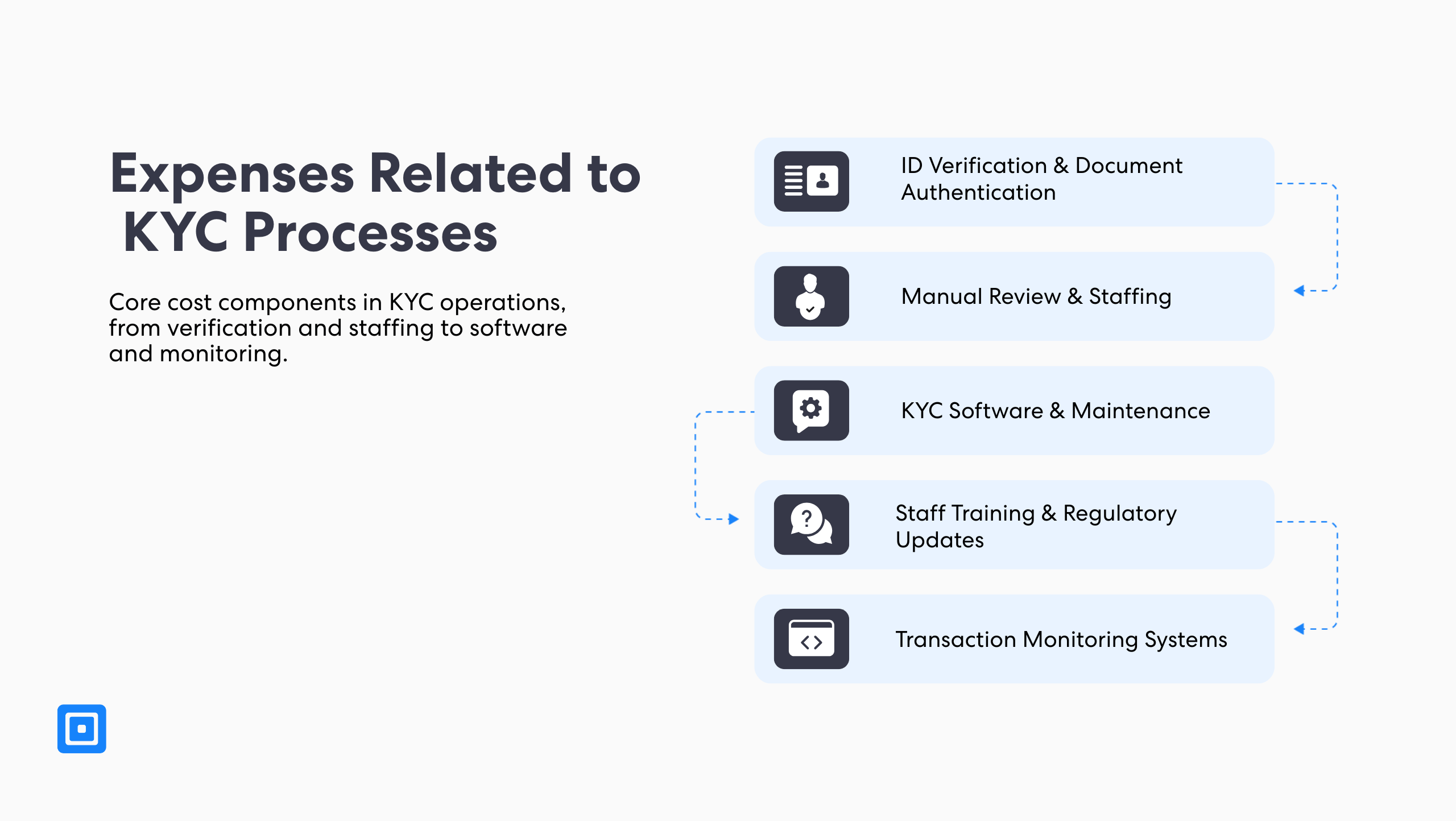

Cette augmentation peut être significative pour les institutions financières qui s'appuient sur des processus KYC manuels, car les budgets de conformité doivent être alloués à des interventions manuelles et à des systèmes obsolètes. Le coût opérationnel typique de la conformité d'une entreprise comprend les technologies de vérification d'identité, telles que les contrôles d'activité et la formation fréquente du personnel.

- Investissement dans la technologie de vérification d'identité et services d'authentification de documents

- Examen manuel à forte intensité de main-d'œuvre et dotation en personnel chargée de la conformité

- Comptes, licences et maintenance de logiciels KYC spécialisés

- Formation continue du personnel et mises à jour pour refléter la réglementation en vigueur

- Mise en œuvre de systèmes de surveillance et d'audit des transactions

Ensemble, ces facteurs contribuent au coût global de la conformité à la lutte contre le blanchiment d'argent au Royaume-Uni, exerçant une pression sur les budgets opérationnels et soulignant la nécessité de solutions intelligentes et évolutives. Pour en savoir plus sur la conformité à la lutte contre le blanchiment d'argent au Royaume-Uni, cliquez ici : Un guide complet sur la conformité à la LBC.

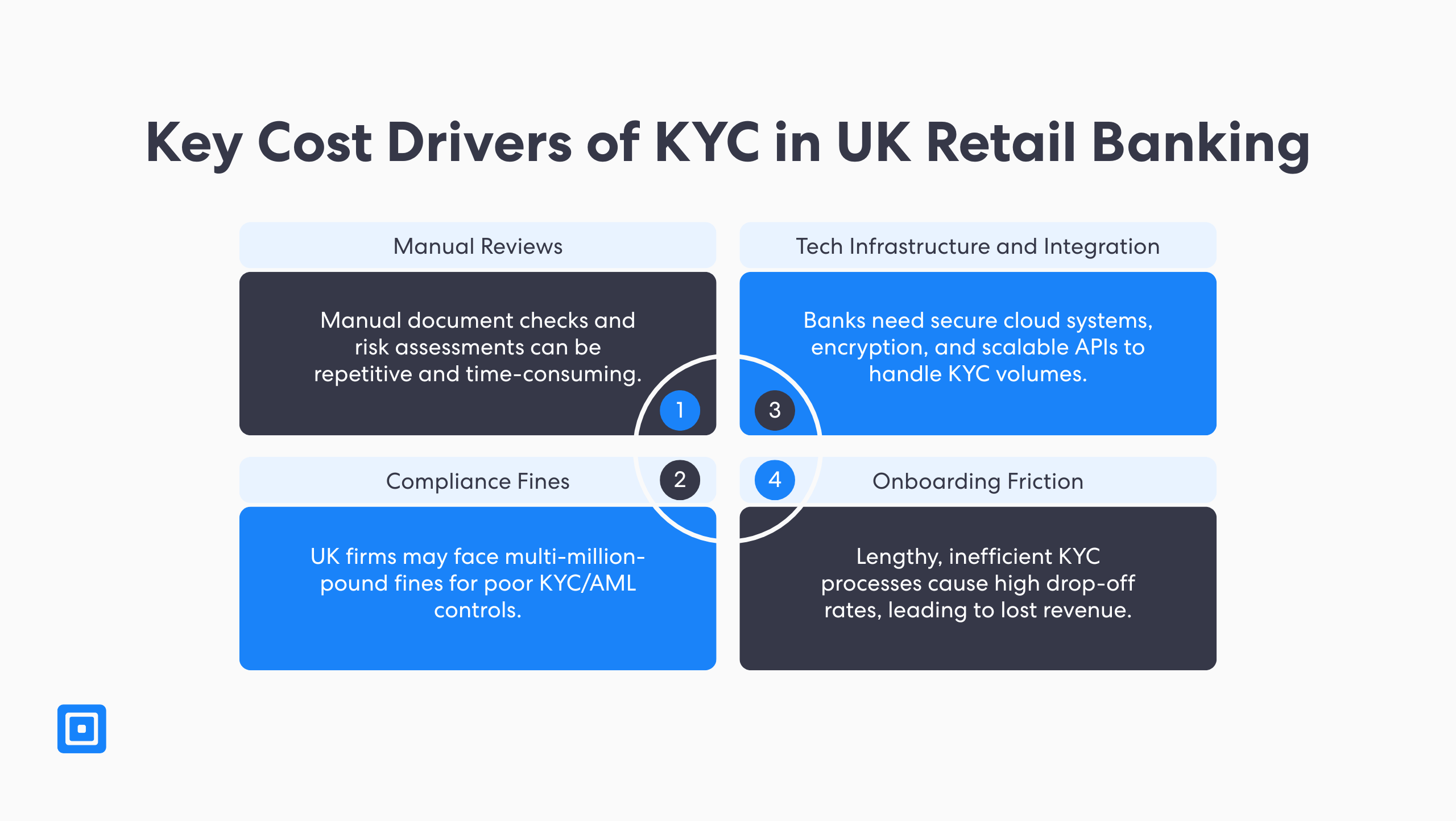

Principaux facteurs de coût du KYC dans les banques de détail

Pour les banques de détail au Royaume-Uni, une meilleure compréhension des facteurs qui influencent le coût KYC peut s'avérer essentielle. Maintenir une conformité juridique est primordial pour éviter les sanctions et prévenir la criminalité financière. Il est donc essentiel d'avoir une vue d'ensemble de l'impact global et du retour sur investissement des logiciels KYC.

Une façon de réduire les coûts consiste à adopter des solutions KYC pour accroître l'efficacité opérationnelle. Cela peut se faire grâce à des capacités d'automatisation améliorées, comme l'extraction de données. Découvrez quelques-uns des facteurs de coûts les plus influents :

Examens manuels à forte intensité de main-d'œuvre

Coûts KYC sont fortement influencés par le capital humain. Les équipes chargées de vérifier les documents et d'évaluer les risques sont souvent confrontées à des tâches répétitives et chronophages, notamment lorsqu'elles traitent des documents incomplets ou irréguliers. Face à l'évolution des comportements des clients, de nombreuses banques ont fermé leurs agences physiques et opté pour une intégration et une ouverture de compte numériques.

Parallèlement, il est devenu de plus en plus difficile d'attirer et de retenir des professionnels de la conformité qualifiés. La Financial Conduct Authority (FCA) a signalé un taux de rotation élevé Le personnel chargé de la lutte contre le blanchiment d'argent est une source de préoccupation, avertissant qu'une telle instabilité de la main-d'œuvre peut affaiblir l'intégrité globale des opérations de conformité des entreprises britanniques.

Amendes de conformité et amortisseurs de risques

Les services financiers britanniques peuvent être passibles d'amendes s'élevant à des millions de dollars en cas de non-application de réglementations strictes en matière de connaissance du client (KYC) ou de lutte contre le blanchiment d'argent (LBC). Par exemple, la FCA a récemment émis une ordonnance contre la banque leader Monzo, avec 21 millions de livres sterling En cas de manquement à la conformité, les régulateurs comme la FCA infligent souvent des amendes aux entreprises qui ne respectent pas les règles, notamment en matière de vigilance à l'égard de la clientèle et de surveillance insuffisante. Ces amendes servent d'avertissement aux entreprises pour qu'elles maintiennent une connaissance client rigoureuse afin de prévenir la criminalité financière.

Infrastructure technologique

Pour gérer d'importants volumes de vérifications d'identité et de contrôles KYC, les banques britanniques doivent investir dans une infrastructure cloud sécurisée, un chiffrement renforcé des données, des systèmes évolutifs basés sur des API et des solutions de sauvegarde fiables. L'open banking, lorsqu'il est mis en œuvre avec le consentement du client, permet un accès en temps réel aux données bancaires, simplifiant ainsi les processus de KYC, de lutte contre le blanchiment d'argent et de détection des fraudes. Cependant, l'intégration de ces technologies aux plateformes existantes s'avère souvent techniquement exigeante et coûteuse.

Exigences d'intégration

Responsabilités continues telles que contrôle des sanctionsLes vérifications périodiques et l'identification des personnes politiquement exposées (PPE) nécessitent des systèmes interconnectés, sécurisés, vérifiables et actualisables en temps réel. Alors que les banques cherchent à réduire les frictions KYC, à se protéger contre le vol d'identité et à prévenir la fraude, investir dans des infrastructures évolutives et intelligentes devient essentiel pour équilibrer les risques et la conformité avec l'expérience utilisateur des consommateurs.

Friction et abandon lors de l'intégration des clients

Des flux KYC mal optimisés créent des frictions qui dissuadent les nouveaux clients. Selon une étude réalisée en 2024 par Encompass Corporation, 87% des trésoriers d'entreprise Au Royaume-Uni et aux États-Unis, les clients ont abandonné leurs applications bancaires en raison de processus d'intégration longs et inefficaces. Parmi les raisons les plus fréquentes d'abandon des processus d'intégration, on peut citer : L'absence de justificatifs d'identité clés, tels que passeports ou cartes d'identité numériques. Chaque client qui abandonne le processus d'intégration représente une opportunité de chiffre d'affaires manquée.

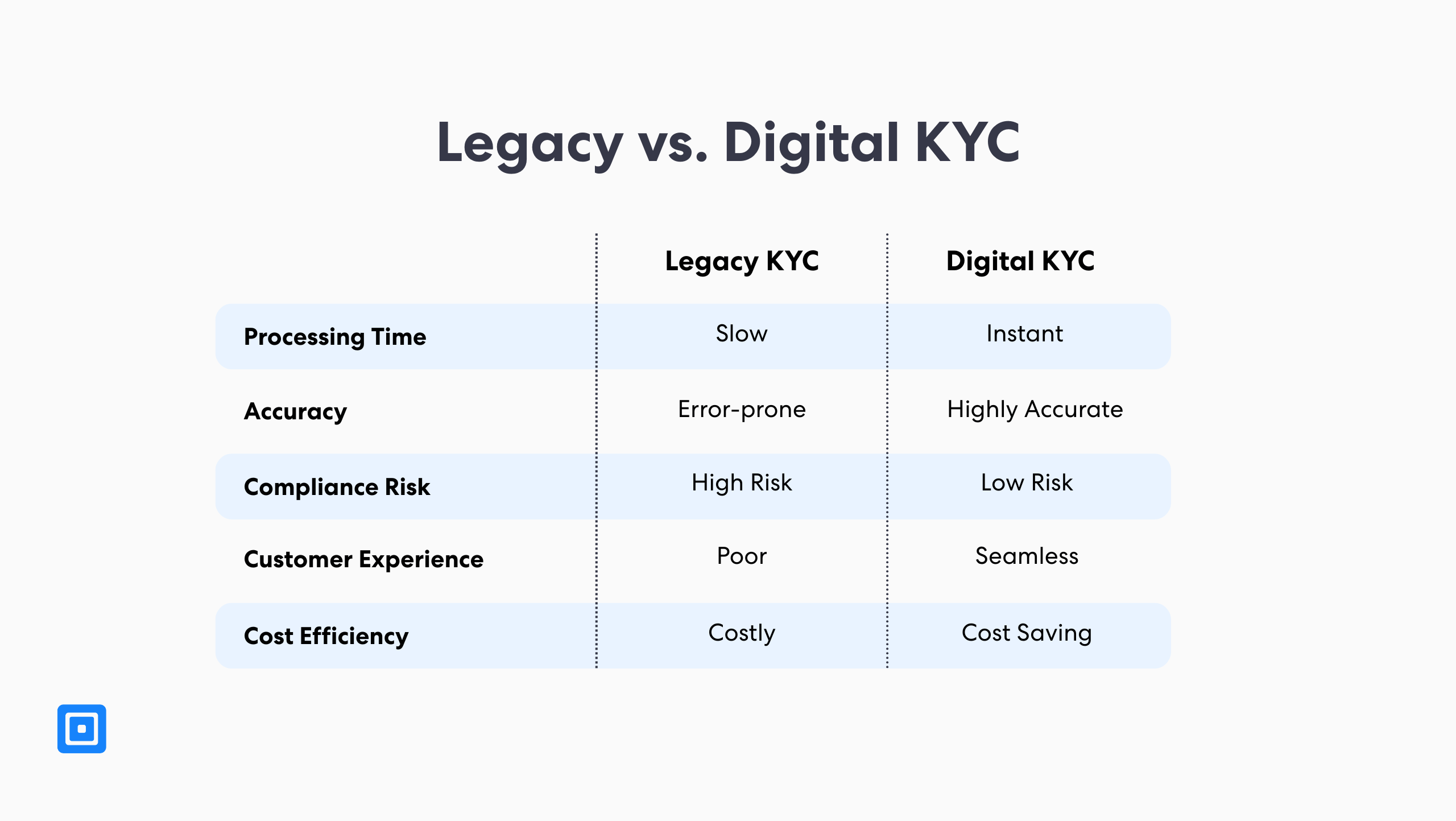

Pourquoi les approches KYC traditionnelles ne sont pas viables

Les solutions KYC traditionnelles, qui reposent sur des succursales physiques et un traitement manuel, freinent l'évolutivité à long terme. De plus, elles entraînent des vérifications inexactes dues aux erreurs humaines et des délais de traitement beaucoup plus longs.

Un cadre KYC peut être aussi simple qu'une simple vérification d'identité, ou plus complexe, comme la réalisation de contrôles préalables pour les PPE. Toute lacune dans ce contrôle peut engendrer un risque commercial important. Une surveillance continue du KYC est essentielle pour une gestion efficace des risques et une conformité réglementaire optimale. Dans un environnement numérique en constante évolution, la détection rapide des délits financiers permettra aux banques de se démarquer de leurs concurrents.

En s’accrochant aux flux de travail conventionnels et en renonçant aux innovations telles que l’analyse ou l’automatisation basées sur l’apprentissage automatique, les institutions risquent la non-conformité, des coûts gonflés et une incapacité à répondre aux exigences réglementaires modernes ou aux attentes des clients. étude de cas multiples Une étude sur la migration des systèmes hérités dans le secteur bancaire révèle que les architectures héritées monolithiques entravent la mise en œuvre de nouveaux modèles bancaires.

Optimiser le KYC grâce à l'analyse avancée et à l'IA

La transformation numérique de la conformité permet aux banques de détail de réduire leurs coûts d'intégration grâce à l'automatisation, à la biométrie et à l'analyse intelligente. Ces technologies accélèrent non seulement les processus, mais améliorent également la précision, réduisent les charges opérationnelles et favorisent une harmonisation réglementaire rigoureuse.

Tirer parti de la vérification d'identité numérique de pointe

Technologies avancées, telles que Reconnaissance optique de caractères (OCR)La biométrie faciale et la détection du vivant permettent la validation des documents et l'assurance de l'identité en temps réel. Ces innovations simplifient les processus KYC, signalent les fraudes potentielles et réduisent considérablement le travail manuel, réduisant ainsi les erreurs et les coûts d'intégration pour les banques de détail.

Intelligence des appareils et dépistage AML

Device Intelligence renforce la sécurité en détectant les anomalies dans le comportement des utilisateurs et les profils d'appareils. Adverse Media Screening améliore la conformité en matière de criminalité financière en identifiant les individus à haut risque grâce à des sources d'information mondiales et des listes de surveillance. Ces solutions sont conçues pour une intégration flexible. Les banques peuvent déployer rapidement des systèmes adaptés à la maturité de leur infrastructure, que ce soit via des SDK, des API RESTful ou des configurations no-code/low-code.

L'incitation réglementaire à moderniser le KYC

Les régulateurs britanniques et européens préconisent des approches KYC basées sur les risques. La FCA préconise une diligence raisonnable sur mesure, tandis que Groupe d'action financière (GAFI) approuve les outils numériques tels que la vérification d’identité et l’automatisation, à condition que des mesures de protection des données soient en place.

Des lois telles que le Règlement sur le blanchiment d’argent et 6AMLD S'aligner sur les principes du GAFI, sans toutefois exiger l'adoption du numérique. Les régulateurs britanniques, dont la FCA, attendent des entreprises qu'elles sélectionnent leurs clients en fonction des listes de surveillance actualisées, des PPE et des sources médiatiques défavorables.

Réflexions finales : pérenniser la connaissance client pour le secteur bancaire de détail au Royaume-Uni

Les banques de détail sont contraintes de réduire leurs coûts tout en restant conformes. Pour gérer le coût KYC des banques de détail britanniques, il faut remplacer les processus existants par des outils plus intelligents qui automatisent la vérification d'identité, réduisent les erreurs et simplifient l'intégration afin de renforcer la confiance des clients. ComplyCube, les institutions financières obtiennent une conformité rapide et évolutive grâce à des contrôles automatisés, des contrôles mondiaux et une surveillance en temps réel, respectant ainsi les réglementations sans les frais généraux. Assurez la pérennité de votre conformité avec ComplyCube aujourd'hui.