Kurz gesagt: KYC-API-Preise Es geht weniger um den niedrigsten Zinssatz pro Scheck und mehr um Auswahl eines passenden KYC-API-Modells Ihr Volumen, Ihr Risiko und Ihr Wachstum. Unterschiedliche Preisstrukturen können unerwartete Kostensprünge erzeugen mit zunehmender Nutzung. Um sicher auszuwählen, Vergleich der Gesamtkosten und Ergebnisse nicht nur der angegebene KYC-Preis.

Wie hoch sind die Preise für die KYC-API?

Die Preisgestaltung von KYC-APIs ist ein zentrales Compliance-Problem für Teams bei der Bewertung von Anbietern für Identitätsprüfungen im Jahr 2025. Da die regulatorische Aufmerksamkeit branchen- und länderübergreifend weiter zunimmt, müssen Unternehmen Kostenmanagement und Compliance-Präzision in Einklang bringen. Bei der Auswahl einer erschwinglichen KYC-API geht es nicht mehr nur um den niedrigsten Preis, sondern um Skalierbarkeit und Compliance ohne Kompromisse bei der Verifizierungsqualität.

Dieser Leitfaden erläutert die Preismodelle, die den KYC-API-Markt prägen, die Kostenvariablen, die die Anbieterpreise beeinflussen, und wie Unternehmen fundierte Investitionsentscheidungen treffen können. Wir untersuchen außerdem, wie ComplyCube Unternehmen durch transparente, modulare Preise und intelligente Verifizierungsabläufe dabei unterstützt, Kosten, Leistung und Compliance-Ergebnisse zu optimieren.

KYC-API-Preismodelle verstehen

Die Preisstrukturen für KYC-APIs variieren je nach Anbieter erheblich, je nach Architektur, Produktreife und Marktfokus. Die Wahl des Modells kann erhebliche Auswirkungen auf die Compliance-Kosten und die Skalierbarkeit des Unternehmens haben.

1. Preisgestaltung der KYC-API pro Aufruf

Dabei wird pro Verifizierungsanfrage, z. B. für die Dokumentenverifizierung, biometrische Verifizierung oder ein AML-Screening, ein fester Betrag erhoben. Es ist einfach und unkompliziert, kann aber bei umfangreichen Vorgängen teuer werden.

2. Gestaffelte KYC-API-Preisgestaltung

Anbieter bieten nutzungsabhängige Preisgestaltung an. Mit steigender Anzahl der Verifizierungen sinken die Kosten pro Anruf. Das Modell fördert das Volumen, führt aber zu Preisklippen, wenn das Volumen stark schwankt.

3. Volumenbasierte Abonnements

Kunden bezahlen monatlich oder jährlich im Voraus für ein Paket von Verifizierungen. Dies bietet Kostenvoranschlag und Mengenrabatte. Nicht genutzte Verifizierungen können nicht übertragen werden, sodass bei falschen Schätzungen Verschwendung entstehen kann.

4. Pauschale KYC-API-Preise oder individuelle Pakete

Einige Anbieter bieten monatliche Pauschaltarife oder individuelle Pakete an, die mehrere Dienste wie IDV, biometrische Lebendigkeit und AML-Filterung kombinieren. Dieses Modell eignet sich am besten für etablierte Compliance-Unternehmen, die Wert auf Flexibilität und Benutzerfreundlichkeit legen.

Welche KYC-API-Preisgestaltung ist die beste für Ihr Unternehmen?

Das ideale API-Preismodell hängt von der Unternehmensgröße, der Onboarding-Geschwindigkeit und dem Compliance-Risiko ab. Startups schätzen möglicherweise die Einfachheit des Pay-as-you-go-Modells, während Banken oder große Fintech-Unternehmen von der Planbarkeit der Abonnements profitieren. Weitere Informationen zur KYC-Preisgestaltung finden Sie hier: „Wie viel kostet KYC?“

Wichtige Kostentreiber hinter der Preisgestaltung für KYC-APIs

Während die Preismodelle die Struktur vorgeben, werden die tatsächlichen Kosten von KYC-APIs durch eine Reihe zugrunde liegender technischer und operativer Faktoren bestimmt. Das Verständnis dieser Faktoren ermöglicht es Unternehmen, richtig zu budgetieren und versteckte Kosten zu vermeiden.

1. Geografische und dokumentarische Abdeckung

Globale Unternehmen benötigen KYC-Lösungen, die Ausweisdokumente in mehreren hundert Ländern verifizieren können. Je größer die Abdeckung, desto höher sind die Investitionen in Dokumentvorlagen, OCR-Modelle und Mapping-Compliance-Regeln, die sich alle auf die Kosten auswirken.

2. Komplexität der Verifizierungsschicht

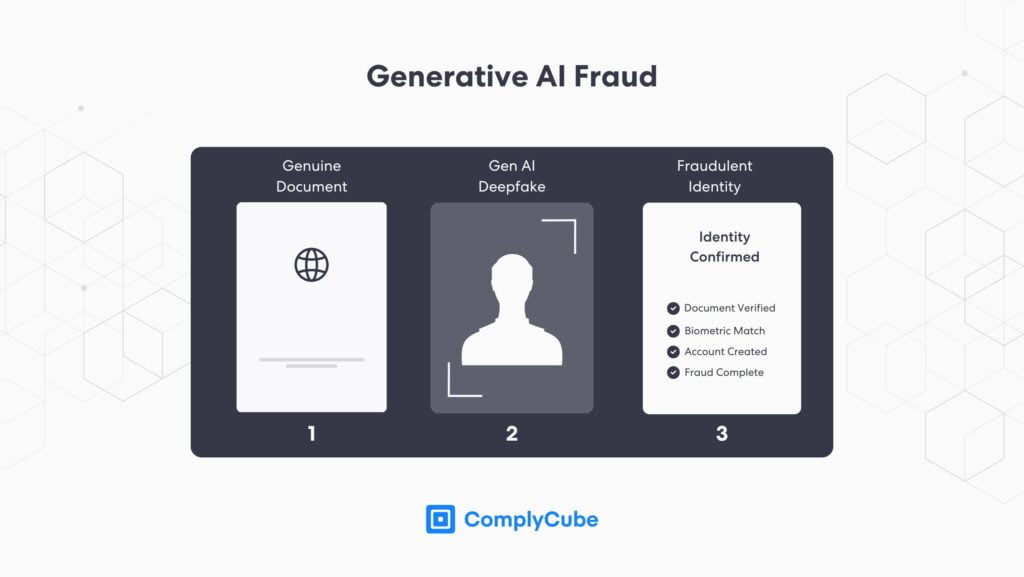

Fortgeschrittenere Lösungen, die über die einfache ID-Verifizierung hinausgehen, wie z. B. biometrische Überprüfung, AML-Screening und Betrugserkennung, verursachen höhere Betriebs- und Infrastrukturkosten. Mehrschichtige Prüfungen erhöhen die Zuverlässigkeit und wirken sich gleichzeitig auf die Preise aus.

3. Genauigkeit und Umgang mit falsch-positiven Ergebnissen

Lösungsanbieter, die in niedrige Falsch-Positiv-Raten, manuelle Fallback-Prozesse und kontinuierliches Modelltraining investieren, erzielen qualitativ bessere Ergebnisse. Dies erhöht zwar die Betriebskosten, reduziert aber das langfristige Risiko für die Kunden.

4. Nutzungsmuster und Infrastrukturbelastung

Längere Onboarding-Zeiträume können zu Volumenspitzen führen. APIs müssen hohe Parallelität, geografischen Lastausgleich und Failover-Prozesse bewältigen – und das alles mit Preisplänen der Enterprise-Klasse.

Fallstudie: Nationwide Building Society, KYC-API-Preisgestaltung und FCA-Strafen

Problem

Nationwide hatte iunzureichende Systeme zur Bekämpfung von Finanzkriminalität und Kontrollen über einen mehrjährigen Zeitraum (Okt. 2016–Juli 2021). Dies schwächte die Kundenrisikobewertung/Sorgfaltspflichtprüfung und die Transaktionsüberwachung erheblich und trug zu einem hohen Betrugsrisiko bei.

Lösung

Nationwide hat im Juli 2021 ein groß angelegtes Programm zur Bekämpfung von Finanzkriminalität eingeleitet und mit der Untersuchung der Aufsichtsbehörde kooperiert (wodurch ein Vergleichsrabatt gewährt wurde).

Ergebnis

- Die FCA verhängte mit der endgültigen Mitteilung vom 11. Dezember 2025 eine Geldstrafe in Höhe von 44.078.500 £.

- Die Geldbuße beinhaltete einen Abschlag gemäß 30% aufgrund einer Vereinbarung/Kooperation.

- Der Fall hat öffentlich verdeutlicht, dass langjährige Kontrolllücken erhebliche und vermeidbare Kosten verursachen können.

Auswirkungen auf die Gesamtbetriebskosten (TCO)

Bei der Ermittlung der KYC-API-Kosten ist der Preis pro Anruf nur die halbe Wahrheit. Bei der tatsächlichen Budgetierung müssen die Gesamtbetriebskosten (TCO) wie Integration, Skalierbarkeit und laufende Betriebskosten berücksichtigt werden.

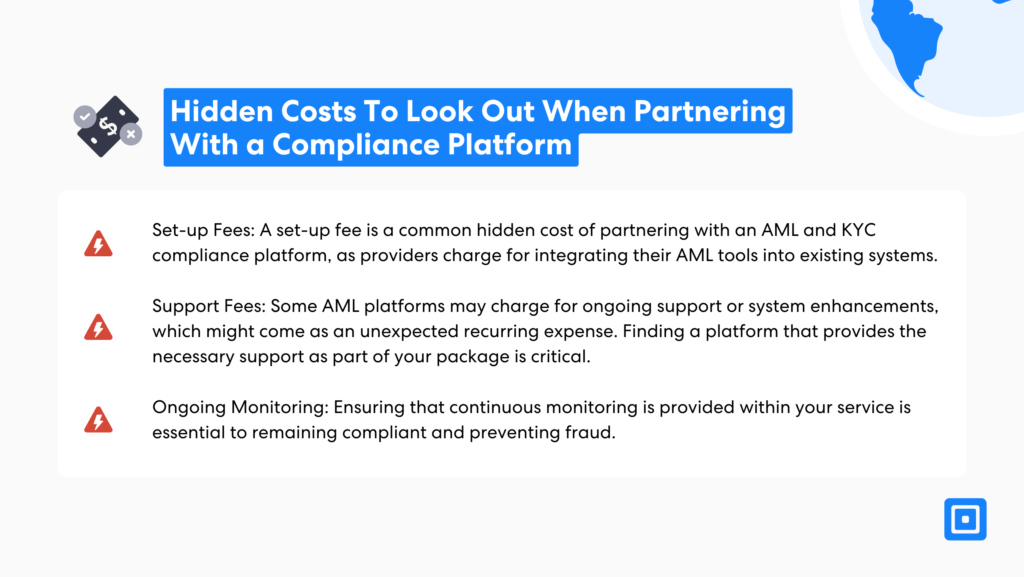

1. Integrations- und Einrichtungskosten

Die anfänglichen Konfigurationskosten variieren je nach Architektur des Anbieters. REST-APIs mit robusten SDKs und Sandbox-Umgebungen verkürzen die Markteinführungszeit und reduzieren den Frust der Entwickler. Es gibt jedoch Anbieter, die Einrichtungsunterstützung, Testmaterialien oder spezialisierten technischen Support gegen Aufpreis erwerben.

2. Wartungs- und Compliance-Updates

Kontinuierliche Wartung, von Fehlerbehebungen über neue Dokumentvorlagen bis hin zu Compliance-Upgrades, kann gebündelt werden, ist aber möglicherweise nicht möglich. Es können versteckte Kosten entstehen, wenn den Verbrauchern für jedes Update oder jede kleine Optimierung Kosten entstehen.

3. Automatisierung und No-Code-Workflows

No-Code-Orchestrierungsplattformen reduzieren die Abhängigkeit von Entwicklungsteams. Diese Plattformen ermöglichen es Geschäftsanwendern, Compliance-Flows kostengünstig zu erstellen und zu bearbeiten, was die Betriebskosten langfristig senkt.

4. Support, SLA und Überwachung

Premium-SLAs, 24/7-Support und Echtzeit-Monitoring-Dashboards sind mögliche Zusatzleistungen. Sie sind für Hochrisikosektoren unerlässlich, müssen aber in die allgemeine Preisstrategie einbezogen werden.

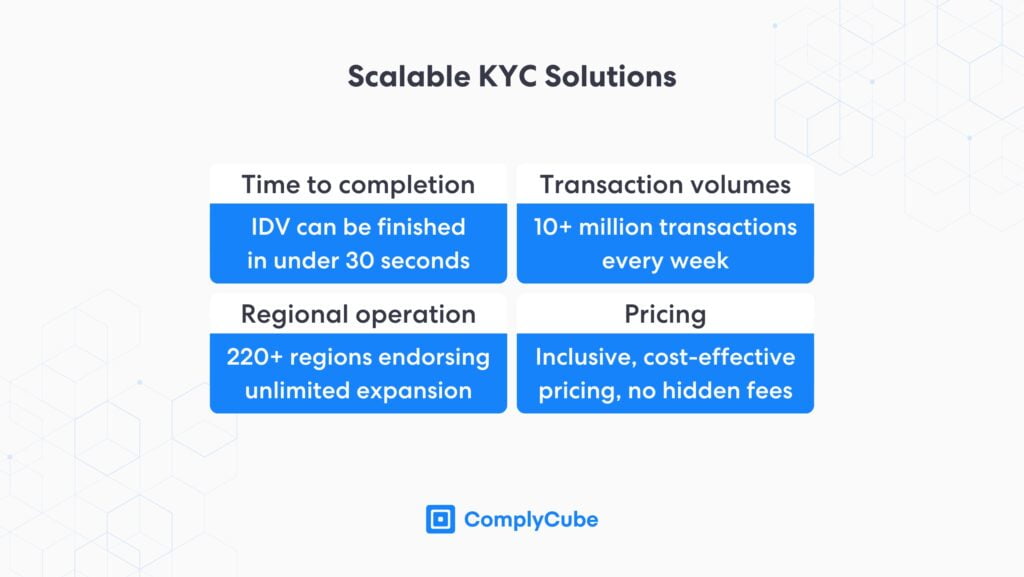

Benchmarks zur Preisgestaltung von KYC-APIs und was bis 2025 zu erwarten ist

Die KYC-API-Preise im Jahr 2025 werden durch sich entwickelnde regulatorische Anforderungen, fortgeschrittenen Betrug und die Weiterentwicklung der KI-gestützten Verifizierung vorangetrieben. Die tatsächlichen Preise variieren je nach Anbieter und Konfiguration, Branchen-Benchmarks dienen jedoch als Vergleichsgrundlage.

1. Typische Preisspannen

- Überprüfung von Ausweisdokumenten: $0,10 bis $1,50 pro Überprüfung, abhängig von der Art des Dokuments und der Region.

- Biometrische Lebendigkeit und Gesichtsabgleich: $0,25 bis $2,00 pro Sitzung.

- AML- und Watchlist-Screening: $0,05 bis $0,80 pro Suche.

Bündelung (Kombination von IDV-, biometrischen und AML-Prüfungen) kann für Effizienz sorgen, insbesondere wenn monatlich Tausende von Kunden betreut werden.

2. Regionale Preisunterschiede

Die Preisgestaltung richtet sich nach der regionalen Risikoexposition und der Dokumentenvielfalt. Beispiele:

USA und Kanada: Angemessene Preise aufgrund der Abdeckung durch digitale ID und relativ homogener Dokumentenstruktur.

EU und Großbritannien: Höhere Compliance-Anforderungen (z. B. DSGVO, DIATF) können die Verifizierungskosten erhöhen.

APAC und LATAM: Die Preise unterliegen aufgrund der Dokumentenheterogenität und der Verifizierungsinfrastruktur auf regionaler Ebene einer hohen Volatilität.

3. Auswirkungen von Regulierung und Risiko

Kategorien, die anfälliger für Geldwäsche sind, wie Krypto oder Fintech, erfordern in der Regel eine intensivere Prüfung, was die Durchschnittskosten erhöht. Änderungen der Regulierung (z. B. durch die FATF oder lokale AML-Regulierungsbehörden) führen auch zu neuen technischen Anforderungen, die sich auf die Anbieterkosten auswirken. Weitere Informationen zu regulatorischen Anforderungen finden Sie unter „KYC-Anforderungen in Großbritannien verstehen.“

ROI-Messung jenseits der KYC-API-Preisgestaltung

1. Betrugsbekämpfung und Onboarding-Präzision

Hochpräzise KYC-APIs verhindern Abbrüche, Fehlalarme und manuelle Überprüfungen beim Onboarding. Diese Verbesserungen beschleunigen das Umsatzwachstum, erhöhen die Kundenzufriedenheit und schützen vor Reputationsschäden durch betrügerische Konten.

2. Minderung regulatorischer Risiken

Die Automatisierung der Compliance reduziert das Risiko von Verstößen gegen Vorschriften und Bußgeldern. Echtzeit-Screening auf PEP und Sanktionen, Protokollierung von Audits und Liveness-Erkennung tragen zu einer robusten Compliance bei, die bei den Aufsichtsbehörden Anklang findet.

3. Betriebseffizienz

Automatisierte Orchestrierung und passive Liveness-Erkennungslösungen reduzieren den Benutzeraufwand. Dies führt zu höheren Abschlussraten und weniger Supporteingriffen, was die Skalierbarkeit und die Kundenzufriedenheit verbessert.

4. Strategische Wachstumsförderung

Flexible KYC-APIs für Schwellenmärkte, Sprachen und ID-Typen ermöglichen Unternehmen Wachstum ohne Neuverhandlung von Compliance-Prozessen. Der ROI wird in diesem Fall durch schnelleren Markteintritt und Lokalisierung erzielt.

Die wichtigsten Erkenntnisse

- Die besten Preise für KYC-APIs Das Modell hängt von Volumen, Onboarding und Reichweite ab.

- Die Kosten steigen mit globaler Abdeckung, mehrstufiger Verifizierung und höheren Zielvorgaben.

- Die Gesamtbetriebskosten sind wichtig, Variablen können den tatsächlichen Preis erheblich verändern.

- Die Benchmark-Bereiche für 2025 variieren weitestgehend nach Scheckart und Region/Risiko.

- ComplyCube trägt dazu bei, die KYC-Kosten vorhersehbar zu halten mit konfigurierbaren Arbeitsabläufen.

Wie ComplyCube die KYC-API-Preise optimiert

KYC-API von ComplyCube Der Preis basiert auf den Prinzipien von Transparenz, Anpassungsfähigkeit und Leistung. Kunden können ohne unerwartete Kosten oder Compliance-Kompromisse skalieren.

Für weitere Informationen darüber, wie Sie Ihr Unternehmen durch globales Watchlist-Screening stärken können, kontaktieren Sie einen unserer Compliance-Experten.

Häufig gestellte Fragen

Welche KYC-API-Preismodelle werden im Jahr 2025 am häufigsten vorkommen?

Die meisten Anbieter berechnen ihre Preise pro Anruf, nach gestaffelter Nutzung, nach Volumenabonnements oder nach Pauschal-/Paketpreisen. Jede dieser Variablen beeinflusst die Skalierbarkeit unterschiedlich, da das Verifizierungsvolumen schwankt. Eine praktische Vorgehensweise ist, jedes Modell mit Ihren erwarteten monatlichen Volumina und potenziellen Spitzenwerten abzugleichen, um Kostensprünge frühzeitig zu erkennen.

Welche Faktoren treiben die Preise für KYC-APIs am stärksten in die Höhe?

Die größten Kostentreiber sind die globale Abdeckung (Länder + Dokumententypen), die Komplexität der Verifizierung (z. B. durch Lebenderkennung/Screening), die Genauigkeit/der Umgang mit Fehlalarmen und die Infrastrukturlast bei Lastspitzen. Kundensegmente mit höherem Risiko und strengere Onboarding-Richtlinien erfordern in der Regel mehrstufige Prüfungen, was die Gesamtkosten erhöht.

Welche “versteckten Kosten” sollten bei der Schätzung der Gesamtbetriebskosten (TCO) einer KYC-API berücksichtigt werden?

Neben den Gebühren pro Prüfung sollten Sie auch Integration/Einrichtung, laufende Wartung und Compliance-Updates, Workflow-Tools sowie Premium-Support/SLA/Monitoring-Add-ons berücksichtigen. Berücksichtigen Sie außerdem den internen Arbeitsaufwand (Fallbearbeitung, Fehlalarme und Ausnahmebehandlung), da diese Kosten häufig mit dem Prüfungsvolumen steigen.

Wie hoch sind die KYC-Kosten pro Überprüfung im Jahr 2025 (typische Richtwerte)?

Als Richtwerte gelten etwa $0,10–$1,50 für die Ausweisdokumentenprüfung, $0,25–$2,00 für die Lebenderkennung/Gesichtsabgleich und $0,05–$0,80 für die Überprüfung von Geldwäschebekämpfungs- und Watchlist-Versuchen (je nach Region und Risiko). Die genaueste Schätzung ergibt sich aus der Berechnung des exakten Workflows, den Sie durchführen werden (Länder, Dokumentenmix, Erfolgsquoten, Wiederholungsversuche und Ausweichverfahren), anstatt einen einzelnen Durchschnittswert zu verwenden.

Wie geht ComplyCube bei der Preisgestaltung der KYC-API für wachsende Teams vor?

Der Ansatz von ComplyCube setzt auf transparente und skalierbare Preise, die sich an Onboarding-Volumen und Risikoanforderungen orientieren, sowie auf modulare Prüfungen, die sich zu Workflows kombinieren lassen. Konkret bedeutet das: Sie können die aktuell verwendeten Prüfungen optimal anpassen und den Umfang später erweitern oder zusätzliche Ebenen hinzufügen, ohne Ihren Onboarding-Prozess komplett neu gestalten zu müssen.