ملخص: المملكة المتحدة "الفشل في منع الاحتيال" الجريمة هي قانون المسؤولية الشركاتية استهداف الشركات الكبيرة حيث الموظفين والأشخاص المرتبطين استطاع من المحتمل أن يرتكبوا احتيالًا وتفشل الشركة دون قصد في منع ذلك. لتجنب العقوبات، يجب على الشركات إثبات ذلك "إجراءات معقولة" تم وضعها في مكانها.

تزايد خطر الاحتيال في الشركات في المملكة المتحدة

يُمثل تطبيق جريمة "الفشل في منع الاحتيال" في المملكة المتحدة نقطة تحول في مجال الامتثال للخدمات المالية. ويطرح "مثلث الاحتيال"، الذي وضعه دونالد كريسي، نموذجًا لثلاثة شروط تُفضي إلى الاحتيال: الضغط، والفرصة، والتبرير. ويُساعد هذا الإطار في تفسير سبب استهداف التشريع البريطاني الجديد، الذي دخل حيز التنفيذ، للمؤسسات الكبيرة التي تتحمل مسؤولية مباشرة عن الأعمال الاحتيالية التي يرتكبها الموظفون أو الوكلاء أو الشركات التابعة.

يُشكل هذا جزءًا من إصلاحات أوسع نطاقًا بموجب قانون الجرائم الاقتصادية وشفافية الشركات لعام ٢٠٢٣، مما يُوسّع نطاق المسؤولية عن الإجراءات الحالية بشكل كبير. بالنسبة لشركات الخدمات المالية، يُمثّل هذا تحولًا في كيفية تقييم الضوابط الداخلية والتدريب والرقابة من قِبل جهات خارجية. بالنسبة لقادة المخاطر والامتثال، يُطالب القانون بإجراء إصلاح استراتيجي شامل لكيفية إدارة مخاطر الاحتيال. لم تعد الإجراءات الصارمة خيارًا، بل أصبحت توقعات قانونية لمديري الشركات.

للالتزام باللوائح، يجب على الشركات وضع أطر عمل واضحة تُقلل من خطر الملاحقة القضائية على الجرائم. من أمثلة أعمال الاحتيال: جرائم التهرب الضريبي، وتقديم الأشخاص المرتبطين بأنشطة الاحتيال بيانات كاذبة، والمحاسبة الزائفة، والتداول الاحتيالي، وأعمال الرشوة، والاحتيال بتقديم بيانات كاذبة، والحصول على الخدمات بطريقة غير نزيهة، وخداع الجمهور، على سبيل المثال لا الحصر. يُحدد هذا الدليل قائمة مرجعية عملية للتحضير، ويوضح المفاهيم الخاطئة الشائعة، ويُبيّن كيف يُمكن للشركات وضع إجراءات لمنع الاحتيال.

ما هي جريمة الفشل في منع الاحتيال؟

ال الفشل في منع الاحتيال تُدخل الجريمة لوائح للمنظمات محددة عندما يرتكب "شخص مرتبط" احتيالًا لصالح الشركة، وخاصةً عندما يندرج تحت جريمة محددة في قانون مكافحة الاحتيال في أوروبا لعام 2023. حتى إذا لم تكن القيادة العليا على علم بأي مخالفة، فإن الجريمة تنطبق ويُحاسبون جنائيًا على أي سلوك احتيالي. ونتيجة لذلك، إذا ثبتت مسؤولية الشركات، فقد تواجه غرامات غير محدودة وإضرارًا بالسمعة ما لم تتمكن من إثبات وضع "إجراءات معقولة".

يمكن الآن للمنظمات الكبيرة أن تواجه ملاحقة جنائية في حالة ارتكاب الموظفين أو الوكلاء لعمليات احتيال - بغض النظر عما إذا كانت الإدارة العليا على علم بذلك أم لا.

يقول ميلوش كونهي، مستشار مكافحة الاحتيال: "قد تواجه المؤسسات الكبيرة الآن ملاحقة جنائية في حال ارتكاب موظفيها أو وكلائها عمليات احتيال، بغض النظر عما إذا كانت الإدارة العليا على دراية بالأمر أم لا. وبدون تطبيق إجراءات معقولة لمنع الاحتيال بحلول 1 سبتمبر 2025، تُواجه الشركات غرامات غير محدودة وضررًا لا رجعة فيه بسمعتها. ويتطلب الدفاع من المؤسسات إثبات وجود ضوابط كافية لمكافحة الاحتيال مُصممة خصيصًا لبيئة المخاطر الخاصة بها.

يجب أن يتجاوز الأمر مجرد وثيقة سياسة، بل يجب أن يكون هناك دليل واضح على التنفيذ. يؤدي عدم استيفاء هذا الشرط إلى تعريض الشركات للملاحقة الجنائية. ومن خلال تطبيق أدوات تدعم هذا المعيار الاستدلالي، يمكن للشركات تجنب جرائم الاحتيال الكامنة من خلال ضوابط آنية وقدرات تدقيق.

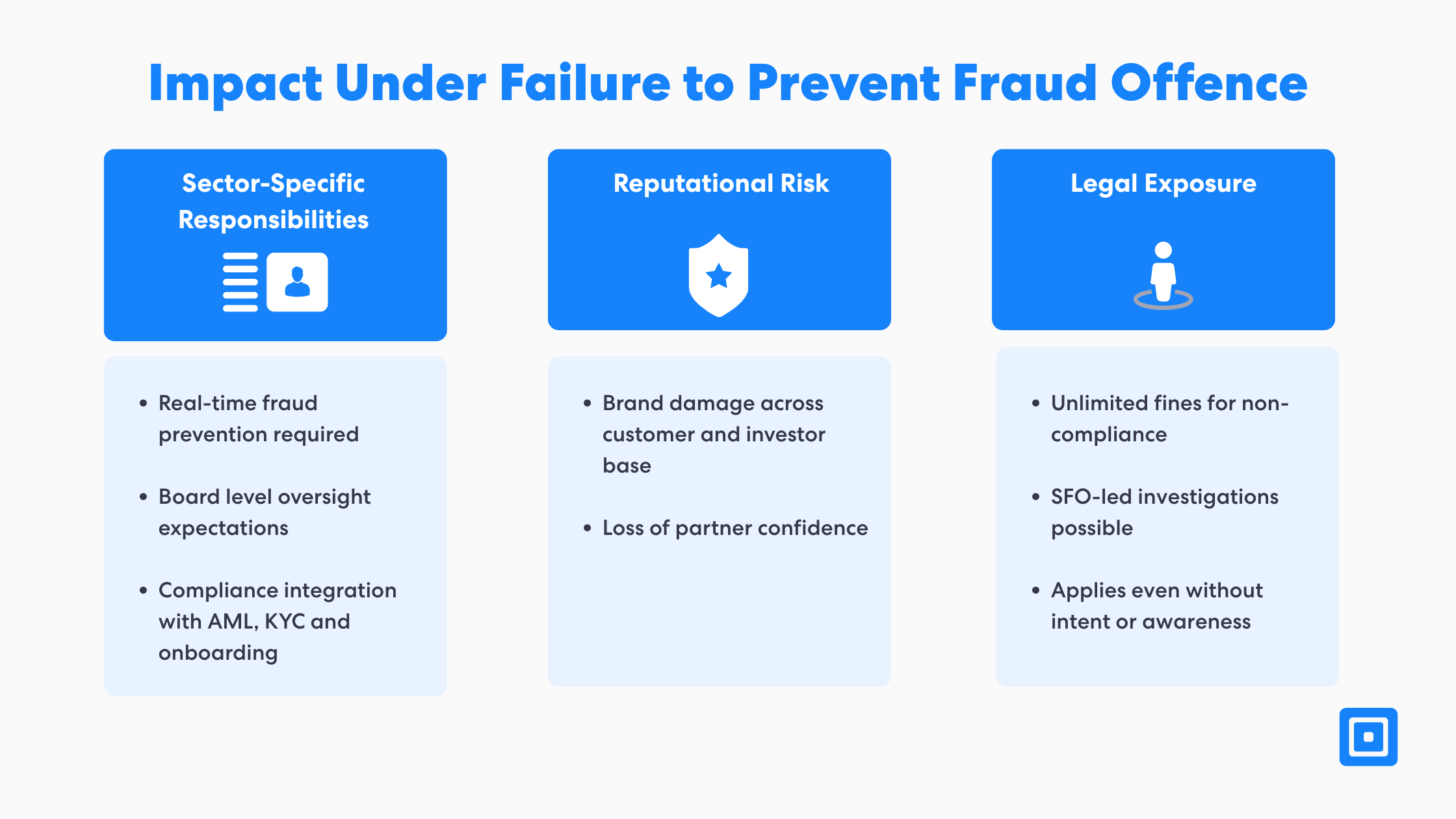

الخدمات المالية والمسؤولية المؤسسية

أظهرت البيانات الحديثة عددًا غير متناسب من المخالفات في قطاعات الخدمات المصرفية والإقراض والتأمين. وهذا يُمثل تحولًا كبيرًا في من يتحمل المسؤولية وكيفية التعامل معها. منع الغش أصبح هذا الأمر الآن مصدر قلق على مستوى مجالس إدارة المؤسسات الكبيرة. يجب على كبار المديرين وفرق القيادة وضع أطر فعّالة لمكافحة الاحتيال، تُطبّق وتُراجع بانتظام. بالنسبة للعاملين في القطاع المالي، تُعدّ المخاطر القانونية، ومخاطر السمعة، والالتزامات الخاصة بالقطاع، من الآثار الرئيسية للجريمة الجديدة.

ال مكتب مكافحة الاحتيال الخطير تم تعيين مكتب مكافحة الاحتيال الخطير (SFO) كجهة إنفاذ رئيسية بموجب التشريع الجديد. إن عدم تطبيق هذه الإجراءات بشكل كافٍ يُعرّض المؤسسات المالية لخطر التقاضي المدني، والإضرار بسمعتها، والتحقيقات المباشرة. ويتزايد الضغط لوضع بروتوكولات شاملة لتقييم المخاطر نتيجةً لتشديد الرقابة التنظيمية. ويؤدي هذا التوسع في المسؤولية إلى تحويل التركيز من الاستجابة للحوادث التفاعلية إلى حوكمة استباقية للمخاطر، مما يرفع مستوى ما تتوقعه الجهات التنظيمية من الشركات الخاضعة للتدقيق.

من تنطبق عليه جريمة الفشل في منع الاحتيال؟

تُطبق جريمة عدم منع الاحتيال على الشركات المعروفة بالمؤسسات الكبيرة. وتُعرّف هذه الشركات باستيفائها شرطين أو أكثر من الشروط التالية:

36 مليون جنيه إسترليني في حجم الأعمال

18 مليون جنيه إسترليني في الأصول

250 موظفًا.

تُقيَّم معايير هذه الجريمة وتُطبَّق بناءً على السنة المالية التي تسبقها. عادةً، تندرج مؤسسات مثل البنوك وشركات التأمين وشركات الاستثمار ومعظم شركات التكنولوجيا المالية ضمن نطاق هذه الجريمة. حتى الشركات الصغيرة قد تتأثر بشكل غير مباشر من خلال علاقاتها مع أطراف ثالثة أو من خلال تشريعات مستقبلية.

الأهم من ذلك، أن القانون يمكن أن يتجاوز الاحتيال ليشمل الجرائم ذات الصلة، مثل التهرب الضريبي أو الجرائم التي تؤثر على الإيرادات العامة. هذا التطبيق الواسع يجعل من الضروري للشركات تقييم التعرض المباشر وغير المباشر. إن تقييم إجراءات مكافحة الاحتيال التي تمنع الرشوة والتمويل الإجرامي أو تخفف من أي مخاطر خاصة قد يرتكبها الشخص، يُبقي الشركات في صدارة المشهد. يمكن للدعاوى الجماعية المبكرة أن تدعم الشركات من حيث المكانة والمخاطر التشغيلية، وتساعد في تحديد مستوى صرامة الإجراءات المطلوبة بموجب القانون.

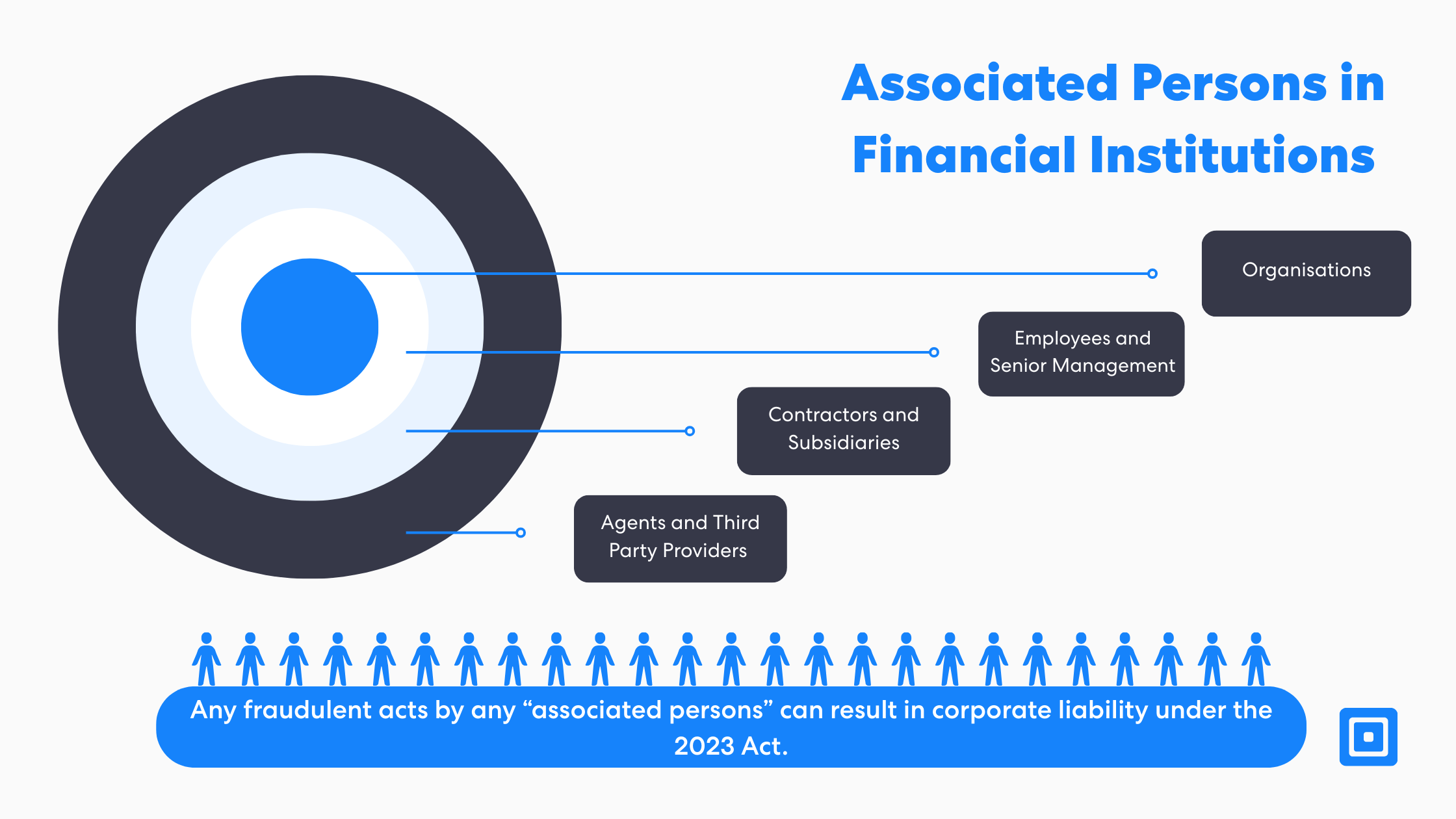

من هم "الأشخاص المرتبطون" بموجب قانون الفشل في منع الاحتيال؟

يتبنى مفهوم "عدم منع جريمة الاحتيال" منظورًا واسعًا لمن يُعتبر "شخصًا مرتبطًا". ويشمل ذلك الموظفين، والمتعاقدين، والشركات التابعة، والوكلاء، ومقدمي الخدمات من جهات خارجية. ويندرج كبار المديرين أيضًا ضمن هذا النطاق، مما يعكس منظورًا أوسع لمسؤولية الشركات. وبموجب هذا التعريف، قد يُعرّض أي شخص يتصرف نيابةً عن المؤسسة للمساءلة الجنائية.

يجب على الشركات تصميم أطر عمل لمنع الاحتيال تشمل جميع المساهمين المعرضين لخطر جرائم الاحتيال الأساسية، وليس فقط الموظفين الذين ينوي ارتكاب جرائم احتيال. إن إشراك غير الموظفين والقيادات يُعزز أهمية رسم خرائط المخاطر عبر الوظائف. يجب على المؤسسات الإشراف على أي شخص يتصرف بما يخدم مصالحها، وخاصةً في الأدوار عالية المخاطر. وهذا يستدعي إجراء عمليات تدقيق شاملة للتعيين والمراقبة المستمرة.

نطاق وتوقعات الفشل في منع الاحتيال

غالبًا ما يكون هناك غموضٌ حول نطاق تدابير منع الاحتيال المعقولة والغرض من جريمة التقصير الجديدة في منع الاحتيال. في بعض الحالات، يُفترض أن القواعد تنطبق فقط على الاحتيال الداخلي، أو أن السياسات الحالية توفر بالفعل تغطيةً كافية. ومع ذلك، تستهدف الجريمة أي احتيال يقوم به شخصٌ مرتبطٌ بالمؤسسة ويعود بالنفع عليها. سواءً أكان داخليًا أم خارجيًا، يجب على الشركات الكبيرة توخي الحذر بشأن مدى استيفاء ضوابط مكافحة غسل الأموال (AML) الخاصة بها للمتطلبات.

في الواقع، تُعالج أطر مكافحة غسل الأموال مخاطر مختلفة، وتفتقر إلى التحديد الدقيق المطلوب لهذه الجريمة. السياسات المكتوبة وحدها لا تُرضي الجهات التنظيمية لهذه المؤسسات الكبيرة؛ فتنفيذ ومراقبة الضوابط الفعالة أمران أساسيان لتعزيز ثقافة مكافحة الاحتيال. كما ينص القانون الجديد على تدابير خاصة بالاحتيال، قادرة على الصمود أمام تدقيق مكتب مكافحة جرائم الاحتيال الخطيرة (SFO).

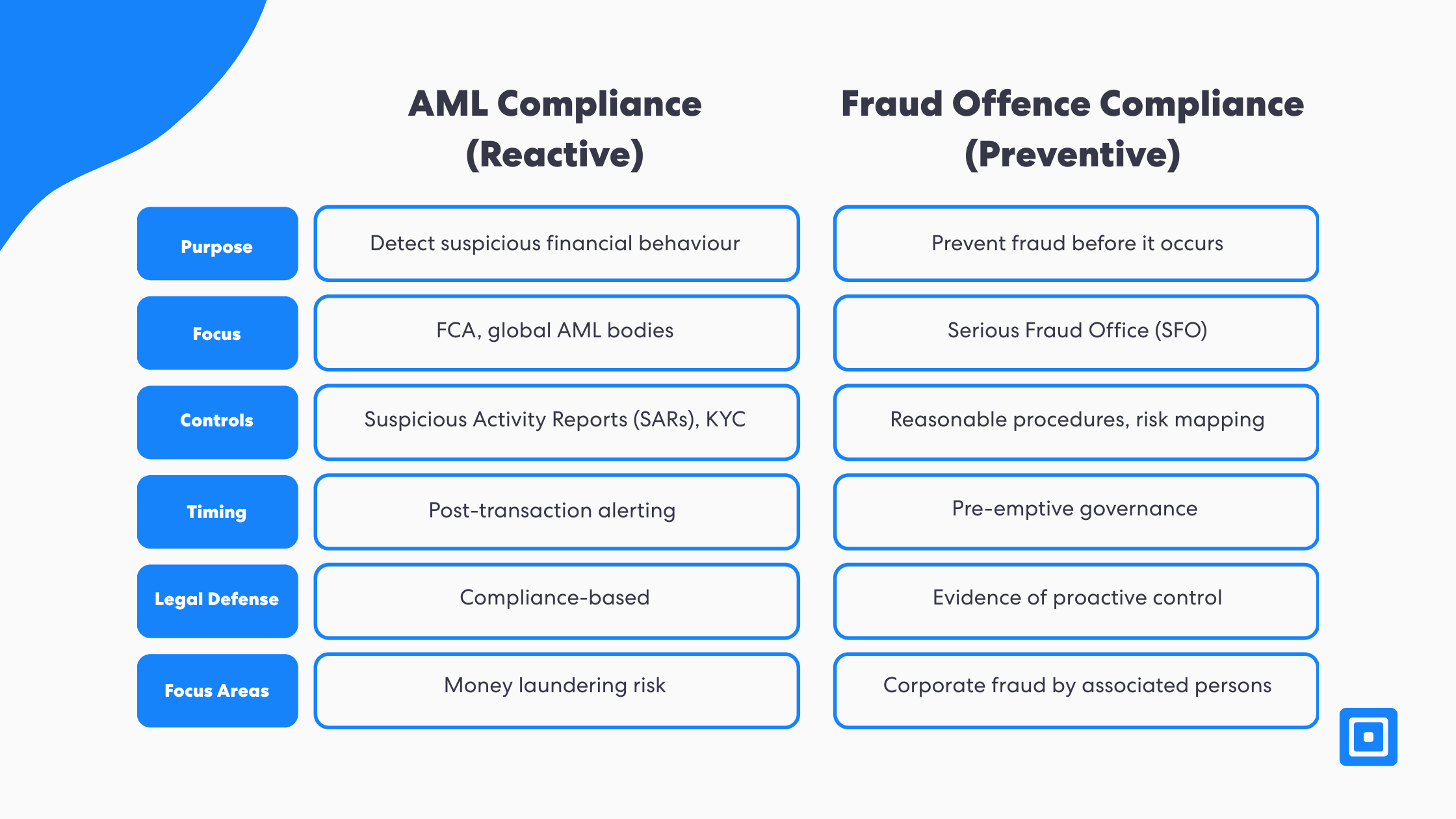

الفرق بين إجراءات الامتثال لمكافحة غسل الأموال وإجراءات منع الاحتيال

الامتثال لمكافحة غسل الأموال هو في الأساس تفاعلي، ويركز على الكشف عن الأنشطة المشبوهة بعد وقوعها. في المقابل، يتطلب القانون الجديد اتخاذ تدابير وقائية لمنع مثل هذا الاحتيال قبل وقوعه. وهذا يعكس تشريعات جرائم الشركات في المملكة المتحدة، مثل قانون الرشوة البريطاني لعام ٢٠١٠، حيث تُعاقب الشركات على عدم منع المخالفات التي يرتكبها الأشخاص المرتبطون بها. يُظهر إعطاء الأولوية لإسناد الجرائم إلى الشركات تحولاً من الكشف إلى الوقاية. يجب على الشركات عدم الخلط بين تقييمات مخاطر مكافحة غسل الأموال ومتطلبات منع الاحتيال الواردة هنا.

لإرساء دفاعٍ مقبولٍ بموجب الجريمة الجديدة، يجب على الشركات إثبات تطبيقها إجراءاتٍ معقولةٍ لمنع الاحتيال. ويجب أن تُصمَّم هذه الضوابط بما يتناسب مع ملف المخاطر وعمليات الشركة المحددة. لا يكفي وجود سياساتٍ عامة؛ بل يجب توثيق الإجراءات وتنفيذها وتحديثها دوريًا. كما يُعدّ التواصل الواضح والشفافية التشغيلية أمرًا بالغ الأهمية. يُمثل هذا تحولًا من الامتثال السلبي إلى الجاهزية القائمة على الأدلة. وتتوقع الهيئات التنظيمية من الشركات إثبات أن ضوابطها كانت فعّالة وقت وقوع الجريمة.

تقييم وإدارة مخاطر الاحتيال الداخلي

تبدأ الوقاية الفعالة بعملية تقييم مفصلة للمخاطر. يجب على الشركات تحديد مجالات العمل الأكثر عرضة للاحتيال، وتقييم كيفية تفاعل الأشخاص المرتبطين بها مع هذه الوظائف. تشمل الخطوات الرئيسية رسم خرائط لوحدات الأعمال عالية المخاطر، وتحديد مصادر التهديد، وتقدير الآثار المحتملة. يساعد تحديد الأولويات بناءً على التعرض لأعمال السرقة على توزيع الضوابط بكفاءة.

ينبغي على الشركات المالية أيضًا مراعاة التغيرات في مخاطر الاحتيال بمرور الوقت، سواءً أكانت ناجمة عن تغيرات داخلية أم تهديدات خارجية. يتطلب ذلك تحليلًا مستمرًا واستعدادًا لتعديل الضوابط وفقًا لذلك. وباستخدام أدوات تُمكّن من هذه المرونة، يُمكن بناء أساس متين من خلال سير عمل مُتكيّف وأدوات تقييم المخاطر. يُعدّ رسم خرائط المخاطر أمرًا أساسيًا للوفاء بالالتزامات القانونية بموجب الجريمة الجديدة.

مراجعة الثغرات في العمليات الحالية

مراجعة وتعزيز إجراءات الامتثال الحالية ضرورية لتجنب التكرار وضمان التوافق القانوني. تفترض العديد من الشركات أن أدوات مكافحة غسل الأموال أو سياسات الاحتيال الحالية كافية. ومع ذلك، يجب تدقيق الضوابط وفقًا للوائح المتعلقة بجرائم الاحتيال. تشمل المراجعة عملية الإدماج، والتصعيد، وإدارة الجهات الخارجية.

تشمل نقاط البداية الرئيسية إعادة تقييم تدفقات الإدماج القائمة على المخاطر، واختبارات الضغط المنطقية، وتخطيط الإجراءات. ينبغي على الشركات توثيق النتائج ودمج التحديثات في إطار رسمي لمنع الاحتيال. يشير هذا النوع من مراجعة العمليات إلى موقف استباقي بشأن الامتثال للجهات التنظيمية.

إجراءات منع الاحتيال الأساسية التي تحتاجها كل شركة

بناءً على التوجيهات التنظيمية وأفضل الممارسات في هذا المجال، هناك إجراءات رئيسية ينبغي على كل شركة اتباعها. تشمل هذه الإجراءات تدريبًا إلزاميًا للموظفين على مؤشرات الاحتيال، مثل التزوير وسوء السلوك المالي. كما يجب على الشركات توفير خطوط ساخنة للمبلغين عن المخالفات، ومراقبة المعاملات بشكل آني، وتعزيز إجراءات التدقيق في الوظائف عالية المخاطر. كما يُسهم الفحص المستمر للموردين في الحد من مخاطر الجهات الخارجية.

يجب دمج هذه الإجراءات في جميع الإدارات، لا أن تكون منعزلة ضمن وظائف الامتثال. كما ينبغي تطوير خطة وقائية شاملة مع التغيرات في التوقعات التنظيمية أو مستوى المخاطرة الداخلية. كما أن إرساء ثقافة الوعي بالاحتيال أمر بالغ الأهمية لتحقيق الفعالية على المدى الطويل.

دور العناية الواجبة في منع الاحتيال

بموجب الجريمة الجديدة، يُصبح التحري الواجب التزامًا مستمرًا. ينبغي على الشركات التحقق باستمرار من شرعية العملاء والموردين والأشخاص المرتبطين بهم ومستوى مخاطرهم. يُمكّن التحري الواجب الفعال من الكشف المبكر عن الاحتيال، ويُعزز الدفاع القانوني للشركة ضد الأنشطة الإجرامية الأخرى، مثل غسل الأموال. ومن خلال تحديد الهويات المزيفة، والتداول الاحتيالي، وغيرها من المخالفات المالية بمرور الوقت، يُمكن للشركات ضمان التحري الواجب الشامل.

ينبغي على الشركات إجراء عمليات تحقق من "اعرف عميلك" (KYC) و"اعرف عملك" (KYB) على جميع قاعدة عملائها وشركائها وموظفيها. وينبغي دعم عمليات التحقق من "اعرف عميلك" و"اعرف عملك" بفحوصات مُحدثة للأشخاص المعرضين سياسياً (PEP)، وعقوبات، وفحوصات إعلامية سلبية. يُشير نظام مراقبة السلوك إلى أي نشاط مشبوه يُشير إلى وجود احتيال كامن. ويدعم برنامج ComplyCube هذه الجهود من خلال ضوابط آلية وحلول جاهزة للتكامل. ما هو الشخص المعرض سياسياً (PEP)?

دراسة الحالة: غرامة HSBC البالغة 64 مليون جنيه إسترليني تسلط الضوء على مخاطر عدم كفاية ضوابط مكافحة الاحتيال

في ديسمبر 2021، فرضت هيئة السلوك المالي في المملكة المتحدة غرامة قدرها 63.9 مليون جنيه إسترليني على بنك HSBC بسبب نقاط ضعف طويلة الأمد في أنظمة مكافحة غسل الأموال. بين عامي ٢٠١٠ و٢٠١٨، فشل بنك HSBC في الحفاظ على ضوابط فعالة لمراقبة المعاملاتمما يعرض البنك لمخاطر جرائم مالية خطيرة.

وجدت هيئة السلوك المالي أن بنك HSBC:

- لم يتم تحديث أو اختبار أنظمة الكشف عن الاحتيال الرئيسية لمدة ثماني سنوات

- التنبيهات الفائتة التي تتعلق بالعملاء المعرضين لمخاطر عالية والأنشطة المشبوهة

- افتقرت إلى الرقابة المناسبة على ضوابط مكافحة غسل الأموال وتصعيد المخاطر الداخلية

في حين أن العقوبة تسبق جريمة الفشل في منع الاحتيال الجديدة في المملكة المتحدة، إلا أنها توضح الفجوات التشغيلية التي تحمل الآن إمكانات المسؤولية الجنائية بموجب التشريعات المُحدّثة. لو حدث احتيال داخلي أو من قِبل طرف ثالث، لكان بنك HSBC قد يواجه مقاضاةً وعقوباتٍ ماليةً.

تُعدّ هذه القضية بمثابة تحذير واضح. لم يعد من الممكن الدفاع عن الأنظمة القديمة والضوابط السلبية. بموجب القانون الجديد، يجب على الشركات إثبات ذلك. إجراءات معقولة لمنع الاحتيال موجودة ومفعلة ومدعومة بأدلة جاهزة للتدقيق.

التدقيق وإثبات الجاهزية للاحتيال

يُعدّ التوثيق أساسيًا لإثبات صحة الدفاع في ظل الجريمة الجديدة. يجب على الشركات الاحتفاظ بسجلات لحضور التدريب، وعمليات التدقيق الداخلي، وتقييمات مخاطر الموردين، ومعالجة القضايا. تُساعد هذه الأدلة على إثبات تصميم الإجراءات المعقولة، بل واتباعها أيضًا. ستبحث الجهات التنظيمية عن أدلة على تطبيق الإجراءات وقت وقوع الجريمة المزعومة.

تتيح وحدات إعداد التقارير والتدقيق في ComplyCube للشركات تصدير السجلات وتقارير الامتثال ومسارات العمليات بسهولة. وهذا يُمكّن من استجابات سريعة وشفافة أثناء إجراءات التنفيذ أو التدقيق. ستكون الشركات التي تُدمج التوثيق في سير عملها اليومي أكثر قدرة على الدفاع ضد الادعاءات. يُعدّ إثبات الجاهزية بنفس أهمية تطبيق الضوابط.

إعداد مجلس الإدارة ولجنة المخاطر

تُدمج مساءلة القيادة في الجريمة الجديدة، مما يضع مجالس الإدارة ولجان المخاطر العليا في صميم الامتثال. يجب على مسؤولي مكافحة غسل الأموال ورؤساء أقسام الاحتيال ضمان فهم صانعي القرار لخطر الاحتيال في جميع أنحاء الشركة. يجب أن تصبح المراجعات الدورية لمؤشرات الأداء الرئيسية ونتائج التدقيق وتقارير الحوادث ممارسةً معياريةً للحوكمة. ومن المهم بنفس القدر تخصيص الموارد للتحسينات المستمرة في ضوابط الاحتيال.

إن خطةً واضحةً لمنع الاحتيال، مدعومةً ببياناتٍ حقيقية، تدعم ثقافةً مؤسسيةً راسخةً ودفاعًا قانونيًا. ينبغي على مجالس الإدارة التعامل مع هذه الجريمة ليس فقط كمسألة امتثال، بل كخطرٍ مؤسسي. فالشركات التي تفشل في إشراك القيادة مبكرًا تُخاطر بعدم الاستعداد للإنفاذ. يُتيح برنامج ComplyCube رؤيةً عمليةً لضوابط الاحتيال عبر وحدات الأعمال، مما يدعم الرقابة الاستراتيجية.

كيف يُمكّن ComplyCube من منع الاحتيال من البداية إلى النهاية

يقدم ComplyCube منصة امتثال موحدة مصممة خصيصًا لتلبية متطلبات جريمة الاحتيال الجديدة. تتيح هذه المنصة التحقق الفوري من الهوية، وفحص العقوبات، والتحقق من الاحتيال السلوكي - وكلها تدعم مبدأ "الإجراءات المعقولة". تستخدم المنصة الموحدة قواعد مخصصة خلال سير عملها، مما يسمح للشركات بتطبيق الضوابط وتعديلها بما يتناسب مع ملف المخاطر الخاص بها دون الحاجة إلى كتابة أي برمجيات. هذا لا يضمن المرونة فحسب، بل يُعطي الأولوية أيضًا للتنفيذ السريع لتدابير منع الاحتيال.

يمكن تطبيق إجراءات كشف الاحتيال على جميع مراحل رحلة العميل، مما يوفر رؤية وتحكمًا كاملين. تغطي هذه الوحدات التحقق من المستندات والبيانات الحيوية وقواعد البيانات، والتي يمكن ربطها بالاتصالات بشبكات الاحتيال، وذكاء الأجهزة، ودرجات مخاطر الاحتيال، مما يتيح كشفًا شاملًا للاحتيال والحصول على رؤى ثاقبة. تدعم هذه الأدوات المصممة خصيصًا الوقاية الاستباقية والاستعداد للتدقيق. ستكون الحلول المتكاملة، مثل ComplyCube، ضرورية مع تكثيف جهود إنفاذ القانون.

النقاط الرئيسية

- ال قانون المملكة المتحدة بشأن الفشل في منع الاحتيال يقدم مسؤولية صارمة وموسعة للشركات عن الاحتيال.

- الأشخاص المرتبطون تشمل الموظفين والمقاولين والوكلاء والبائعين والشركات التابعة.

- أنظمة مكافحة غسل الأموال وحدها غير كافية لتلبية متطلبات منع الاحتيال الجديدة.

- يجب على المنظمات أن تمتلك أطر عمل خاصة بالاحتيال التي يتم اختبارها وإثباتها وتحديثها بانتظام.

- ComplyCube يتيح تضمين منع الاحتيال في جميع العمليات التجارية.

الجدول الزمني الشامل للطرح والتنفيذ

دخل قانون مكافحة الاحتيال الجديد حيز التنفيذ في الأول من سبتمبر 2025، وركز في البداية على القطاعات عالية المخاطر، مثل القطاع المالي والتكنولوجي. وخضعت الشركات ذات قواعد العملاء الأكبر أو العمليات التي تتعامل مع الجمهور لتدقيق أشد. وبدأ مكتب مكافحة الاحتيال الخطير (SFO) في قيادة التحقيقات والملاحقات القضائية بموجب هذا الإطار الموسع. ومن المتوقع أن تطلب الجهات التنظيمية إثباتًا موثقًا على جاهزية الامتثال. ويمكن للشركات التي تُولي الأولوية للامتثال المبكر أن تبني سمعة طيبة وتُخفف الضغط التنظيمي.

تحدث مع ComplyCubeخبراء الامتثال لدينا لتعزيز سير عمل العناية الواجبة بعملائك.

الأسئلة الشائعة

ما هو قانون المملكة المتحدة لمكافحة الاحتيال؟

يُحمّل قانونُ المملكة المتحدة لمكافحة الاحتيال، المُعتمد بموجب قانون الجرائم الاقتصادية وشفافية الشركات لعام ٢٠٢٣، الشركاتَ مسؤوليةَ ارتكاب موظف أو متعاقد أو وكيل أو شركة تابعة جريمة احتيال لصالح المؤسسة. ويمكن مقاضاةُ القيادة حتى لو لم يكونوا على علمٍ بذلك. والدفاع الوحيد هو إثباتُ وجود "إجراءات معقولة". ويُعدّ مكتبُ مكافحة الاحتيال الخطير الجهةَ التنفيذيةَ الرئيسية. وقد دخل القانونُ حيزَ التنفيذ في ١ سبتمبر ٢٠٢٥.

ما هي الشركات البريطانية المتأثرة بقانون الفشل في منع الاحتيال؟

ينطبق القانون على المؤسسات البريطانية الكبيرة التي تستوفي شرطين على الأقل من هذه الشروط في السنة المالية السابقة: مبيعات بقيمة 36 مليون جنيه إسترليني أو أكثر، أصول بقيمة 18 مليون جنيه إسترليني أو أكثر، أو 250 موظفًا أو أكثر. لا تشمل هذه القواعد الشركات الصغيرة مباشرةً، ولكنها قد تواجه مخاطر غير مباشرة كموردين أو وكلاء لشركات أكبر. كما قد تُحاسب الكيانات البريطانية على الاحتيال الذي ترتكبه الشركات التابعة لها في الخارج إذا كان ذلك يعود بالنفع على أعمالها.

ما هي الإجراءات المعقولة لمنع الاحتيال بموجب القانون البريطاني؟

تشمل الإجراءات المعقولة بموجب قانون المملكة المتحدة لمكافحة الاحتيال تدريبًا إلزاميًا للموظفين على مؤشرات الاحتيال، وخطوطًا ساخنة للإبلاغ عن المخالفات، ومراقبة المعاملات في الوقت الفعلي، وتدقيقًا معززًا للوظائف عالية المخاطر، وفحصًا مستمرًا للموردين. كما يُشترط بذل عناية واجبة صارمة، مثل عمليات التحقق من هوية العميل (KYC) ومعرفة هوية صاحب العمل (KYB)، وفحص العقوبات، ومراقبة وسائل الإعلام السلبية. يجب على الشركات الاحتفاظ بأدلة، مثل سجلات التدريب، وسجلات التدقيق، وتقييمات المخاطر، لإثبات تفعيل هذه الضوابط وقت وقوع أي مخالفة مزعومة.

كيف يختلف قانون المملكة المتحدة المتعلق بفشل منع الاحتيال عن الامتثال لمكافحة غسل الأموال؟

الامتثال لمكافحة غسل الأموال هو في الغالب تفاعلي، ويركز على اكتشاف الأنشطة المشبوهة بعد وقوعها. يشترط قانون المملكة المتحدة لمكافحة الاحتيال اتخاذ تدابير استباقية خاصة بالاحتيال للحد من المخاطر قبل وقوعها. السياسات المكتوبة وحدها لا تكفي. تتوقع الجهات التنظيمية من الشركات إثبات وجود إجراءات مُصممة خصيصًا لمنع الاحتيال، ومراجعتها بانتظام، وتوثيقها. تعمل أطر مكافحة غسل الأموال ومنع الاحتيال معًا، ولكنها تغطي مخاطر مختلفة، وكلاهما مطلوب للامتثال الكامل.

ما هي العقوبات المترتبة على الفشل في منع الاحتيال في المملكة المتحدة؟

تواجه الشركات التي لا تمتثل لقانون المملكة المتحدة لمكافحة الاحتيال غرامات غير محدودة وأضرارًا جسيمة بالسمعة. يتحمل كبار المديرين ومجالس الإدارة مسؤولية ضمان فعالية أطر مكافحة الاحتيال. تشمل الخطوات الرئيسية تقييمات المخاطر، والمراقبة المستمرة، وعمليات الإبلاغ عن المخالفات، والتوثيق الجاهز للتدقيق. يساعد الامتثال المبكر على تقليل التدقيق التنظيمي. توفر منصات مثل ComplyCube أدوات للتحقق من الهوية، وفحص العقوبات، وإعداد تقارير التدقيق لضمان جاهزية الأدلة.