تشتهر شركات التكنولوجيا المالية بتبنيها قدرات تكنولوجية متطورة، مما يُمكّنها من تطوير خدمات تتميز بنمو سريع وسرعة ونطاق واسع. ورغم أن هذا هو السبب الرئيسي وراء التنافسية العالية والنجاح الذي يحققه هذا القطاع، إلا أنه يفتح الباب أيضًا أمام مخاطر غسل الأموال والجرائم المالية. يتطرق هذا الدليل إلى أهمية إجراءات مكافحة غسل الأموال، وأحدث لوائح مكافحة غسل الأموال في قطاع التكنولوجيا المالية، وأكبر التحديات التي تواجهها في مجال الامتثال.

الدور الحاسم لحلول مكافحة غسل الأموال في شركات التكنولوجيا المالية

تُهيئ صناعة التكنولوجيا المالية بيئةً مثاليةً للمجرمين للانخراط في تمويل الإرهاب، وسرقة الهوية، وحتى الاتجار بالمخدرات. ولذلك، هناك حاجة متزايدة للشركات في هذا القطاع للاستفادة من إجراءات مكافحة غسل الأموال القوية في قطاع التكنولوجيا المالية.

- التزامات الامتثال: تُطبّق الهيئات التنظيمية بشكل متزايد متطلبات تنظيمية على قطاعات أوسع، وليس فقط على البنوك التقليدية. تشريعات مثل قانون سرية البنوك الأمريكي و ال التوجيه السادس لمكافحة غسل الأموال (6AMLD) يتطلب من شركات التكنولوجيا المالية تنفيذ إجراءات فعالة لمكافحة غسل الأموال و اعرف عميلك حلول الامتثال.

- بناء نظام بيئي آمن: شركات التكنولوجيا المالية التي تُولي أهميةً لبناء بيئة آمنة تكتسب ثقة العملاء وشركاء الأعمال والجهات التنظيمية. يُعدّ ترسيخ ثقافة الامتثال أمرًا أساسيًا لمنع اختراق البيانات والخسائر المالية. كما يُعزز سمعة الشركة كجهة موثوقة.

- البقاء تنافسيًا: تتميز صناعة التكنولوجيا المالية بتنافسية عالية، وتختار الشركات الحفاظ على مرونتها وسرعتها لجذب العملاء والمستثمرين. الامتثال لمكافحة غسل الأموال يتيح للشركات مكافحة غسيل الأموال بشكل فعال وتجنب المخاطر المتعلقة بالسمعة.

- عائد الاستثمار على المدى الطويل: اعتماد حلول التكنولوجيا التنظيمية الحديثة وبرامج مكافحة غسل الأموال يدعم شركات التكنولوجيا المالية من خلال التخلص من المهام اليدوية المعرضة للأخطاء البشرية. ونتيجةً لذلك، يمكن للمؤسسات توقع توفير أكبر في التكاليف، وتوطيد علاقاتها مع العملاء، وتعزيز قدرتها التنافسية على المدى الطويل.

اللوائح الرئيسية لمكافحة غسل الأموال في قطاع التكنولوجيا المالية في عام 2025

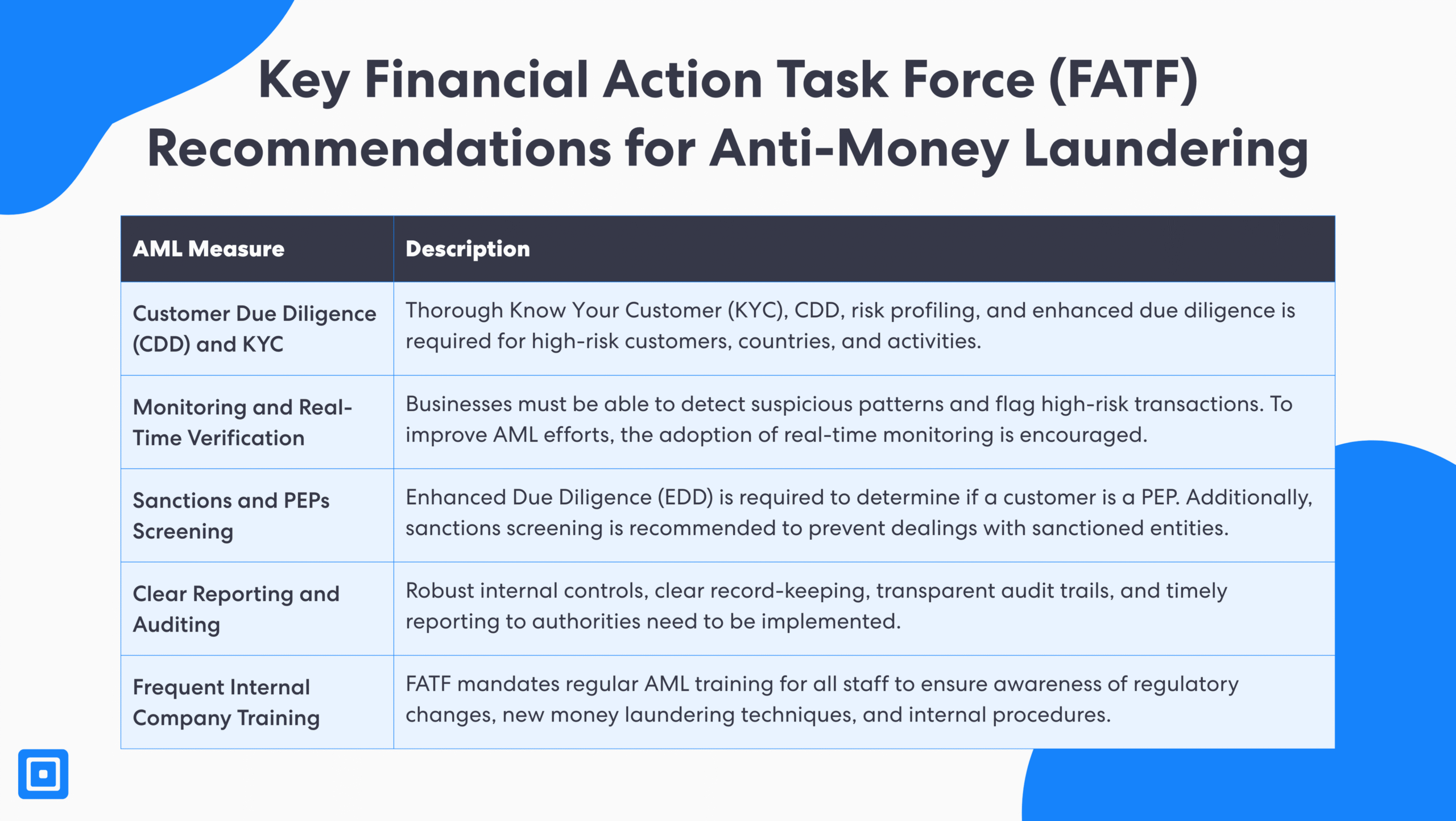

يتم تحديث معايير الامتثال لمكافحة غسل الأموال العالمية بشكل متكرر لسد الثغرات التي تنشأ عن الابتكارات التكنولوجية والمالية. فرقة العمل المعنية بالإجراءات المالية (FATF) هي منظمة عالمية تأسست عام 1989 من قبل دول مجموعة السبع بهدف تطوير سياسات لمنع غسل الأموال وتمويل الإرهاب.

تفرض مجموعة العمل المالي على الشركات العاملة في القطاع المالي أو تلك التي تقدم معاملات مالية تنفيذ نهج قوي قائم على المخاطر، وتعزيز العناية الواجبة، مراقبة مكافحة غسل الأموال المستمرةتشمل أهم عمليات الامتثال لشركات التكنولوجيا المالية للامتثال لتوصيات مجموعة العمل المالي ما يلي:

العناية الواجبة بالعملاء (CDD) ومعرفة العميل (KYC)

يجب على شركات التكنولوجيا المالية أن تقوم بأداء شامل اعرف عميلك (KYC) و العناية الواجبة تجاه العملاء (CDD) عمليات التحقق. تتضمن العملية استخدام أدوات قوية للتحقق من الهوية للتحقق من هويات العملاء، وتقييم ملفات تعريف مخاطرهم، وإجراء مراقبة مستمرة. لتحقيق الامتثال التنظيمي الكامل، يجب على الشركات تطبيق إجراءات العناية الواجبة المعززة تجاه المستخدمين والدول عالية المخاطر.

المراقبة المستمرة والتحقق في الوقت الفعلي

تقع على عاتق الشركات مسؤولية أكبر في تحديد السلوكيات المشبوهة من خلال المراقبة المستمرة والتحقق الفوري من المعاملات. يجب أن تكون شركات التكنولوجيا المالية قادرة على اكتشاف الأنماط المشبوهة، والإبلاغ عن المعاملات عالية المخاطر، وتقديم التقارير. تقارير الأنشطة المشبوهة (SAR) حالا.

العقوبات وفحص PEP

يجب اعتماد قدرات متقدمة في مجال فحص مكافحة غسل الأموال لفحص العملاء وفقًا لقوائم العقوبات العالمية و الأشخاص المعرضون سياسيًا (PEPs) قواعد البيانات. تُعد إدارة المخاطر الاستباقية أمرًا بالغ الأهمية لمنع العملاء المعرضين لمخاطر عالية من الوصول إلى المعلومات الحساسة والحفاظ على سلامة العملاء الحاليين من الأنشطة المالية الإجرامية المحتملة.

مسارات واضحة للتقارير والتدقيق

تُلزم العديد من الولايات القضائية شركات التكنولوجيا المالية بالحصول على تراخيص محددة أو التسجيل لدى السلطات المحلية كجزء من إجراءات الرقابة على مكافحة غسل الأموال. ويجب تطبيق قوانين واضحة لحماية خصوصية البيانات، وضوابط داخلية، وإعداد تقارير دقيقة، ومسارات تدقيق شفافة لدعم جهود الامتثال.

تدريب على مستوى الشركة حول التزامات مكافحة غسل الأموال

التدريب الدوري على مكافحة غسل الأموال إلزامي لجميع الموظفين، لضمان وعيهم بالتغييرات التنظيمية، وأساليب غسل الأموال الجديدة، والإجراءات الداخلية. وتُعدّ الحوكمة المؤسسية القوية وثقافة الامتثال في المقام الأول أمرًا أساسيًا لتلبية التوقعات التنظيمية وتجنب إجراءات الإنفاذ.

التحديات المشتركة في التكنولوجيا المالية والامتثال

تواجه المؤسسات المالية وشركات التكنولوجيا المالية العديد من التحديات عند تنفيذ برامج مكافحة غسل الأموال الفعالة. لو إذا لم يتم التنقل بشكل جيد، فإن هذه التحديات يمكن أن تؤدي إلى رهيب العواقب غير المقصودة، بما في ذلك تسهيل الأموال غير المشروعة، والتهرب الضريبي، والمعاملات المشبوهة، والجرائم المالية الأخرى.

إن تحديات مكافحة غسل الأموال في قطاع التكنولوجيا المالية فريدة ومتعددة الأوجه:

- المشهد التنظيمي المتغير: تواجه شركات التكنولوجيا المالية والمؤسسات المالية، على حد سواء، قوانين متطورة لمكافحة غسل الأموال ومتطلبات امتثال تنظيمية صارمة. ويُنفق الكثير من الوقت والموارد على مراقبة إجراءات الامتثال والحفاظ على برنامج فعال لمكافحة غسل الأموال.

- الأنشطة السريعة عبر الحدود: مع العولمة، تتم المعاملات المالية الضخمة بسرعة بين البلدان. أصبحت مراقبة المعاملات وكشف الاحتيال أكثر أهمية. أقوى يوميا، مع ارتفاع مخاطر مكافحة غسل الأموال.

- رقمنة التحقق من الهوية: أصبح التحقق من الهوية وإجراءات العناية الواجبة بالعملاء متاحةً رقميًا. ورغم أن هذا يُحسّن الكفاءة التشغيلية، إلا أن غاسلي الأموال قد يستغلون حسابات متعددة أو يستخدمون هويات مسروقة عبر الإنترنت، مما يزيد من مخاطر العملاء.

- التكلفة العالية: تعتمد معظم شركات التكنولوجيا المالية إطار عمل مرنًا وفعالًا من حيث التكلفة. أدوات مراقبة المعاملات وإدارة المخاطر قد يكون من الصعب حساب النفقات مقارنة بالمؤسسات المالية الأكبر حجمًا.

- تكتيكات إجرامية متطورة: إن الاعتماد على الأنظمة التقليدية القائمة على القواعد لا يكفي لتلبية متطلبات مكافحة غسل الأموال. يجب على الشركات اعتماد أدوات امتثال حديثة وفعّالة لمكافحة غسل الأموال للتفوق على المجرمين.

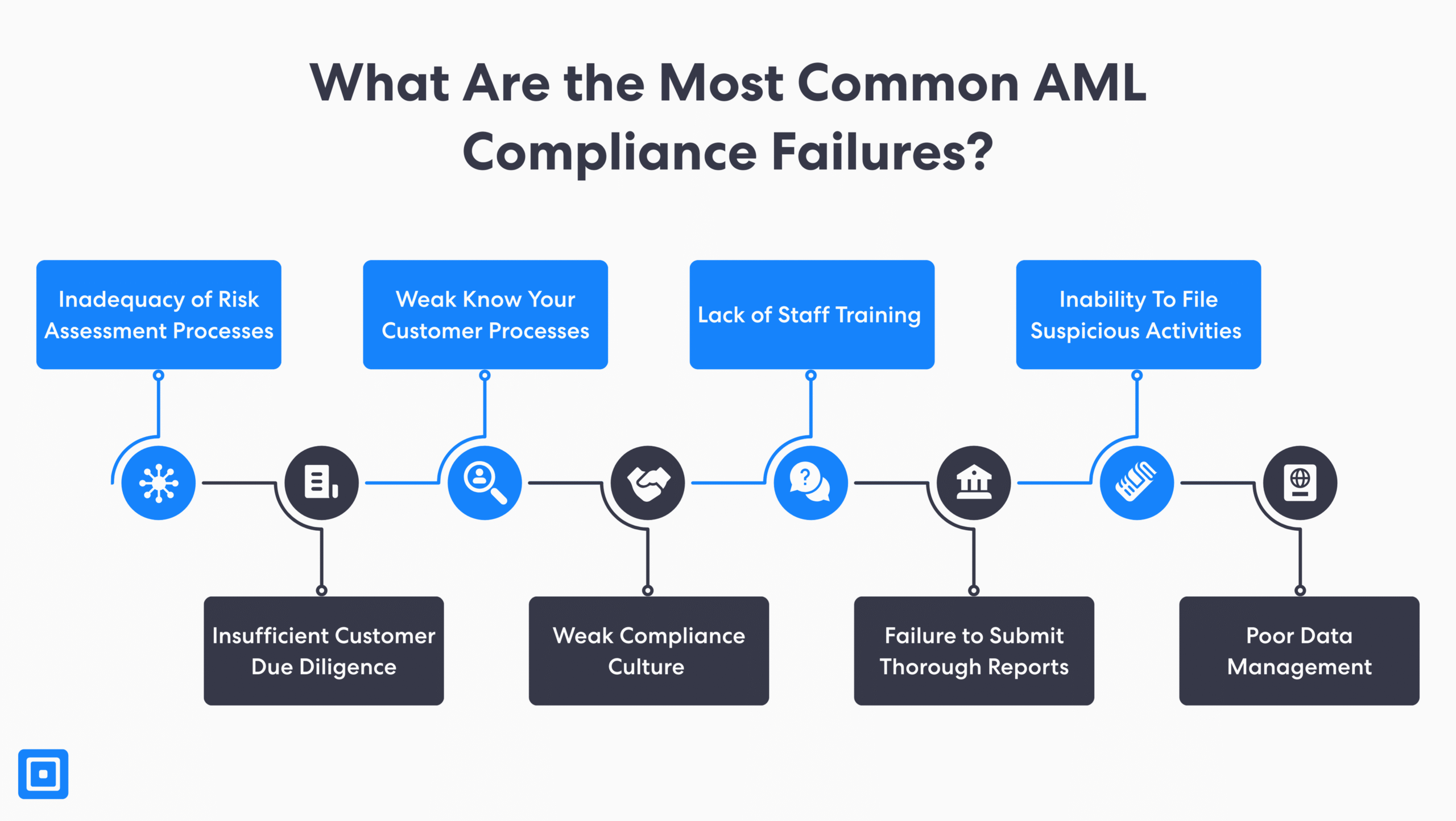

ما هي حالات فشل الامتثال لمكافحة غسل الأموال الشائعة في ال صناعة التكنولوجيا المالية؟

رغم أن معظم شركات التكنولوجيا المالية قد تتفق على أن الامتثال لقوانين مكافحة غسل الأموال يُمثل ميزة تنافسية، إلا أنه قد يكون ضارًا إذا لم يُطبق بشكل صحيح. إليك بعض الأمثلة:

مثال الحالة 1: خسارة KuCoin لمدة عامين من السوق الأمريكية

تم تغريم شركة KuCoin، وهي شركة تداول العملات المشفرة العالمية، ما يقرب من $300 مليون واضطرت للخروج من السوق الأمريكية لمدة عامين. وغُرِّمت شركة التكنولوجيا المالية العملاقة، التي أُطلقت عام ٢٠١٧، لضعف ضوابط مكافحة غسل الأموال ولوائح معرفة العميل. وشمل ذلك عدم امتثالها لقانون سرية البنوك (BSA) ومتطلباته للتسجيل كشركة تحويل أموال.

مثال الحالة 2: معدل الفائدةي واجه مع تقريبا غرامات قدرها 25000 يورو

تم تغريم شركة Ratepay، وهي شركة تكنولوجيا مالية ألمانية رائدة تأسست في عام 2009 25,000 يورو (حوالي $28,260) من قِبل هيئة الرقابة المالية الاتحادية (BaFin) لانتهاكات الامتثال لمكافحة غسل الأموال. وأشارت الهيئة إلى عدم تقديم شركة Ratepay تقارير كافية عن الأنشطة المشبوهة وبيانات المعاملات. بالإضافة إلى ذلك، كانت الشركة تعاني من ضعف في الضوابط الداخلية وأنظمة مراقبة المعاملات المشبوهة.

مثال الحالة 3: مجموعة Coinbase يضرب مع $4.5 مليون غرامات

واجهت مجموعة Coinbase، التابعة لشركة CB Payments Limited (CBPL)، خسائر فادحة بلغت 3.5 مليون جنيه إسترليني (حوالي $4.5 مليون) غرامات. اتهمت هيئة السلوك المالي في المملكة المتحدة الشركة بضعف إطارها لمكافحة الجرائم المالية. علاوة على ذلك، فشلت كوين بيس في تطبيق إجراءات صارمة لمكافحة غسل الأموال، ومراقبة المعاملات، وكشف الاحتيال.

أفضل الممارسات للامتثال لمكافحة غسل الأموال في قطاع التكنولوجيا المالية مع الولايات المتحدة FinCen

ال شبكة إنفاذ الجرائم المالية (FinCEN) هي الهيئة التنظيمية الأمريكية التي تُقدم توصيات بشأن الامتثال لقوانين مكافحة غسل الأموال. وبينما تُركز إرشادات شبكة مكافحة الجرائم المالية (FinCEN) على النظام المالي الأمريكي، إلا أنها مرجعٌ واسع النطاق للمؤسسات المالية على نطاق عالمي.

- إدارة الرغبة في المخاطرة: تُشجَّع الشركات على تعديل ضوابط مكافحة غسل الأموال لديها لتتماشى مع مستوى تقبلها للمخاطر. يُمكّن النهج القائم على المخاطر، مع تخصيص موارد أكبر للعملاء الأكثر عرضة للمخاطر، من الامتثال مع الحفاظ على الكفاءة التشغيلية.

- مبادرات تبادل البيانات: توصي شبكة مكافحة الجرائم المالية (FinCEN) بشدة المؤسسات المالية بتبادل المعلومات فيما بينها بشأن الأموال غير المشروعة المشتبه بها والأنشطة المشبوهة. ويمكن للشركات أن تتوقع استجابة أكثر تنسيقًا وشمولية لمكافحة غسل الأموال وتمويل الإرهاب.

التوقعات التنظيمية: ما هو التالي في مجال مكافحة غسل الأموال في قطاع التكنولوجيا المالية؟

مكافحة غسل الأموال في مجال التكنولوجيا المالية تسعى مكافحة غسل الأموال في مجال التكنولوجيا المالية في عام 2025 إلى تعزيز كيفية مكافحة المؤسسات المالية لغسل الأموال والجرائم المالية وتمويل الإرهاب. إن دمج ثقافة امتثال قوية يُسهم أولاً في بناء فريق استباقي يُحدد مخاطر مكافحة غسل الأموال ويُقللها. علاوة على ذلك، يُمكن للفرق التي تعتمد الذكاء الاصطناعي والتعلم الآلي أن تتوقع تحققًا سريعًا ودقيقًا من الهوية وتحققًا من هوية العميل. باتباع أفضل الممارسات وأحدث لوائح مكافحة غسل الأموال، يُمكن لشركات التكنولوجيا المالية الحفاظ على مرونتها وقوتها في مواجهة اللوائح المتطورة وتجنب الغرامات الباهظة.

ابدأ باستخدام عمليات مكافحة غسل الأموال ومعرفة العميل القوية مع إدارة المخاطر المتقدمة وقدرات المراقبة المستمرة. تحدث إلى أحد أعضاء الفريق اليوم.