保险公司,尤其是提供人寿保险、年金和投资型产品的保险公司,虽然传统上被认为风险敞口低于银行,但如今却日益受到监管机构的严格审查。识别和监控可疑活动是该行业反洗钱工作的关键组成部分。根据《银行保密法》,保险公司被归类为金融机构,必须实施特定的合规措施,包括提交可疑活动报告,以满足金融犯罪执法局 (FinCEN) 等机构制定的法规。对于任何保险公司而言,完善的反洗钱 (AML) 合规计划已不再仅仅是一项监管义务,而是维护其运营诚信并维护与投保人、监管机构和投资者之间的信任的战略要务。本指南将分解保险公司防止欺诈和确保合规的关键反洗钱准则。

反洗钱简介

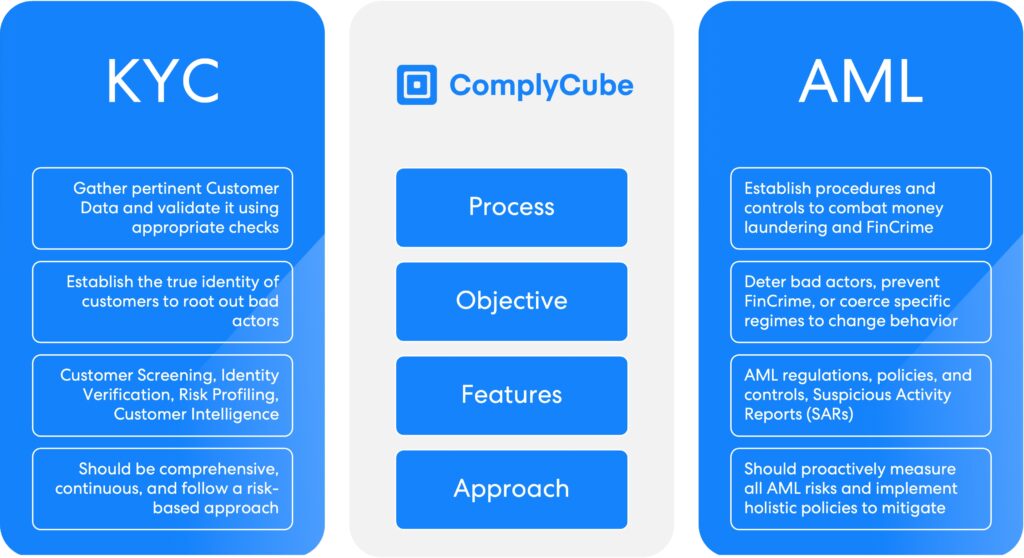

反洗钱 (AML) 是指旨在预防和侦查非法资金洗钱活动的一整套法律、法规和程序。在保险行业,反洗钱对于防止利用保险产品和交易进行洗钱至关重要。保险公司必须实施强有力的反洗钱措施,识别和报告可疑交易,验证客户身份,并监控交易,以防止非法资金流动。

金融行动特别工作组 (FATF) 就反洗钱法规提供了重要指导,保险公司必须遵守这些法规,以避免遭受严厉处罚和声誉损害。将反洗钱实践融入运营之中,保险公司可以维护自身诚信,并为全球打击金融犯罪做出贡献。

保险公司面临的反洗钱风险

由于产品复杂性、多方参与等多种风险因素,保险产品在金融犯罪方面可能呈现出独特的脆弱性。例如,包含投资成分的保单可能被用来掩盖非法资金的来源,而提前取款和受益人变更则可能成为洗钱或欺诈活动的警示信号。

犯罪分子经常利用保险产品转移大量非法资金,尤其是通过趸缴保费保单和补充保险。经纪人或代理人等第三方的介入,进一步加剧了监管难度,并削弱了对客户关系的直接可视性。

洗钱者通常青睐保险产品,因为与传统银行业务相比,保险产品具有更高的稳定性、更大的交易额,在某些情况下,审查力度也更低。因此,保险公司应与其他金融机构一样,展现出同等程度的反洗钱尽职调查,因为它们面临着非常现实的欺诈风险。

应对监管预期

保险公司在错综复杂的国际和国内反洗钱法规下运营。在全球范围内,金融行动特别工作组 (FATF) 提供了一套全面的建议,用于指导各国立法。在欧洲,欧盟的反洗钱指令 (AMLD) 规定了严格的义务,包括对高风险客户进行加强尽职调查 (EDD) 以及确保受益所有权透明度。在美国,《银行保密法》和《美国爱国者法案》详细列出了保险公司的反洗钱计划要求。同样,大多数欧洲国家都有类似的监管机构来管理反洗钱实践,例如英国的金融行为监管局 (FCA) 或德国的德国联邦金融监管局 (BaFin)。这些监管机构采用针对特定行业的指导,并积极执行合规规定。不遵守这些反洗钱法规可能会导致严重后果,包括巨额罚款和其他处罚。

为了确保跨司法管辖区的合规性,保险公司必须使其反洗钱计划符合全球标准和各国期望。这项任务需要灵活性、精准性,并且通常需要先进技术的支持。

保险业反洗钱合规的基石

任何有效的反洗钱框架的核心都在于基于风险的方法。保险公司不应对所有客户和产品采用统一的程序,而应根据风险水平量身定制合规控制措施。这需要持续进行风险评估,并考虑产品类型、客户概况、交付渠道和地域风险等因素。在此背景下,识别和报告可疑活动对于确保合规并预防金融犯罪至关重要。

高风险客户可能需要 额外的验证程序。

“了解您的客户基于风险的方法通过根据风险因素调整验证级别,可以实现更好的客户入职合规计划。低风险客户可以更快地被接受,而高风险客户可能需要额外的验证程序,” 金融犯罪学院。有关基于风险的方法的更多信息,请阅读 “反洗钱中基于风险的方法的演变。”

客户尽职调查 (CDD) 是反洗钱 (AML) 的基石。在签发保单之前,保险公司必须验证客户身份,并在适用的情况下验证受益所有人的身份。对于标准风险个人,基本检查即可;但对于政治公众人物 (PEP)、来自高风险国家的客户或存在异常交易行为的客户,则需要进行强化尽职调查 (EDD)。这包括获取更多文件、了解资金来源以及进行更频繁的审查。欲了解更多关于客户尽职调查的信息,请阅读 “什么是客户尽职调查?”

然而,身份验证绝不能止步于入职阶段。持续监控对于在保单有效期内发现异常活动至关重要。例如,异常高额的保费支付、保单受益人的突然变更或频繁的提前退保都可能表明存在洗钱企图。为了发现此类模式,保险公司越来越多地采用人工智能监控工具,这些工具能够分析大量数据,并识别人工审核可能遗漏的细微异常。

“我们看到令人担忧的 保险欺诈 身份盗窃使这种犯罪成为可能。被盗的个人信息可用于各种可以想象到的金融犯罪,而冒充的受害者往往是老年人或弱势群体,他们将面临毁灭性的后果。“

Ursula Jallow, 保险欺诈局 州, 我们看到,身份盗窃导致的保险欺诈案件呈令人担忧的上升趋势。被盗的个人信息可用于各种可以想象到的金融犯罪,而冒充的受害者往往是老年人或弱势群体,他们将面临毁灭性的后果。“ 这强调了为什么企业必须实施先进的生物识别技术来防止身份欺诈并保障其运营。

保险产品与洗钱

保险产品,尤其是人寿保险和年金等具有现金价值的保险产品,很容易被洗钱。洗钱者可能会利用这些产品,通过多付保费、提前退保或虚假索赔来洗钱。

保险公司必须对这些风险保持警惕,并采取严格的措施来预防,包括严格的交易监控和彻底的客户身份验证。 保险业也容易受到保费欺诈的影响投保人可能会夸大或捏造索赔金额以获取赔付。为了应对这些威胁,保险公司必须实施强有力的控制措施,确保其产品不被用于洗钱目的,并保持遵守反洗钱法规。

反洗钱危险信号识别

识别洗钱的危险信号对于保险公司预防金融犯罪至关重要。常见的危险信号包括可疑交易,例如大额现金支付或来自无关第三方的付款。

其他指标包括受益人或承保资产频繁变更、付款方式异常以及保单现金价值过高。保险公司必须警惕这些危险信号,并向监管机构报告任何可疑活动。

保险业也面临空壳公司和其他非法实体的风险,这些实体可能利用保险产品进行洗钱。通过严格监控交易并验证客户身份,保险公司可以防止其产品被用于洗钱目的,并确保遵守反洗钱法规。

实施尖端技术

过时的系统仍然是许多保险公司面临的挑战,难以整合实时交易监控或高级分析。然而,现代监管科技解决方案的可访问性和可扩展性日益增强。

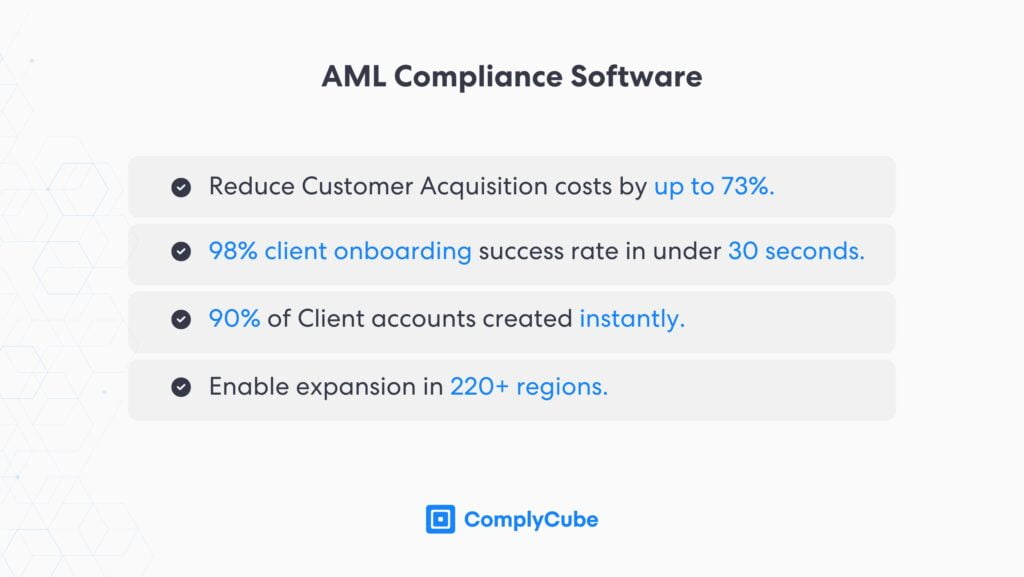

这些平台支持自动入职、生物识别身份验证、活体检测、交易筛查和实时风险评分。通过采用这些工具,保险公司可以实现合规性现代化,同时提升客户体验,这在数字优先的时代尤为重要,因为冗长的入职流程可能会导致业务流失。

此外,许多监管框架目前鼓励使用技术解决方案来更有效地履行合规义务。将这些工具整合到现有运营中,有助于保险公司从被动的合规模式转变为主动的、以情报为主导的合规模式。

立即遵循保险公司最新反洗钱指南

反洗钱合规不再只是后台职能或一次性的入职培训。对于保险公司而言,这是一个持续的战略流程,触及组织的各个环节——从承保到理赔再到客户服务。在监管要求不断提高、犯罪分子手段不断演变的环境下,那些采取主动、技术驱动型反洗钱方法的保险公司将最有能力降低风险、维护信任并负责任地发展。

欲了解如何通过尖端的 KYC 和 AML 加强您的业务的更多信息,请联系我们的 专家合规团队.